При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Как инвесторам оценить влияние брокеров-организаторов на IPO.

2023-2024 годы уже называют периодом ренессанса IPO на российском фондовом рынке. И это только начало. Эксперты инвестиционной компании «Юнисервис Капитал» решили проанализировать, кто из брокеров-организаторов играет ключевые роли на рынке IPO сейчас, какая там конкуренция и на что обращать внимание эмитентам при выборе организаторов, а инвесторам – при участии в первичном размещении от таких организаторов.

Организация IPO – почти всегда командная работа

В целом оценить вклад каждого организатора в сделку IPO намного сложнее, чем в облигационных выпусках, где, как правило, один организатор, который привлекает основной объем финансирования. В крупных выпусках от 1 млрд руб. привлекаются соорганизаторы, но основной объем все же оставляет за собой организатор.

В сделках IPO и организаторы, и сами эмитенты стремятся максимально расширить круг инвесторов: не только благодаря рекламным кампаниям в профильных телеграм-каналах и видеоинтервью, но и за счет привлечения крупных, институциональных инвесторов и нескольких брокерских компаний.

Типичной выглядит следующая связка организаторов:

|

Главный организатор, привлечение институциональных инвесторов |

Газпромбанк, Сбербанк, Совкомбанк, Банк Синара, ВТБ |

|

Привлечение розничных инвесторов |

Тинькофф Банк, БКС, Цифра Брокер, Альфа-Банк, Открытие Брокер |

|

Организация IPO компаний 3-го уровня листинга |

ИК Финам, ИФК Солид, Ива Партнерс |

|

Подтвержденное прочее участие |

Диалот, Алор+ |

Состав и количество организаторов варьируется в зависимости от уровня листинга

В крупных IPO 1-2 уровня листинга основной организатор обычно привлекает 1-2 крупных соорганизаторов для формирования в книге крупных институциональных инвесторов, а также выделяет долю в книге для розничных инвесторов и привлекает розничные брокерские компании, чаще всего это Тинькофф Банк, БКС.

Вместе с тем, компании 3-го уровня листинга выводят на рынок менее крупные организаторы и они, как правило, справляются сами, поскольку объем IPO таких компаний не превосходит нескольких сотен миллионов рублей. Да и розничные брокеры (например, Тинькофф Банк) не всегда готовы включать такие компании в список доступных к покупке через свои брокерские приложения ввиду их малой капитализации.

Также несколько эмитентов третьего списка выходили на рынок самостоятельно, привлекая организатора только как технического андеррайтера, например, так позиционировалось IPO CarMoney и Genetico.

Наиболее успешные IPO – при участии Газпромбанка

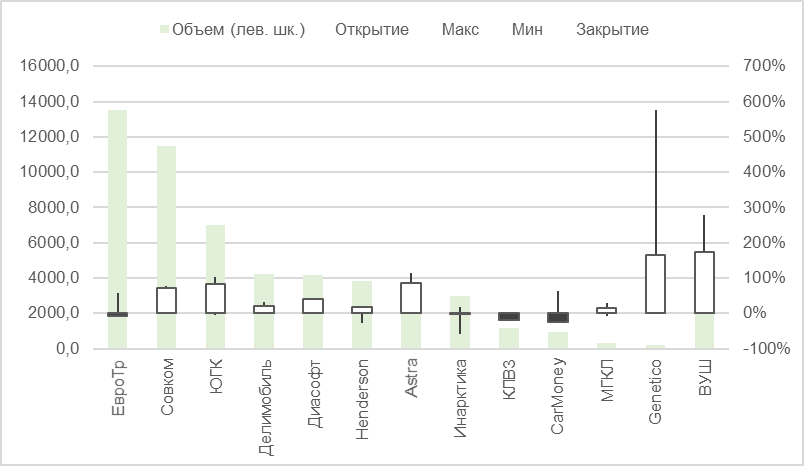

На графике представлено изменение цены с даты проведения IPO (правая шкала), «хвосты» означают максимальные/минимальные котировки за период с начала размещения до 13.05.2024, белый график означает, что цена выросла, черный – упала, левая шкала показывает объем размещения на IPO.

Подтвержденное участие брокеров в организации выпусков

|

ЕвроТранс |

БКС Банк, Тинькофф Банк |

|

Совком |

Совкомбанк, Цифра брокер |

|

ЮГК |

Газпромбанк, Цифра брокер, Тинькофф Банк |

|

Делимобиль |

Газпромбанк, Банк Синара, Тинькофф Банк |

|

Диасофт |

Газпромбанк, Тинькофф Банк |

|

Henderson |

БКС Банк, Тинькофф Банк |

|

Astra |

Альфа-Банк, Газпромбанк, Сбербанк, ВТБ, Тинькофф Банк |

|

Инарктика (SPO) |

Банк Синара |

|

КЛВЗ |

ИК Финам |

|

CarMoney |

ИФК Солид, Открытие Брокер |

|

МГКЛ |

АЛОР+, Альфа-Банк, Банк Синара, Диалот, ИФК Солид, Тинькофф Банк, Цифра брокер |

|

Genetico |

АЛОР+, Ива Партнерс |

|

ВУШ |

Сбербанк, Тинькофф Банк, Открытие Брокер |

О лидерах, аутсайдерах недавних IPO и их организаторах

Наиболее успешные IPO провел Газпромбанк, как по объемам привлечения, так и в дальнейшем по изменению котировок.

Безоговорочный лидер по сделкам с капиталом в прошлом – ВТБ – в 2023 году не проявил себя, Сбербанк также затерялся в тени Газпромбанка, поучаствовав значимым объемом только в «Астре» на сумму 875 млн руб. (по данным информационного портала Cbonds).

Компании 3-го уровня листинга, которые решили выходить самостоятельно (с техническим андеррайтером как CarMoney) или без институциональной поддержки (как Henderson, КЛВЗ «Кристалл», «ЕвроТранс») показали негативную динамику после размещения, хотя и привлекли планируемый объем. Пожалуй, выделяется только компания Genetico, однако и объем привлечения там был самый небольшой – всего 178,8 млн руб.

Среди эмитентов можно выделить также МГКЛ, который привлек широкую базу брокеров к размещению, но предложенная цена оказалась без так называемой «IPO-премии» – дисконта для инвесторов к рыночной оценке при участии в первичном размещении. Цена оказалась рыночной, котировки держатся вблизи цены размещения.

Участие институционалов может обеспечить растущую динамику на вторичных торгах

Поскольку количество проведенных IPO пока в целом небольшое, говорить о статистически значимых тенденциях не приходится.

Можно только констатировать, что для успешного IPO обязательно необходимо участие и институциональных инвесторов, и розничных, при этом для хорошей растущей динамики на вторичных торгах желательно преобладание институциональных инвесторов.

Хотя биржа и публикует данные о розничном характере практически всех проведенных IPO (преобладание мелких заявок от большого количества частных инвесторов при этом с удовлетворением спроса лишь на несколько процентов от заявки), институциональные инвесторы, как правило, находятся в более привилегированном положении и получают согласованную аллокацию.

Однако формирование и институционального, и розничного спроса обходится эмитентам недешево: некоторые компании платят за IPO до 20% от привлеченных на нем средств. Впрочем, для всех вышедших эмитентов IPO – это новый этап развития бизнеса, а не просто альтернативный канала привлечения инвестиций.

На повестке – защита интересов розничных инвесторов

Для розничных инвесторов пока участие в IPO крупных эмитентов, где участвуют также институциональные инвесторы – выгоднее, однако и аллокация (процент удовлетворения заявленного спроса) – очень небольшая, буквально пара процентов. Мосбиржа даже создала специальное техническое решение под названием «Смарт-Аллокатор», чтобы в будущих IPO сделать систему удовлетворения заявок более справедливой и ориентировать на это организаторов.

Кроме того, недавно Банк России обратил внимание на случаи конфликта интересов у брокеров при IPO. ЦБ отметил, что вопреки своим обязательствам, брокеры ведут учет информации не обо всех конфликтах интересов и не сообщают о ряде ситуаций своим клиентам. В качестве примера регулятор привел кейс, когда брокер одновременно оказывал платные услуги эмитенту по андеррайтингу, а клиентам – по брокерскому обслуживанию. С планомерным регулированием сектора IPO и увеличением конкуренции прозрачность рынка будет повышаться, что должно положительно сказаться на опыте инвесторов.

обсуждение