При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

WSJ пишет о интересных трендах в сфере инвестиций.

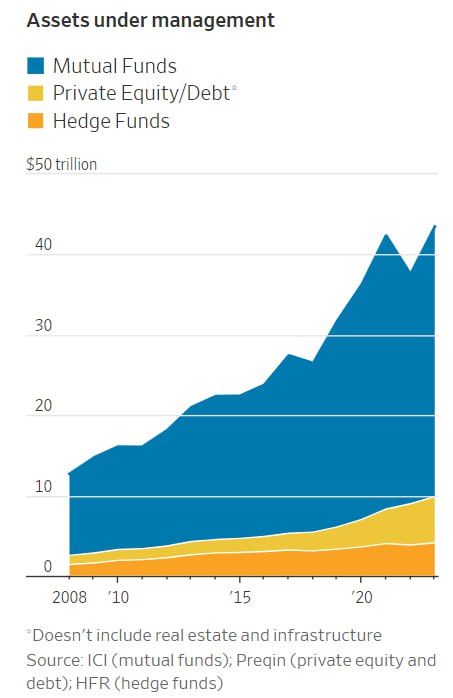

После кризиса 2008 г. по стоимости активов инвестиционные фонды (включая взаимные фонды, фонды прямых инвестиций и хедж фонды) существенно превзошли банковскую систему (см рис.1). Эксперты WSJ предполагают, что основную роль здесь сыграло более строгое регулирование банков после кризиса 2008 г. Однако, наверное, не стоит списывать со счетов более высокий уровень конкуренции в сфере управления активами, снижение издержек инвесторов в данной сфере. Кроме того, отрасль управления активами не переживала столь серьезных финансовых кризисов как банки и в меньшей степени поглощала ресурсы от количественных смягчений ФРС.

В 2008 г. американские банки и управляющие фондами имели активы примерно по 12 млрд. долл. Сегодня традиционные управляющие активами, управляющие фондами прямых инвестиций и хедж-фондами контролируют около $43,5 трлн, что почти в 2 раза больше, чем у банков ($23 трлн), согласно анализу WSJ на основании данных ФРС, HFR, ICI и Preqin.

Внутри сферы управления активами ускоренными темпами растут фонды прямых инвестиций (Рис.2). За последние 2-3 года произошло существенное перераспределение активов пенсионных фондов и эндаумент-фондов в пользу альтернативных активов. Кроме того, такие структуры как Citadel, Apollo, Blackstone and Carlyle Group все больше стали позиционировать свои продукты на частных инвесторов. Одновременно ряд крупных управляющих компаний традиционными взаимными фондами (BlacRock, PIMCO, Neuberger, TCW) стали предлагать своим клиентам фонды, инвестирующие в прямые инвестиции.

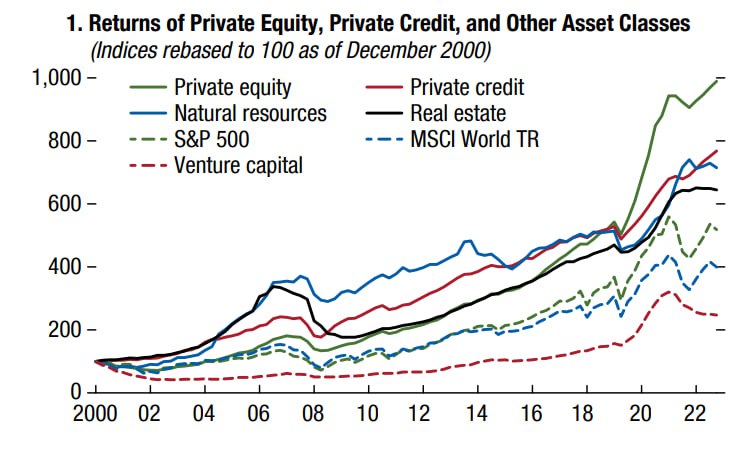

В апрельском 2024 Обзоре финансовой стабильности, опубликованном МВФ, приведен график, который показывает, что с 2000 г. доходность отрасли ФПИ существенно переиграла все традиционные и альтернативные инвестиции (рис.3).

Telegram канал автора: https://t.me/s/AbramovAle

обсуждение