При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Пандемия меняет взгляды страховщиков.

Коронавирус приведёт к «существенным изменениям» в вординге полисов страхования от перерывов в производстве. Но поможет ли это?

67,6% опрошенных в рамках исследования, проведённого порталами Reinsurance News и Artemis, заявили, что коронавирусная пандемия приведёт к «существенным изменениям» в вординге полисов страхования от перерывов в производстве. В исследовании приняли участие несколько сотен профессионалов страховой отрасли, более половина из которых несёт ответственность или принимает участие в принятии решений о заключении договоров перестрахования и ретроцессии. В списке респондентов 16 генеральных директоров, 15 директоров по андеррайтингу, 12 операционных директоров, 27 старших членов правления, сотрудники подразделений исходящего перестрахования, андеррайтеры, менеджеры, занимающиеся секрьюритизацией рисков, брокеты и т.д.

Влияние коронавируса на страховой и перестраховочный рынок ещё предстоит оценить, однако одна проблемная область уже определена, и это неоднозначность формулировок в договорах страхования от перерывов в производстве.

В настоящее время проходит исследование Службы по надзору за финансовыми рынками Великобритании (FCA), которое направлено на прояснение юридических вопросов, связанных с этим видом страхования в контексте пандемии. Результатом исследования должно быть «проведение чёткой границы» между теми полисами, которые действуют в нынешней ситуации, и теми, которые нет.

Временно исполняющий обязанности руководителя FCA Крис Вулард заявил, что по некоторым полисам BI должны быть осуществлены выплаты в ситуациях, связанных с вирусом, однако часть из них остаётся «подлежащей обсуждению» из-за неоднозначности содержащихся в них формулировок.

Помимо упомянутых 67,6%, считающих, что изменения будут значительными, 21,6% опрошенных ответили, что объём изменений будет «умеренным», а оставшиеся 10,8% предположили, что результат будет «ограниченным».

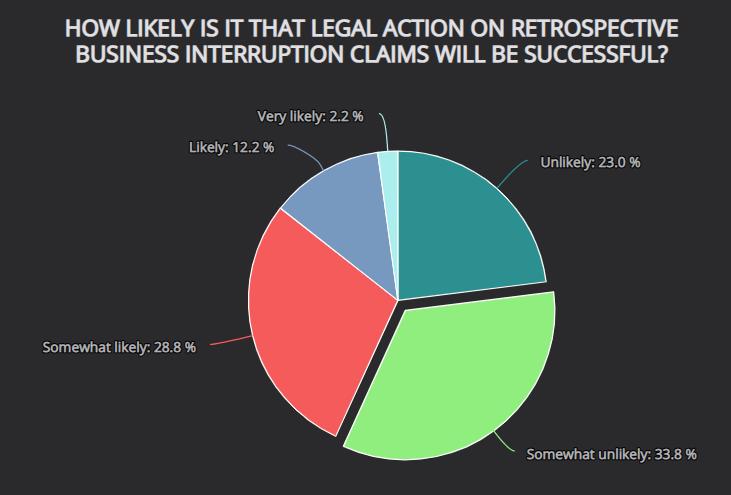

Что касается законодательных инициатив относительно признания «коронавирусных» перерывов в производстве страховыми случаями по текущим договорам, то в высокую вероятность этой меры верят всего 2,2%. 12,2% оценивают её как «вполне вероятную», 28,8% – как вероятную. Наибольшее число страховщиков, 33,8%, умеренно-оптимистично считают вероятность существующей, но небольшой, а 23% оценивают её как крайне незначительную.

Очень интересно, как внедрение новых, более прозрачных и чётких формулировок повлияет на рынок, и к каким более масштабным изменениям в пост-коронавирусную эпоху оно приведёт.

К другим интересным результатам исследования относится, например, прогноз относительно того, на какой квартал или период придётся максимальный объём выплат, связанных с пандемией. 26,6% ответили, что это будет 2 квартал 2020 года. Наибольшую долю ответов – 39,6% собрал 3 квартал. 19,4% считают, что пик выплат придётся на 4 квартал 2020 года, 12,2% – что больше всего платить придётся в 2021 году. 1 квартал 2020 года получил всего 1,4% голосов, 2022 год – 0,7%. Так что, по мнению страхового и перестраховочного сообщества, основные траты ещё впереди. Стоит подготовиться.

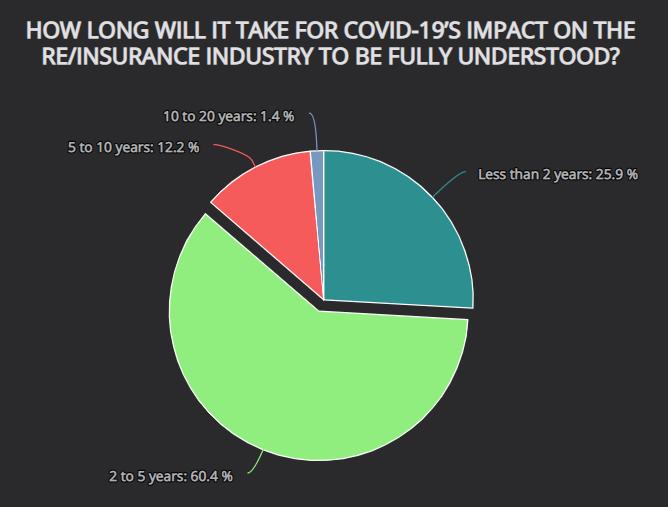

В полной мере влияние кризиса проявится на страховой отрасли в период от 2 до 5 лет после окончания пандемии. Такого мнения придерживаются 60,4% опрошенных. Понять всё меньше, чем за 2 года надеются 25,9%, думать от 5 до 10 лет собираются 12,2%. 10 лет на размышления и понимание не хватит всего 1,4% страховщиков.

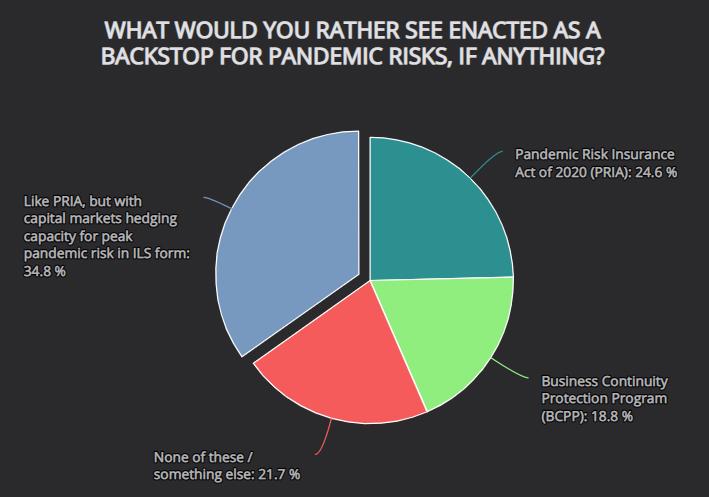

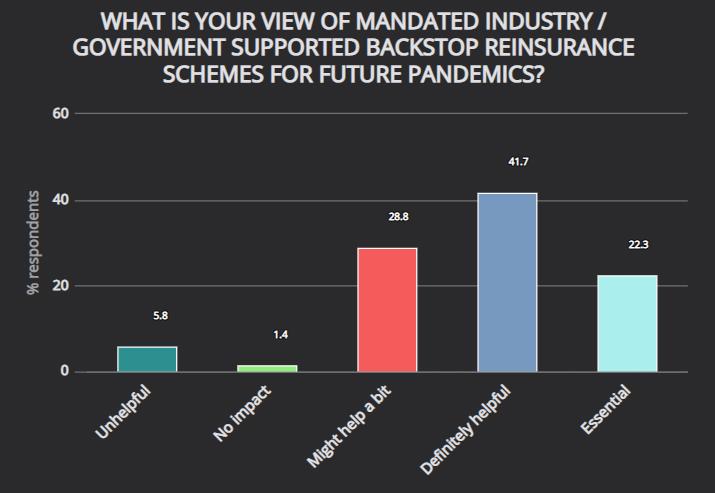

Очень интересен вопрос относительно мер поддержки страховой отрасли для страхования пандемических рисков. 41,7% опрошенных считают, что правительственная программа финансовой поддержки перестраховочных схем по страхованию пандемических рисков «определённо поможет», а 22,3% назвали её «совершенно необходимой». 28,8% высказали умеренный скепсис, назвав её «частично полезной», и лишь 7,2% в совокупности ответили, что эта программа или не поможет, или не окажет никакого влияния на отрасль.

Есть известная поговорка: «генералы готовятся к прошедшей войне». Страховщики в ситуации с пандемией ведут себя точно так же. Да, пандемия ещё далеко не закончилась, но с точки зрения страхования это прошедшая война, потому что на страхование коронавирусные риски перерывов в производстве больше не принимаются, а перспективы оплаты по существующим, как мы видели выше, весьма туманны.

Вопрос не в том, какими словами прописать в договоре включение или невключение в покрытие пандемических рисков. Реальные вопросы другие.

Первый – как в принципе должно осуществляться страхование остаточных рисков, т.е. рисков с крайне низкой вероятностью и крайне высокой суммой ущерба, лишь одним из которых является пандемия. Я уже говорил, что, с моей точки зрения, наиболее эффективным из существующих на рынке инструментов является параметрическое страхование. Оно не разорит страховщиков в случае наступления катастрофы (и позволит неплохо заработать в остальное время), и оно, хотя и не даст страхователям полного возмещения потерь (похоже, это в принципе невозможно в таких масштабах), но позволит им остаться на плаву и компенсировать потери за счёт дальнейшего функционирования бизнеса.

Кроме того (и это имеет прямое отношение к теме вординга) должна поменяться сама процедура оценки риска клиента. Повышение прозрачности, на котором настаивает британский регулятор – это правильная мера, идущая, впрочем, в фарватере общей тенденции на упрощение страхования и повышения его понятности для пользователей. Но просто – не значит мало, покрытие должно быть не только и не столько простым, сколько комплексным и закрывающим все возможные болевые точки.

И здесь мы переходим ко второму вопросу – какие это в принципе могут быть риски? Нынешняя пандемия – не первая и точно не последняя (а также, будем надеяться, не самая крупная) в истории. Будут и другие. Но пандемия – далеко не единственный риск с таким масштабом ущерба. У меня есть ощущение, что расписав во всех деталях покрытие по пандемическим рискам, в следующий раз страховая отрасль (а главное – её клиенты) столкнутся с совершенно другим риск-фактором, который будет описан в их договорах страхования так же туманно, как сейчас вирус. И снова начнётся правка формулировок по уже произошедшему и потому потерявшему актуальность событию. И снова будущие угрозы останутся вне поля внимания.

Кстати, что там у нас на очереди по плану – метеорит или инопланетяне?

Профиль автора в соцсети: https://www.facebook.com/andrey.krupnov

обсуждение