При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Банк России продолжает считать, что основной причиной ослабления рубля является ухудшение торгового баланса/текущего счета.

Честно говоря, не могу с этим согласиться, хотя ухудшение здесь присутствует, но как-то значимо импорт товаров в последнее время (апрель-июль) не меняется (~$25 млрд). Экспорт товаров – тоже достаточно устойчив (~$33 млрд). А курс улетел с 78 руб./долл. до 99 руб./долл. Конечно, здесь можно что-то списать на импорт услуг, где баланс ухудшился до $3.5-4 млрд в месяц, но во-первых, этого недостаточно, чтобы обосновать такое ослабление, во-вторых частично импорт услуг может быть одним из каналов вывода капитала (как это было в Китае).

Я уже писал, о том, что одной из значимых причин стало изменение структуры расчетов, при которой все положительное сальдо внешней торговли формируется в рублях, в июле даже больше – сальдо торговли в валюте стало отрицательным (-$0.1 млрд). Т.е. по сути чистого притока валюты от торговли на рынок нет, а рублевое сальдо лишь отражение оттока капитала (иначе рубли наружу попасть просто не могут).

Утрированный пример: Вася, заработал 1 млрд руб. прибыли (на госконтрактах) и решил вывести их в валюту зарубеж, договорился с банком в оффшоре за долю малую (или не очень) – инфраструктура на оффшоре уже сложилась) и перевел в иностранный банк, тот сконвертировал ему рубли в доллары (юани, дирхамы и т.п.). А рубли продал импортеру российской продукции, который их вернул в РФ в оплату товаров. Рубли – здесь... валюта – там, здесь продавать на валютном рынке нечего.

Как это отразится в платежном балансе:

1. «Вася» перевел рубли: возник отток капитала с одной стороны (обязательства банка нерезидента перед «Васей»), но у банка-нерезидента возник и актив в виде рублей на коррсчету российского банка (приток) – для платежного баланса это нейтральная операция.

2. Банк-нерезидент продал рубли импортеру российской продукции и тот оплатил товар в российский банк: актив банка-нерезидента (рубли на коррсчету) обнулился на величину импорта.

У «Васи» валюта зарубежом, в России рубли и нет валюты. С экспортерами своя история – для них завести сюда валюту и вывести отсюда банально дорого (транзакционные издержки большие), потому заводится сюда и конвертируется в основном то, что нужно (на налоги, операционные расходы и т.п.).

Но есть ведь еще первичные и вторичные доходы на которые нужна валюта до $3 млрд в месяц (хотя часть из них это тоже рубли на счета типа «С» и фактические потоки оценить сложно). Есть еще валютный канал оттока капитала на зарубежные счета – население выводит по $0.8-1.5 млрд в месяц, компании выкупают активы ($1 млрд разрешенный) и прочее. Активы можно выкупать и за рубли и на оффшоре их уже конвертировать – это часть оттока. А дополнительно валюту можно взять только из внутренних накоплений: коррсчета российских банков в банках-нерезидентах сокращаются на $2-3 млрд в месяц не просто так, внутренние депозиты в валюте сокращаются на $3-4 млрд в месяц – не просто так. Это сокращение – это и есть отражение того самого дефицита валюты. Это все утрировано, но механику вполне понять можно.

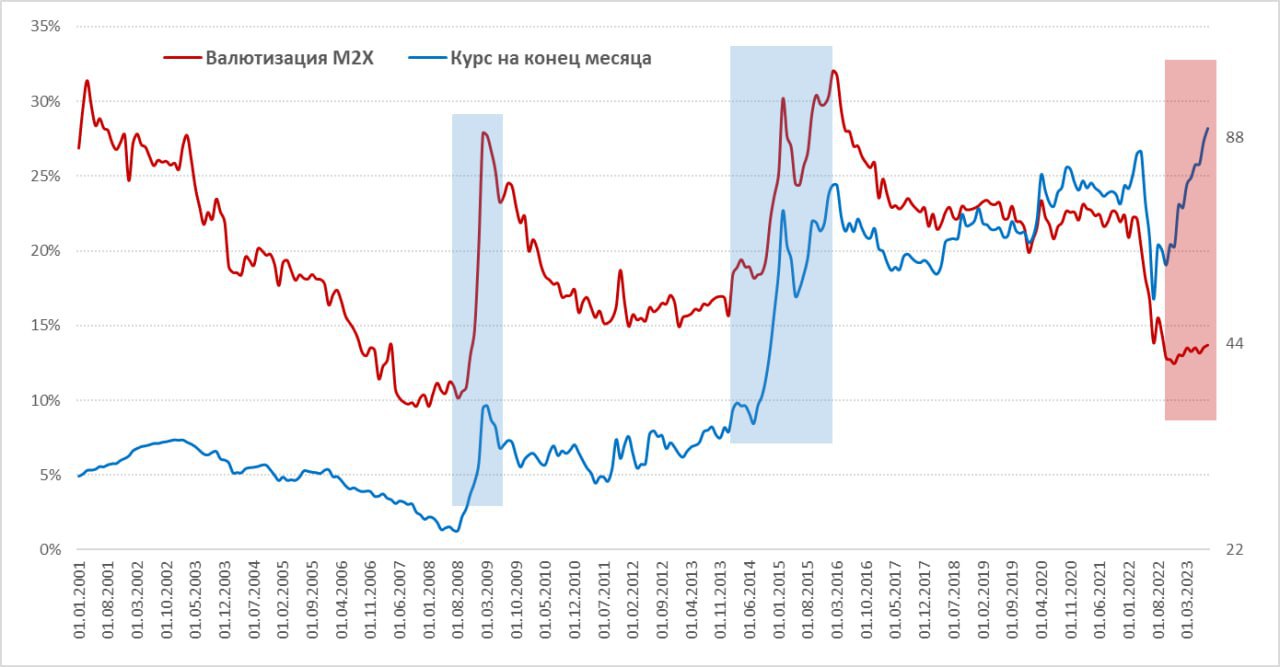

Соответственно курс должен быть такой, чтобы стимулировать внутренних держателей валюты ее продавать ... но чем меньше кубышка (валютные депозиты сжимаются, доля валюты в M2X остается низкой) – тем больше премия в курсе здесь и сейчас.

Стабилизаторы:

Сам курс – рост курса сожмет доходы в валютном измерении (которые могут идти в отток и на импорт), а также рублевые сбережения в валютном измерении, правда здесь есть и проблема – рублевая составляющая М2Х растет быстро пока доля валюты в М2Х не растет, т.е. есть чему «утекать»;

Повышение ставок – сократит кредит и доходы экономики (как следствие импорт/отток), может ускорить конвертацию внутренних сбережений... но с приличными лагами во времени;

Все написанное отражает лишь личное мнение автора, носит только общеинформационный характер, не может ассоциироваться с мнением, или позицией каких-либо организаций и не предназначено для цитирования в СМИ.

Замедление роста расходов бюджета – сократит доходы экономики, как следствие импорт/отток... с лагами во времени;

Рост цен на нефть улучшит ситуацию с торговым балансом – одно дело средняя налоговая цена $52 в первом полугодии, другое дело $64 в июле, и скорее всего $60-75 до конца года – это примерно $2-2.5 млрд в месяц, но из-за физического сокращения экспорта реально будет меньше. Почему важна именно налоговая цена – потому, что все что сверх нее остается будет оставаться на оффшоре (слишком дорого гонять валюту через границу).

Оценочно дефицит валюты $3-4 млрд в месяц в среднем, рост цен на нефть полностью это не компенсирует, а если бюджетное правило будет работать как предполагается – то и вовсе никакого эффекта почти не будет (сейчас ЦБ отменил покупки валюты в рамках правила).

Что можно (я не пишу нужно) было бы сделать в моменте, чтобы стабилизировать ситуацию:

- ограничить отток капитала в рублях – это может иметь побочные эффекты на расчеты, но найти баланс тут можно;

- ограничить выкуп любых активов у нерезидентов в любых валютах (в первую очередь это касается непосредственно расчетов) на пару кварталов;

- провести локальные интервенции помимо того, что уже заложено в приостановке покупок валюты по БП и продажах 2.3 млрд руб. (расходы из ФНБ).

- обеспечить механизм выкупа у банков избытка наличной валюты, который сейчас трудно перевести в безнал;

Общий масштаб мер на горизонте нескольких месяцев на $1.5-3 млрд в месяц + эффект от роста цен на нефть достаточно быстро стабилизируют эту ситуацию (если, конечно, кто-то хочет это делать).

Среднесрочно можно было бы подумать о:

– Пересмотре текущего механизма бюджетного правила (БП) очевидно назрел, заплатка от ЦБ до конца года – это лишь заплатка. Нужны встроенные ограничители влияния БП на курс, ну например при отклонении курса. Например «X» процентов (например 10%) от заложенного в бюджет, покупки прекращаются ФНБ формируется в рублях, или ступенчато сокращаются, а ликвидность возвращается в систему через размещение средств Минфином. Такая же история в обратную сторону.

– Донастройкеа механизмов регулирования оттока капитала, понятно, что хотелось бы вообще без этого регулирования, но в текущей ситуации это вряд ли возможно. Ну например любой выкуп активов только через счета вроде «С» и регулируемый (прозрачно) механизм выплат с таких счетов (с размещением средств с таких счетов в денежный рынок). Или прозрачное и понятное ограничение сумм вывода в любой валюте. Инструменты здесь могут быть разные, важно, чтобы они были прозрачны, понятны и обеспечивали нужную гибкость и не создавали излишних проблем для расчетов.

– Стимулирование импорта в рублях, в т.ч. за счет хеджей и гарантий со стороны государства, когда государство этот риск купит частично на себя – станет понятно какие риски это несет для финастабильности. Донастройка налогообложения экспортеров. Главная цель тут сокращение разрыва платежей в рублях за экспорт и импорт. И т.д. и т.п.

P.S.: Повторюсь, я бы оценивал разрыв в валютных поступлениях сейчас в $3-4 млрд, половина его закроется более высокими ценами на нефть в ближайшие месяцы... вторая половина закручиванием гаек на валютном рынке со стороны ЦБ, возможно сокращением доходов (в валютном измерении)... поэтому локальный пик где-то рядом. Но особенность ситуации в том, что рынок крайне тонкий и атаку на рубль (на десятки процентов) можно сделать очень небольшими ресурсами, а это все-таки несет риски финстабильности и такого быть не должно.

Все написанное отражает лишь личное мнение автора, носит только общеинформационный характер, не может ассоциироваться с мнением, или позицией каких-либо организаций и не предназначено для цитирования в СМИ.

Telegram канал автора: https://t.me/s/truecon

обсуждение