При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Банк России представил Концепцию регулирования ипотечного страхования, которая предполагает страхование объектов залога, здоровья и жизни заёмщиков за счёт самих банков. Против ряда ее положений высказались страховщики, но пока не нашли понимания у регулятора.

Новые предложения Банка России

Концепция регулирования ипотечного страхования, опубликованная на сайте Банка России в середине недели, предусматривает, что во вновь заключаемых договорах ипотечного страхования страхователем будет выступать не ипотечный заёмщик, как это происходит сейчас, а банк-кредитор. По замыслу авторов, банк-кредитор будет обязан от своего имени и за свой счет страховать заложенное имущество, а также жизнь и здоровье заемщика, при этом банк-кредитор не имеет права требовать уплаты или возмещения страховой премии с заемщика. Страховая премия будет включаться в общую стоимость кредита. В Концепции указывается, что банк-кредитор обладает «более сильной переговорной позицией» и имеет гораздо больше возможностей добиться минимального страхового тарифа от страховой компании, нежели индивидуальный заёмщик.

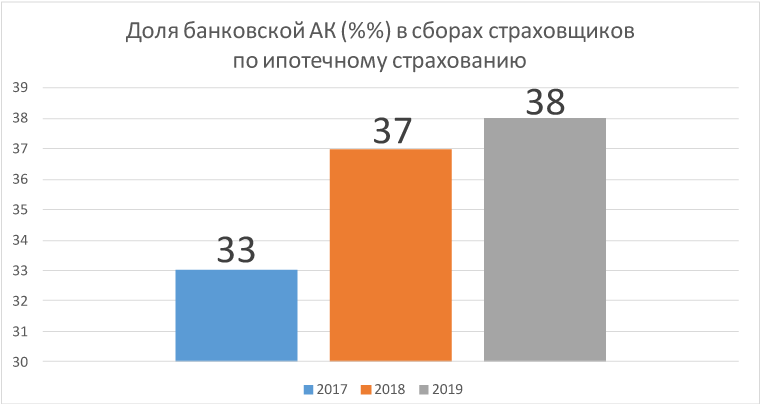

Также в Концепции сообщается, что банки больше не смогут получать агентскую комиссию (АК) как посредники по договорам ипотечного страхования. Проблема банковской комиссии действительно стоит весьма остро, потому что она составляет значительную часть страховой премии и имеет тенденцию к росту (см. диаграмму ниже). Условно говоря, каждый третий или даже второй рубль страховой премии, уплачиваемой заёмщиком в страховую компанию, перечисляется банку-кредитору в качестве комиссии.

Источник: на основе материалов Концепции регулирования ипотечного страхования https://cbr.ru/content/document/file/109697/concept_22072020.pdf

Риски для страховщиков

Однако в предложенной редакции Концепция несёт в себе большие риски для страховщиков, отмечают эксперты страховой отрасли. Как считают анонимные источники в страховой компании «СОГАЗ», следствием принятия Концепции может стать падение тарифов на ипотечное страхование на 70-80% от текущего уровня. Источники в страховой компании «Абсолют Страхование» прогнозируют снижение страховых тарифов на 50%. Но весьма вероятно, что заёмщики не почувствуют облегчения от такого снижения, потому что уменьшение страховой премии будет компенсировано увеличением банковской маржи, и стоимость ипотечного кредита для заёмщика почти не изменится.

Но зато изменится коренным образом схема взаимоотношений между банком-кредитором и страховой компанией. Ранее страховщик мог в индивидуальном порядке обрабатывать заявку на страхование от каждого отдельного заёмщика, анализировать его риски, рассчитывать индивидуальный тариф исходя из особенностей имущества и состояния здоровья заёмщика либо принимать решение об отказе в страховании или установлении заградительного страхового тарифа, если заёмщик по каким-либо причинам не устраивал страховую компанию в качестве клиента. Теперь же все заёмщики будут передаваться на страхование одномоментно, единым портфелем, по единому усреднённому тарифу. Это очень комфортные условия для банка, но неудобно для страховой компании, которая рискует потерять свою финансовую устойчивость. Кроме того, в страховых компаниях прогнозируют сокращение персонала, потому как автоматическая обработка портфеля заёмщиков уже не требует столь большого количества рабочих рук, как при индивидуальной обработке заявок сейчас.

Но самая значительная опасность Концепции заключается в том, что в ней не нашлось места титульному страхованию.

В документе вообще не упоминается об обязанности банка-кредитора застраховать титульные риски заёмщика. Согласно Концепции, банк-кредитор вправе застраховать их, как и любые другие риски, но не имеет права требовать с заемщика уплаты или возмещения страховой премии. Это на практике означает, что банк-кредитор с очень высокой степенью вероятности не будет страховать титульные риски, чтобы не увеличивать стоимость кредита.

Страхование титульных рисков фактически остаётся прерогативой заёмщика, который на практике едва ли захочет это делать по доброй воле – данный вид страхования представляет собой не самую дешёвую услугу (обычно от 0,2% до 0,5% от стоимости квартиры ежегодно). В то же время любая покупка недвижимости на вторичном рынке несёт в себе потенциальный риск утраты права собственности, и если этот риск не застрахован, то его несёт сам заёмщик.

Резюмируя вышесказанное, можно предположить, что от принятия Концепции регулирования ипотечного страхования в предложенной рынку редакции выиграют в большей степени банки-кредиторы и в гораздо меньшей степени страховщики и заёмщики.

обсуждение