При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Насколько всё серьезно?

Читая ленты деловых СМИ, ловлю себя на мысли, что обещание скорого финансового коллапса рынка акций США, становится все более распространенным хобби среди аналитиков. Может быть, отвечая на это, WSJ публикует обзор пяти показателей, на основании которых каждый человек может судить о перегреве рынка акций, опираясь на эмпирические данные (см. 5 графиков выше).

1. Коэффициент цена/прибыль. Существует 2 способа его расчета. Инвесторы, которые предпочитают смотреть на исторические результаты, используют скользящую прибыль компании за предыдущие 12 месяцев. Другие считают, что прогнозируемые доходы на предстоящий год более актуальны, особенно для быстрорастущих компаний технологического сектора. Судя по скользящей прибыли, мультипликатор S&P 500 составляет 24,18, что выше среднего показателя за 10 лет, равного 20,36. Форвардный мультипликатор индекса, составляющий 20,38, недавно поднялся выше 20 впервые за два года. Его долгосрочное среднее значение составляет 17,96. В периоды, когда акции растут значительно быстрее, чем корпоративные доходы, часто нарастают опасения по поводу пузыря. В прошлом году, например, индекс S&P 500 вырос на 24%, однако прибыль осталась относительно неизменной.

2. Коэффициент цена/балансовая стоимость. Часто используется инвесторами в поисках недооцененных акций по разумным ценам. Обычно применяется для оценки акций финансовых организаций, особенно банков, и акций компаний с материальными активами. Для технологических компаний это менее полезно, потому что перспективы их роста часто не отражаются в балансах компаний. Индекс S&P 500 торгуется с форвардным соотношением цены к балансовой стоимости 4,15, что выше его среднего показателя за 10 лет (3,26) и среднего показателя за 20 лет (2,76). Для сравнения, соотношение цены и балансовой стоимости Nvidia составляет 22,48.

3. Премия за риск по акциям. Сравнение доходности акций с доходностью госбумаг. При этом доходность акций рассчитывается путем деления заявленной или прогнозируемой прибыли компании на следующий год на цену ее акций. Сравнение доходности скользящей прибыли с доходностью 10-летних казначейских облигаций показывает, что премия за риск по акциям S&P 500 находится на уровне 0,7 процентного пункта, что близко к самому низкому уровню примерно за два десятилетия (чем ниже коэффициент, тем дороже акции.)

4. Рост коэффициента цена/прибыль (PEG). Чтобы его рассчитать, разделите соотношение цена/прибыль компании за последние 12 месяцев на прогнозируемый ежегодный будущий рост прибыли. PEG, равный 1, указывает на то, что цена акции соответствует ожиданиям роста. Текущий коэффициент PEG для S&P 500 составляет 1,48, что ниже среднего за 10 лет (1,49) и выше среднего за 20 лет (1,35). По сравнению с этим соотношение Nvidia 0,78 выглядит дешевым.

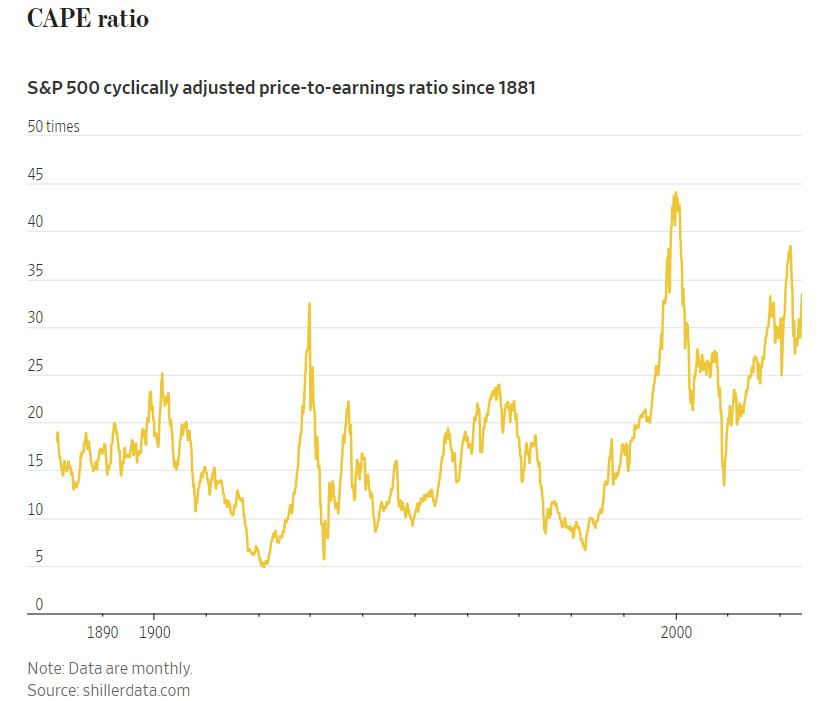

5. Коэффициент CAPE. Рассчитывается путем деления текущей цены акции на ее среднюю прибыль с поправкой на инфляцию за предыдущие 10 лет. Его преимущество в том, что он корректирует как очень хорошие, так и плохие времена. Коэффициент CAPE для S&P 500, составляющий 33,4, выше, чем он был в более чем 96% случаев с 1881 года, но все еще значительно ниже предыдущих пиков, наблюдавшихся в конце 1990-х и в 2021 году.

Мой краткий комментарий. Судя по пяти представленным коэффициентам акции американских компаний, после роста в 2023 г. и рекордных значений индексов в 2024 г. они выглядят несколько переоцененными, но не так критически, чтобы ждать непременного спада. Но это – не инвестиционный совет.

Telegram канал автора: https://t.me/s/AbramovAle

обсуждение