При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Пришло время посмотреть на итоги уходящего 2023 года.

Множество событий и прогнозов будоражили умы и трепали нервы инвесторам в этом году. Здесь и разговоры о бананах, а потом о яйцах, о девальвации рубля, конечно, о «любимой» инфляции, о решениях ЦБ и ФРС по ставками, и это ещё не считая различные политические события и военные конфликты. Но между тем, рынки продолжали функционировать, деньги перемещались из одних активов в другие, из карманов на рынки и обратно. Если бы не бурные политические события, то в целом всё было как всегда.

С чем же российский инвестор подошёл к концу года?

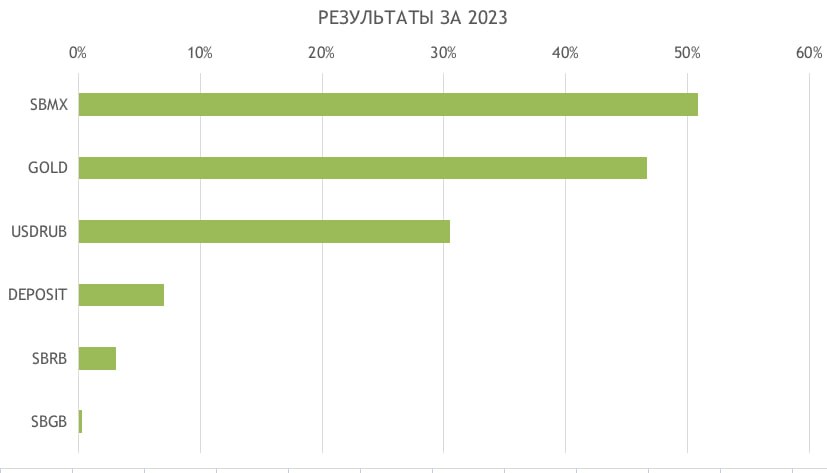

1. Самым неудачным год оказался для владельцев государственных облигаций, если смотреть на него через призму индекса RGBITR (фонд SBGB), рассчитываемого Московской биржей. Он практически остался в нуле, что с учётом ужесточения ДКП, начиная со второй половины 2023 не так уж и плохо. Немногим лучше были краткосрочные корпоративные облигации (SBRB) +3%. С другой стороны, год 2024 открывает скорее всего интересные возможности для инвестиций в бумаги с фиксированной доходностью и с учётом текущей ключевой ставкой. Среди облигаций есть над чем подумать, что сравнить и что выбрать.

2. На следующем месте после государственных и корпоративных облигаций идут любители депозитов. Тем кто открывал их вначале этого года удалось взять около 7% годовых, если ориентироваться на агрегированные данные публикуемые Банком России. Собственно писать о них больше нечего, за исключением того, что у инвесторов с коротким горизонтом (до года) сейчас не самый плохой момент разместить свои средства по текущим ставкам банков. Они могут быть весьма привлекательны.

3. На третьем месте по доходности стала идея по покупке доллара США. За этот год он вырос по отношению к рублю на 30%. Но при этом не стал самой «интересной» инвестицией, несмотря на много шума и криков о девальвации. Кстати за два года он вырос на 25%, что эквивалентно примерно 11% годовых, и это, кончено, больше средних долгосрочных темпов девальвации (около 7%), но с учётом текущих санкций и ограничений не выглядит катастрофичным или впечатляющим (зависит от точки зрения :)).

4. Четвёртое место занимает золото. Оно само по себе прибавило 12%, а в пересчёте на рубли так и все 47%. В большой степени его рост можно оправдать не столько инфляцией, сколько внешнеполитической обстановкой. Я тоже держал в своём портфеле приличную долю этого драг металла, правда в основном с расчётом на медвежий рынок на рынке США, которого не случилось. Но как кваз-долларовый актив золото сделало хороший вклад в результат моего портфеля.

5. И почётное пятое место в этом году, конечно принадлежит российскому рынку акций. По индексу полной доходности итоговый результат за неделю до конца года около 50%. Все кто не испугался и поверил в российские компании получили очень хороший прирост своего капитала. И даже поднятие ключевой ставки не смогло заставить его сильно скорректироваться. Лично мои оценки в 2022 говорили о том, что российский рынок имеет шансы расти в следующие 5 лет с темпом роста 20% годовых, но этот год был просто изумительным. К сожалению, это делает подобные вложения менее привлекательными в 2024. Лично я буду сокращать доли акций в своём портфеле в пользу облигаций, но конечно, не откажусь от них совсем.

Вот так выглядел рынок в 2023. Я намеренно, обошёл стороной другие рынки, так как в текущих условиях, потенциальные выгоды от инвестиций на них могли обернуться для подавляющего большинства российских инвесторов совсем не инвестиционными рисками. И пример с бирже СПБ тому печальный пример. Сам я предпочитал держаться подальше от иностранных активов, выбирая синицу в руках, а не журавля в небе, что на инвестиционном языке – делал ставку на ликвидность.

Telegram канал автора: https://t.me/s/ab_trust

обсуждение