При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Всем, кто давно инвестирует на рынке, обычно хорошо известны два следующих факта. Первый – при долгосрочном инвестировании подавляющие большинство управляющих портфелем проигрывают пассивному инвестированию в индексные фонды, после учета их вознаграждений. Второй – высокая диверсификация портфеля снижает общий риск инвестирования до уровня рыночного риска, но при этом понижает доходность до этого же среднерыночного уровня.

Из них следует неприятный логический вывод – какой смысл тратить время среднестатистическому долгосрочному инвестору на изучение различных подходов в инвестировании, если простой подход пассивного инвестирования с ребалансировкой портфеля даст в итоге лучший результат (конечно, со статистической точки зрения).

Однако, все-таки стоит помнить, что результат управляющих хуже после вычета их комиссионного вознаграждения. Это значит, что если вы изучите те подходы, которые они используют, то вы сможете добиться результатов превосходящие среднерыночные. А также, вполне возможно, что вы сможете инвестировать таким образом, что риск вашего портфеля будет ниже, чем в простом пассивном подходе. Простой пример, за 10 лет пассивного инвестирования капитал увеличился на 150%, но в один из кризисных годов портфель просел на 50%. Ваша стратегия принесла вам те же 150%, но в кризисный год просадка не превысила 20%. Поверьте мне, психологически это две разные ситуации.

Мой подход в управлении портфелем, можно назвать как «пассивный с элементами активного управления». В комплексе он строится на четырёх основных базисах:

- Формирование иммунизированной части портфеля из облигаций.

- Инвестирования большой части портфеля в широко-диверсифицированные фонды (в основном ETF)

- Добавление небольшой части отдельных ценных бумаг эмитентов, перспективы которых я считаю более «радужными», чем у рынка в целом.

- Страхование (хеджирование) портфеля в периоды наиболее неопределенные и тем более, нерациональные с фундаментальной точки зрения.

О каждом этапе можно рассказывать много. В них нет никаких суперсекретов, и поэтому я с удовольствием учу им на своем курсе «Три кита инвестиций».

В этой статье я хотел бы кратко рассказать немного о третьем пункте, и даже конкретнее – о методике, которую я называю «Поиск альфа-скакунов».

Суть методики объяснить несложно. Нужно на базе различных коэффициентов, выведенных благодаря современной портфельной теории, выделить те акции (фонды), которые могут расти быстрее (или же иметь меньшую волатильность, зависти от цели) , чем рынок в целом. Потом добавить выбранные акции в свой портфель в небольших долях к широко-диверсифицированному фонду. Заметьте, что большую часть портфеля все равно составляет фонд, он является круизным лайнером портфеля, а добавленные «альфа скакуны» напоминают буксиры, которые позволяют лайнеру легче маневрировать.

Методика не позволяет ответить на вопрос, что ждать в будущем на рынке – рост, падение или флэт. Но она позволяет сформировать портфель, который наилучшим образом подходит под ожидания инвестора, и что самое главное – управлять его риском дальше намного проще.

Работу данной методики я рассмотрю на следующем примере. Возьмем в качестве эталонного портфеля – индекс MCFTR (это индекс IMOEX с учетом дивидендов по акциям, которые в него входят. Его еще называют индексом полной доходности рынка российских акций). В моей базе данных содержится информация по следующим акциям: DSKY, AFKS, AFLT, AKRN, ALRS, CHMF, FEES, GAZP, GCHE, GMKN, HYDR, LKOH, LSRG, MAGN, MGNT, MOEX, MSNG, MTLR, MTSS, MVID, NLMK, NVTK, OGKB, PHOR, PIKK, RASP, ROSN, RSTI, RTKM, SBER, SIBN, SNGS, TATN, VTBR.

На первом этапе я рассчитаю различные коэффициенты и параметры за один год на периоде с 27.08.2019 по 27.08.2020 год (даты выбраны случайным образом). Некоторые из них можно посчитать только на основании данных самих инструментов, а некоторые только по отношению к бенчмарку – MCFTR. Вот какие это параметры и коэффициенты:

- Ожидаемая доходность

- Волатильность

- Коэффициент Шарпа

- Коэффициент Сортино

- Корреляцию каждого актива с бенчмакром

- Бета

- Коэффициент Трейнора

- Альфа Дженсена

Сделав расчеты, я могу отсеять разным образом те варианты, которые мне интересны. Например, в данном примере я оставлю только те бумаги, которые имеют Альфу Дженсена больше нуля, а коэффициент Сортино больше чем у MCFTR. У меня останутся следующие бумаги:

|

BETA |

UPSML |

VOLAT |

UPCML |

JENSALFA |

SORTINORATIO |

EXPRET |

|

|---|---|---|---|---|---|---|---|

|

MCFTR |

1 |

0 |

22,62 |

0 |

0 |

0,83 |

20,9 |

|

GMKN |

1,09 |

9,24 |

35,11 |

6,97 |

8,17 |

0,95 |

30,58 |

|

PHOR |

0,26 |

9,67 |

17,56 |

1,04 |

9,67 |

0,98 |

18,2 |

|

RSTI |

1,21 |

17,1 |

41,41 |

14,06 |

14,62 |

1,09 |

39,03 |

|

PIKK |

0,47 |

17,62 |

24,73 |

8,3 |

17,62 |

1,21 |

29,66 |

|

DSKY |

0,89 |

19,08 |

31,94 |

15,22 |

19,08 |

1,36 |

38,14 |

|

AKRN |

0 |

19,33 |

13,24 |

9,55 |

19,33 |

2,08 |

23,52 |

|

HYDR |

0,85 |

20,58 |

34,28 |

15,54 |

20,57 |

1,23 |

38,97 |

|

MTSS |

0,65 |

22,04 |

21,52 |

17 |

22,04 |

1,81 |

37,09 |

|

MGNT |

0,8 |

22,6 |

31,9 |

17,25 |

22,6 |

1,37 |

40,16 |

|

OGKB |

1,06 |

24,22 |

39,94 |

20,76 |

23,5 |

1,46 |

45,41 |

|

SNGS |

1,19 |

24,93 |

44,93 |

21,03 |

22,68 |

1,55 |

46,76 |

|

MVID |

0,19 |

26,43 |

35,24 |

10,16 |

26,43 |

1,25 |

33,79 |

|

MOEX |

0,65 |

28,96 |

26,44 |

22,28 |

28,96 |

1,97 |

44,01 |

|

AFKS |

0,96 |

47,62 |

35,33 |

44,2 |

47,61 |

2,23 |

67,85 |

Теперь, чтобы сформировать портфель я должен взять какой-нибудь фонд, который наиболее соответствует бенчмарку MCFTR, а потом из полученного перечня добавить к нему бумаги, которые наиболее отражают мои ожидания. Наиболее подходящий биржевой фонд (российский аналог ETF) – это SBMX под управлением «Сбербанк Управление активами».

Об ожиданиях. Пусть в августе 2020 года я ожидаю, что рост может продолжиться после хорошего падения в первой половине 2020 года. Но он будет неустойчивый, поэтому я хотел бы, чтобы мой портфель в случае моей ошибки падал не столь быстро, и я мог бы принять какие-нибудь действия, например захеджировать его.

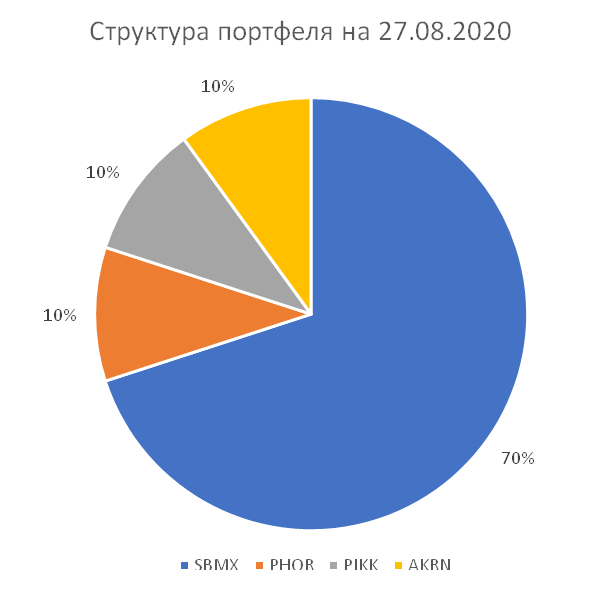

Для этого из получившегося перечня мне нужно вычленить бумаги, у которых БЕТА меньше 1. Такие бумаги принято называть защитными. Я даже поставлю более жесткое ограничение. Хочу только те, у которых БЕТА меньше либо равна 0.5. Таких в моем перечне всего 3: PIKK, PHOR и AKRN. Большую часть собственных средств я в них вкладывать не хочу. Например, максимально, что допустимо для меня это 10%, а лучше 5%. Так, если одна из бумаг упадет в два раза, то максимум, что я потеряю на портфеле это 5% или 2,5%. Для простоты примера, я размещу все свои средства портфель следующим образом:

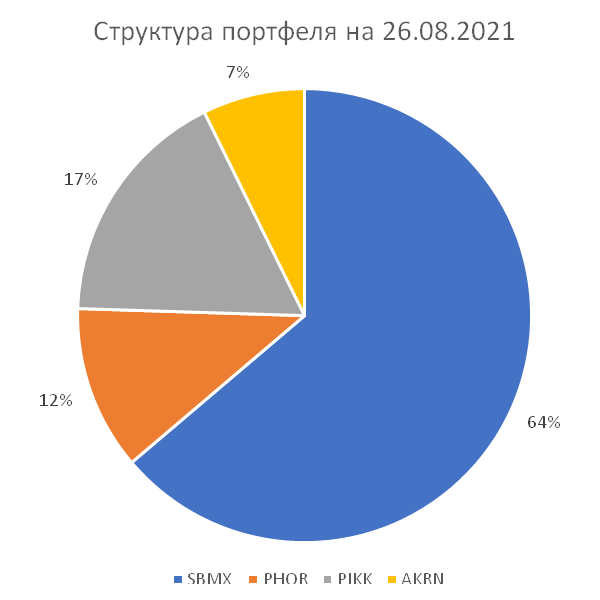

Как же будет выглядеть мой портфель спустя 1 год?

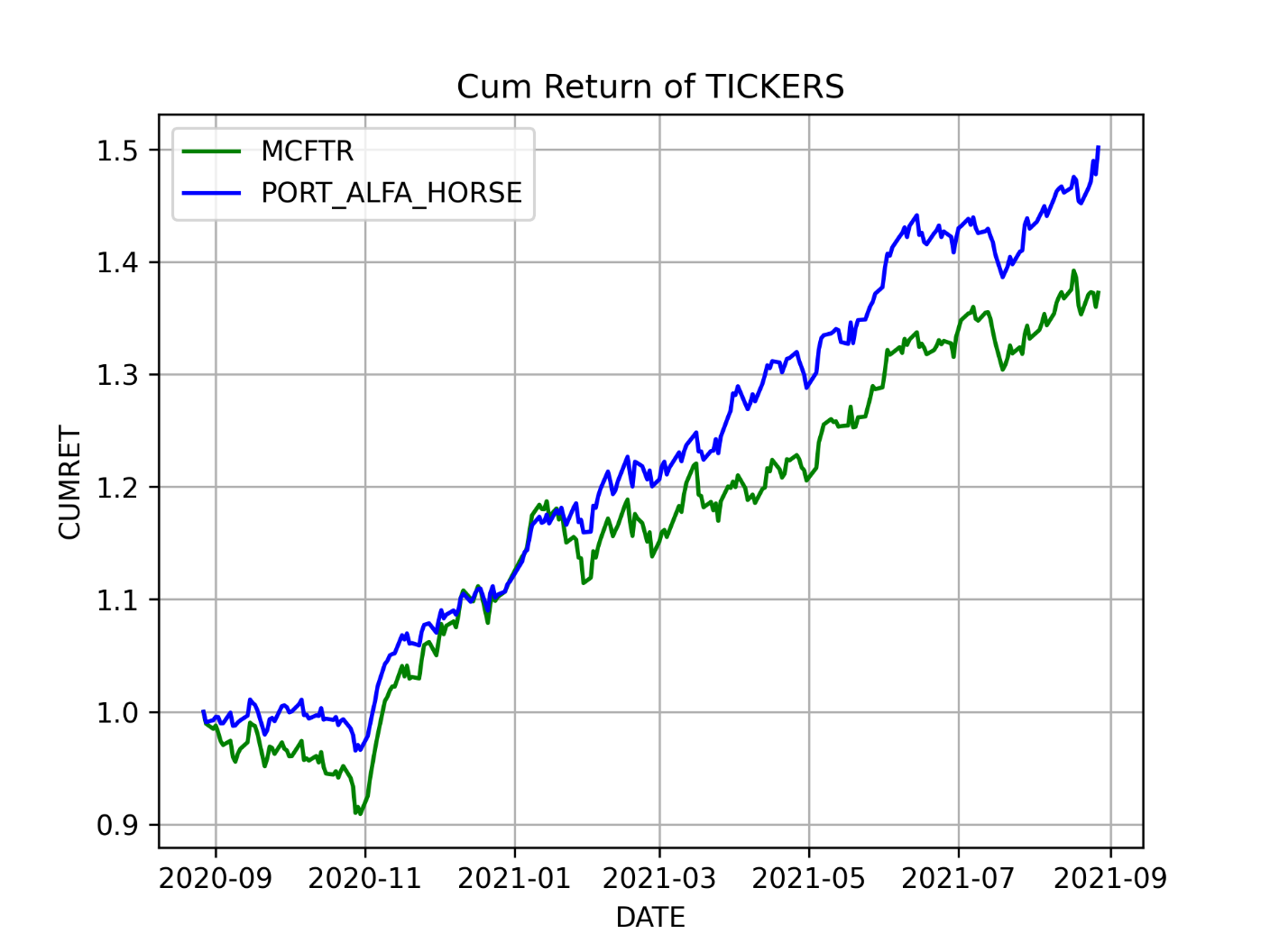

Результат, который даст такой портфель, впечатлит – +48%. Даже если я первоначально вложу в каждую акцию только 5%, а в SBMX 85%, то результат все равно будет достойным +41%. За тот же период индекс MCFTR прибавит только 35%.

Интересно отметить, что портфель я формировал с целью уменьшить риск, и по классический теории он должен был дать меньшую доходность, так как БЕТА выбранных акций меньше БЕТЫ индекса. Но так рассуждать не всегда корректно. Стоит посмотреть, каков был риск сформированного портфеля. Например, под риском я буду понимать – волатильность. И если провести расчеты, то легко увидеть, что на периоде с 27.08.2020 по 26.08.2021 волатильность моего портфеля была 10.5%, в то время как индекса MCFTR почти 13%. А значит портфель с задачей «справился». Повышенная же доходность – это бонус, чему нельзя не порадоваться.

Если вам близок мой подход и вы хотите научиться считать коэффициенты и составлять портфели, которые максимально отвечают вашим интересам, то приходите на мой курс «Три кита инвестиций». Ближайшие занятия стартуют в начале октября 2021 года.

обсуждение