При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Основные события мая и начала июня.

События за май

Развитые рынки:

США

10 мая:

Трамп пригрозил еще больше обложить пошлинами китайские товары общим объемом $325 млрд.

«С 10 мы поднимаем пошлины до 25%, это будет 250 миллиардов долларов. А будет 325 миллиардов и 25%. Мы начинаем готовить документы уже сегодня»

22 мая:

FOMC Minutes of Meeting (Протокол заседаний Комиссии по открытыми рынкам от 30 апреля – 1 мая)

Согласно документу, участники встречи вновь отметили, что ФРС займет «выжидающую» позицию по ставке, даже при улучшении экономических условий. Члены комитета по открытым рынкам выразили обеспокоенность по поводу низких уровней инфляции в стране, однако возможность понижения ставки в будущем на заседании не поднималась.

https://www.federalreserve.gov/monetarypolicy/files/fomcminutes20190501.pdf

24 мая:

Ряд негативных новостей.

- Заказы на товары длительного пользования – апрель = -2.1% (ожидалось -2.0%; предыдущие данные 1.7%)

- Goldman Sachs понизил оценку ВВП США на 2кв 2019г до 1.3% с 1.5%

- ФРБ Нью-Йорка понизил оценку ВВП США на 2кв 2019г до 1.41% с 1.79%

31 мая:

Трамп объявил о введении с 10 июня пошлин в размере 5% на все товары из Мексики, которые будут увеличиваться, если проблема нелегальных мигрантов сохранится.

Мексика обещает «энергичный» ответ на новые пошлины Трампа – МИД

Европа

Завершились выборы в Европарламент. Сильного усиления позиций евроскептиков – популистов не состоялось. Однако партии стран Восточной Европы не заняли сколь либо существенных позиций в парламенте.

https://www.vedomosti.ru/opinion/articles/2019/05/29/802707-vibori-evroparlament

Развивающиеся рынки:

Китай

8 мая:

– Внешнеторговый оборот Китая по итогам января-апреля 2019 года составил 1,39 триллиона долларов, что на 1,1% меньше, чем за аналогичный период прошлого года

апрель Г/Г (в USD):

экспорт = -2.7% (exp 3.0%; prev 14.2%)

импорт = +4% (exp -2.1%; R prev -4.8%)

– Китай отказался практически от всех обязательств в торговых переговорах с США.

Дипломатическая депеша, полная правок к почти 150-страничному проекту торгового соглашения, прибыла в Вашингтон из Пекина.

https://ru.reuters.com/article/topNews/idRUKCN1SE1R6-ORUTP

14 мая:

– Fitch

Повышение импортных тарифов (с 10 до 25%) для китайских товаров (на $200 млрд), поставляемых в США, о котором было объявлено на этой неделе, соответствует базовому сценарию Fitch на 2019 год и не меняет прогнозы роста китайского экономики и глобального роста. Однако это решение знаменует собой значительную эскалацию торговой напряженности в США и Китае и подчеркивает риск затяжной торговой войны за пределами текущих предположений. Это может иметь последствия для других стран, кроме Китая и США.

https://www.fitchratings.com/site/pr/10075247

17 мая:

СМИ Китая сигнализируют об отсутствии намерения страны возобновлять торговые переговоры с США.

https://www.bloomberg.com/news/articles/2019-05-17/china-not-interested-in-talking-with-u-s-for-now-state-media

22 мая:

Объемы промышленного производства за апрель выросли на 5.4% (ожидалось +6.5%, ранее +8.5%).

Объемы розничных продаж за апрель выросли на 7.2 (ожидалось +8.6%, ранее +8.7%).

24 мая:

Китай готов к затяжной торговой войне. Политическое стремление не уступить США, теперь превышает стремление минимизировать экономические потери – Global Times

Россия

16 мая:

Санкции против России не в интересах ни ФРГ, ни ЕС. В них заинтересованы лишь США – глава комитета Бундестага

На фоне решения о росте дивидендов Газпрома по итогам 2018 года с 10.43 до 16.61 рублей акции компании пробили отметку 200 рублей впервые с марта 2012 года.

Это решение оказало значительную поддержку российскому фондовому рынку.

17 мая:

Рост ВВП РФ в I квартале в годовом выражении замедлился до 0.5% с 2.7% в IV квартале – Росстат.

Это меньше предварительных оценок МинЭка и ЦБ (0.8% и 1.1% соответственно). На лицо негативный фактор замедления внутреннего спроса ввиду повышения НДС до 20%

20 мая:

Согласно заявлениям первого зампреда ЦБ Ксении Юдаевой:

- Устойчиво низкая инфляция – причина для снижения ставок

- Также нужно учитывать высокие инфляционные ожидания

- Прогноз годовой инфляции, возможно, будет пересмотрен вниз (сейчас: 4.7-5.2%)

- Инфляция к концу 2019г будет несколько выше 4%, вернется к цели в начале 2020г.

В случае отсутствия турбулентности на мировых рынках 14 июня можно ожидать снижения ключевой ставки на 25 базисных пунктов (уже отражено в ожиданиях рынка ОФЗ). Однако последняя волатильность на рынках вносит некоторую неопределенность.

21 мая:

График государственных облигаций РФ RGBI.

Заявления Минфина вызвали рост спроса на ОФЗ.

- Минфин будет плавно снижать объем предложения на аукционах офз в связи с перевыполнением программы заимствований

- Занимать такими темпами мы не можем, нельзя допустить ситуации, когда мы не сможем больше предлагать рынку бумаги

- Минфин рф может вернуться на отдельных аукционах офз к объявлению лимитов предложения

- Минфин будет жестче подходить к предоставлению премий, будет предлагать те бумаги, которые сложнее размещать

22 мая:

Согласно Росстату промышленное производство в апреле подскочило на 4.9% гг, что является максимальным значением с мая 2017 года.

Затем Росстат признал ошибку, заявив, что рост составил 4.6% год к году.

https://www.gazeta.ru/business/2019/05/23/12372043.shtml

27 мая:

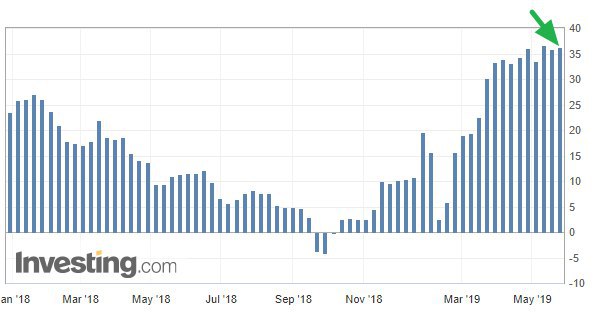

Лонг позиции по рублю иностранными фондами продолжают оставаться на высоких уровнях.

Райфайзен и ING Group скептично относятся к этому. https://ru.reuters.com/article/businessNews/idRUKCN1SZ10Q-ORUBS

28 мая:

Процесс пополнения запасов валюты в российской банковской системе, который активно шел в начале года, остановился.

По итогам апреля валютные резервы банков – в виде средств, размещенных на депозитах и корсчетах за рубежом – практически не изменились.

Хотя в апреле ЦБ отчитался о рекордном с начала года притоке валюты по текущему счету (12,7 млрд долларов), до российских банков эти деньги не дошли. Из итоговой суммы 9,5 млрд долларов покинуло страну в виде вывоза капитала частным сектором.

Но у банков иностранные счета не выросли. Это означает, что вывоз капитала был обусловлен не финансовым сектором, а корпорациями. Они либо не ввезли большой объем экспортной выручки, либо вывозили за рубеж прибыль, заработанную на территории России.

Именно наличие такого вывоза капитала лишает рубль потенциала для укрепления при текущих ценах на нефть и создает риски для ослабления в случае их коррекции.

Райффайзенбанк

30 мая:

Спецпрокурор Роберт Мюллер, расследовавший дело о вмешательстве России в выборы США, принял решение уйти в отставку.

https://www.vedomosti.ru/politics/articles/2019/05/29/802793-ssha-robert-myuller

Нефть:

8 мая:

– МЭА понизило прогноз по росту спроса на нефть на 2019 г на 20 тыс б/с до 1.38 млн б/с

– Минэнерго США повысило прогноз добычи нефти в стране на 2020 год на 300 тыс барр / сутки

14 мая:

– Добыча нефти ОПЕК в апреле осталась на уровне марта в 30,03 млн барр / сутки – отчет

– ОПЕК сохраняет оценку роста мирового спроса на нефть в 2019 г на уровне 1,21 млн барр / сутки, до 99,94 млн барр / сутки

– ОПЕК снизил оценку роста поставок нефти из стран, не входящих в ОПЕК, в 2019г на 20 тыс. барр / сутки

– Мировые запасы нефти в марте выросли на 3,3 млн барр. и были на 22,8 млн барр. Выше среднего 5-летнего уровня

– ОПЕК в апреле выполнил сделку по сокращению добычи на 150%, Ирак и Нигерия увеличили добычу

https://www.finanz.ru/novosti/birzhevyye-tovary/opek-v-aprele-ispolnila-sdelku-po-sokrashcheniyu-dobychi-nefti-na-150percent-otchet-1028199817

17 мая:

Итоги заседания мониторингового комитета OPEC+:

- Выполнение сделки ОПЕК+ в апреле составило 168%

- Коммерческие запасы нефти в мире выше среднего 5-летнего уровня на 13 млн баррелей – Новак (негативно для рынка углеводородов)

- Комитет ОПЕК+ счел возможной опцию смягчить ограничение добычи нефти – Новак (возможен пересмотр этого решения из-за сильного падения нефти в мае)

- Сложившаяся в настоящее время ситуация на рынке нефти туманна, поскольку ее определяют различные противоречивые сигналы – Халид Аль-Фалих (Министр Энергетики Саудовской Аравии)

- Саудовская Аравия ждет снижения запасов нефти во II полугодии, это сбалансирует рынок – Халид Аль-Фалих

- Новак не исключает дефицита нефти на мировом рынке летом из-за сезонного спроса

- ОПЕК+ привержена курсу на снижение запасов нефти в мире, в июне обсудит будущее сделки – Халид Аль-Фалих

20 мая:

Сильная бэквардация на рынке нефти (короткие фьючерсы стоят дороже нежели длинные ввиду краткосрочной геополитической неопределенности на рынке нефти).

По состоянию на 31 мая, ситуация “схлопывается” на фоне торговой войны США-Китай.

23 мая:

Добыча нефти в США установила новый рекорд – 12,2 млн баррелей в сутки. Излишки нефти увеличиваются, даже несмотря на сокращение импорта. Причина в падении спроса со стороны НПЗ на 1.3% гг.

Другие новости:

10 мая:

Акции HeadHunter выросли на 16% в первый день торгов.

Размещение состоялось по оценке $13.5 за акцию. По состоянию на закрытие биржи 31 мая, акции находились на отметке $17.26 (+27.8%).

21 мая:

Иран увеличивает производство низкообогащенного урана в четыре раза, начиная с понедельника.

https://www.ynetnews.com/articles/0,7340,L-5512380,00.html

OECD выпустила обновлённые прогнозы по мировой экономике

- Прогноз мирового роста ВВП понижен с 3.3 до 3.2% в 2019г. Прогноз на 2020г оставлен без изменений на уровне 3.4%

- Прогноз по Еврозоне повышен с 1.0 до 1.2% на этот год, на 2020 – с 1.2 до 1.4%

- Прогноз по США повышен с 2.6 до 2.8% на этот год, на 2020 – с 2.2 до 2.3%

- Прогноз по Китаю без изменений: 6.2% в этом году и 6.0% в следующем

- Прогноз по России без изменений на этот год – 1.4%, на 2020 повышен с 1.5 до 2.1%

- Прогноз по Турции понижен с -1.8 до -2.6% на этот год, на 2020 – с 3.2 до 1.6%

- Прогноз по Бразилии понижен с 1.9 до 1.4% на этот год, на 2020 – с 2.4 до 2.3%

https://www.oecd.org/economy/economic-outlook/

События июня

Торговая война США-Китай:

17 июня:

Слушания по поводу введения тарифов на оставшиеся $325 млрд китайского экспорта.

Спустя 7 дней будут рассмотрены комментарии по слушаниям, затем будет принято решение по введению тарифов.

28-29 июня:

Возможная встреча Встреча по торговым переговорам Трамп – Си на самите G20 в Японии.

Главной повесткой саммита будет мировая торговля.

США:

12 июня: Публикация данных по инфляции. Прогноз (core CPI, не PCE, данные по которому отслеживает FED) 2.1% против 2.1% месяцем ранее.

18-19 июня заседание ФРС. Будет представлен обновленный прогноз по экономике.

26 июня: Данные по заказам на товары длительного пользования.

27 июня: Данные по ВВП США за 1 квартал. Прогноз 3.2% годовых.

28 июня: Публикация данных по расходам населения. Предыдущие данные 0.3% месяц к месяцу.

Китай:

10 июня: Публикация пласта данных по внешней торговле.

12 июня: Публикация данных по инфляции. Прогноз 2.2% годовых против 2.5% ранее.

Европа:

6 июня заседание ЕЦБ.

Россия:

6-8 июня ПМЭФ. Могут быть интересные новости по российским компаниям.

14 июня заседание ЦБ РФ. Рынок ожидает снижение % ставки.

Акции РФ:

4 июня: АФК система опубликует данные по МСФО за 1 квартал

6 июня: Русгидро опубликует данные по МСФО за 1 квартал

6-7 июня: Татнефть опубликует данные по МСФО за 1 квартал

11 июня: отсечка по дивидендам Сбербанка (16 рублей на обыкновенные и привилегированные акции)

13 июня: отсечка по дивидендам Северстали (35.43 рубля на акцию)

18 июня: годовое собрание акционеров Евраза

18 июня: отсечка по дивидендам НЛМК (7.34 рубля на акцию)

20 июня: отсечка по дивидендам НорНикеля (792.52 рубля на акцию)

21 июня: годовое собрание акционеров Татнефти

27 июня: отсечка по дивидендам ММК (1.488 рубля на акцию)

28 июня: отсечка по дивидендам Газпромнефти (7.95 рублей на акцию)

Другое:

FTSE Russell включит акции китайских компаний в глобальные индексы.

Вероятно, повлечет за собой рост краткосрочного спроса на акции.

https://www.bloomberg.com/news/articles/2018-11-17/when-stocks-crash-china-turns-to-its-national-team-quicktake

обсуждение