При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Что интересного?

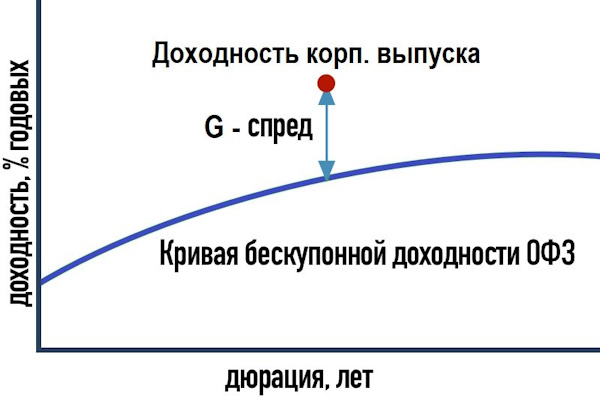

«G-спред» (G-spread) - это разница между доходностью исследуемой облигации и аналогичной по сроку погашения (дюрации) доходностью государственной облигации (а если быть совсем корректным, то между доходностью облигации и интерполированной точкой на кривой доходностей государственных облигаций). По своей сути G-спред - это премия за кредитный риск той или иной бумаги. Его рост или падение тогда можно считать переоценкой инвесторами кредитного риска долговой бумаги относительно государственных обязательств. Визуализировать понятие G-спреда можно картинкой.

Логично, что G-спредами удобно оперировать в совокупности с рейтингами облигаций, присваиваемых рейтинговыми агентствами, и определяя таким образом переоценнёности или недоценённость той или иной бумаги в соответствии с её кредитным качеством. Кроме того отслеживая историю поведения G-спредов, можно попытаться найти закономерности в поведении как рынка облигаций, так и рынка акций, особенно когда дело касается повышения или понижения процентных ставок центральными банками.

Стоит отметить, что процесс расчёта G-спредов трудоёмкий и требует очень большую базу данных как по самим облигациям, так и по рейтингам, которые им присваивали. А поскольку транслировать рейтинги агрегаторам можно с ограничениями, собрать такую базу данных или получить к ней доступ весьма проблематично. Это создаёт трудности в проведении исследований. Так же потенциально заинтересованных лиц к таким инструментам анализа немного, и поэтому крупные брокеры и поставщики «бесплатных» данных не стремятся реализовывать их в своих продуктах. В России с этим совсем туго.

Но кое-что в открытом доступе найти можно, или совсем не за большие деньги. Так например на сайт RUSBONDS с подпиской Premium всего за 499 рублей в месяц, можно выкачать историю данных по индексам:

✅ RUGBITR3Y - Российский индекс государственных облигаций - совокупный доход, дюрация 1-3 года

✅ RUCBITRL1 - Индекс корпоративных облигаций - совокупный доход, котировальный список 1

✅ RUCBITRL2 - Индекс корпоративных облигаций - совокупный доход, котировальный список 2

✅ RUCBITRL3 - Индекс корпоративных облигаций - совокупный доход, котировальный список 3

✅ RUGROWTR - Индекс МосБиржи Облигаций Сектора роста

Конечно, саму историю котировок этих индексов несложно найти и в других местах, но на RUSBONDS на каждый день есть кроме котировок доходность к погашению и дюрация для портфеля облигаций, составляющих данный индекс.

Если считать, что котировальные списки, это своего уровень кредитного качества (хотя это достаточно серьёзное допущение), то посчитать G-спреды для этих агрегированных индексов вполне легко. Почему вместо RGBITR я взял RUGBITR3Y? Всё дело в том, что большинство корпоративных бумаг имеют крайне небольшую дюрацию, которая как раз укладывается в 1 - 3 года.

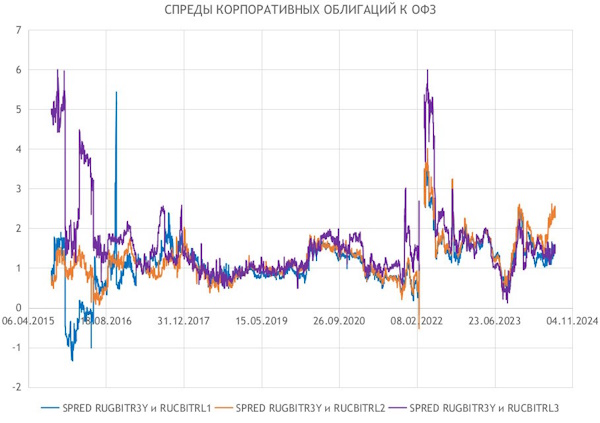

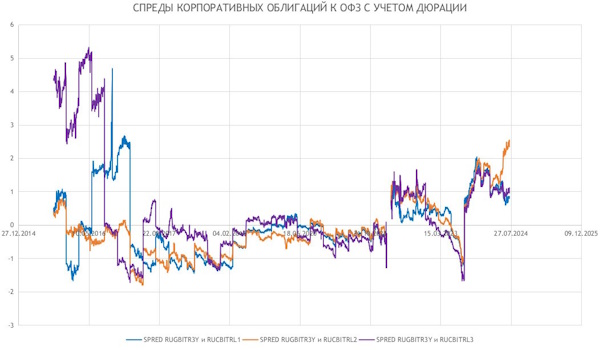

Полученные данные G-спредов можно посмотреть в таблице 1. Но в данном случае дельта между доходностью ОФЗ и корпоративными бумаги не учитывает дюрацию, считая что все они просто укладываются в промежуток между 1 - 3 годами. (В таблице: МО - математическое ожидание, СКО - стандартное отклонение, МЕДИАНА - медианное значение)

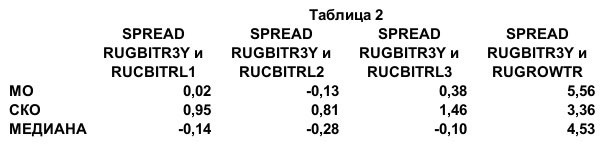

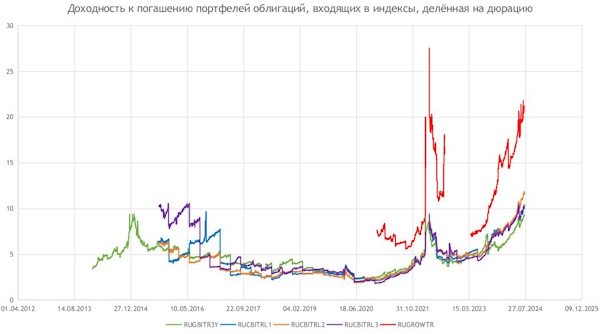

Но ещё более интересно другое. Поскольку дюрацию в облигациях принято считать мерой процентного риска, то прежде чем считать G-спреды, можно разделить доходность к погашению на дюрацию для каждого индекса, и получить таким образом доходность, приходящуюся на единицу риска, выраженного дюрацией. А уже потом посчитать G-спред. И тут цифры выглядят намного интереснее, смотрите таблицу 2. Получается, что с учётом дюрации облигации входящие в котировальный список 1 практически не отличаются от государственных, в списке 2 даже хуже, а в списке 3 если и лучше, то совсем незначительно. И только облигации растущих компаний имеют премию в 4 - 6 процентных пунктов. Однако последний индекс очень молодой - рассчитывается только с конца 2020 года, что существенно меньше, чем у других индексов. Это ещё раз подчёркивает, что большинству инвесторов вряд ли стоит лезть в корпоративные бумаги, даже не считая других проблем, таких как ликвидность. Или иными словами премия не оправдывает риски по сравнению с ОФЗ.

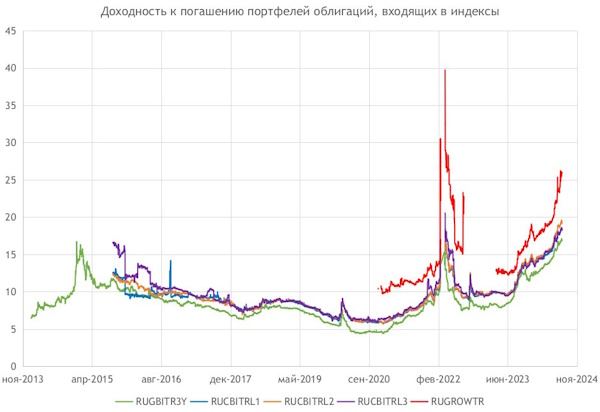

Для интереса приведу ещё графики поведения доходностей и G-спредов на истории. Следующим этапом было бы интересно построить регрессии, например, между доходностью MCFTR (IMOEX) и спредами, чтобы поискать какие-нибудь взаимосвязи. На беглый взгляд они не прослеживаются, но кто знает, может найдётся какой-нибудь предикативный индикатор.

Telegram канал автора: https://t.me/s/ab_trust

обсуждение