При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

О чём это нам говорит?

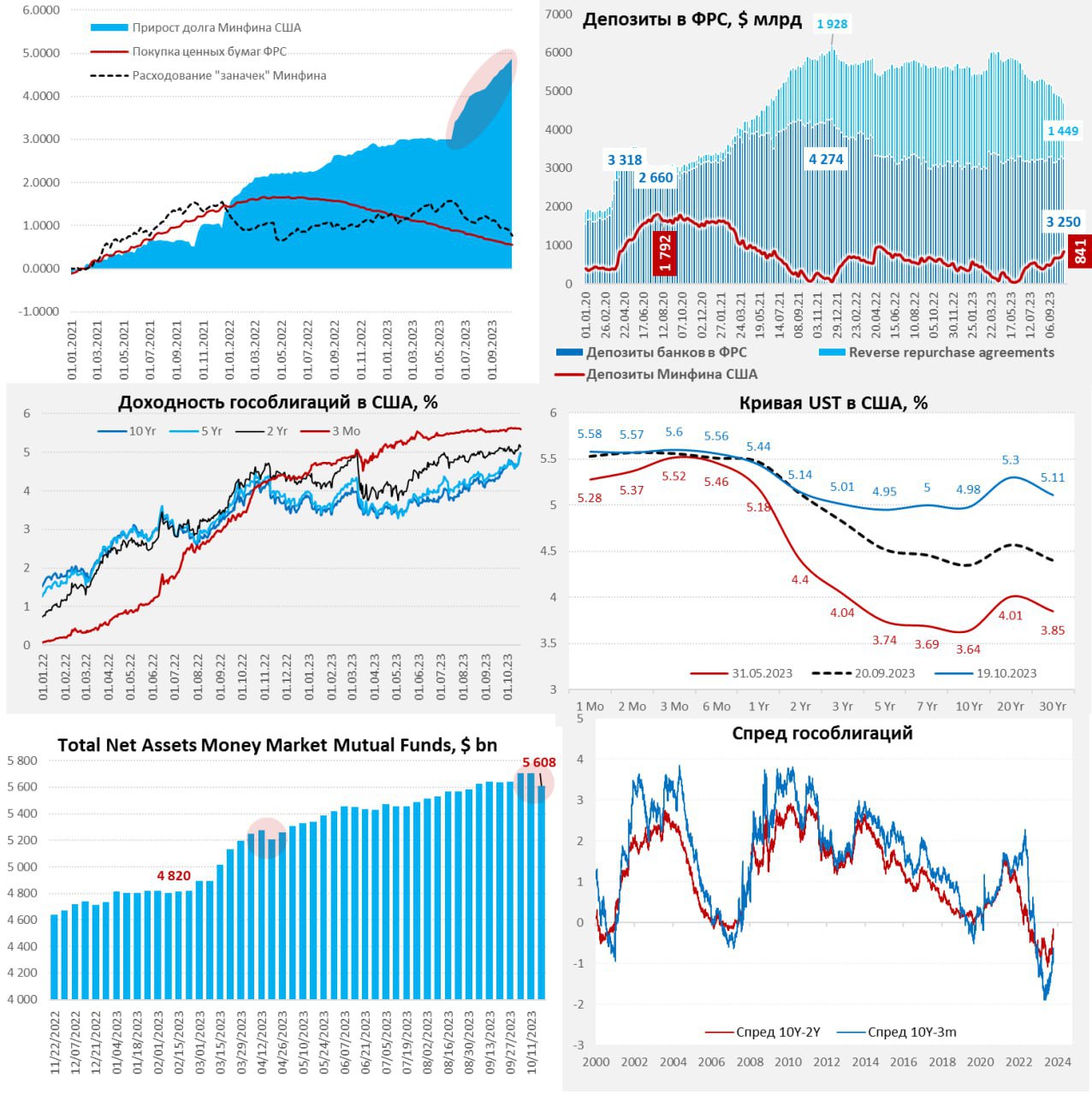

ФРС на неделе сократила портфель гособлигаций на $15 млрд и уже прилично не добирает до плана QT – побаивается. Зато Минфин США разгулялся, нарастив остатки на счетах в ФРС до $841 млрд, т.е. забрал из финансовой системы сразу $128 млрд за неделю. Это неделя, когда платятся основные налоги, в дополнение к ним бюджет США нарастил долг на $78 млрд за неделю (расчеты по аукционам были 16 октября). Около $81 млрд было компенсировано сокращением объема обратного РЕПО с ФРС до $1.448 трлн ($1.114 трлн RRP c ФРБ Нью-Йорка), но этого не хватило, потому средства банков на счетах в ФРС сократились на $65 млрд за неделю.

Госдолга стало больше в рынке, а ликвидности и долларового кэша меньше. Причем фонды денежного рынка в такой ситуации сильно «похудели» – из них ушло $99 млрд за неделю. Такая ситуация характерна для «налоговой недели» в США, но даже в апреле, когда платятся годовые налоги отток из MMF был сильно скромнее.

Не удивительно, что в такую неделю долговой рынок США жестко провалили, акциям досталось на оттоке «кэша» из системы. Доходности десятилеток подскочили до 5%, а в целом длинный хвост кривой госдолга улетел на 25-30 б.п. вверх за неделю, а с момента повышения потолка госдолга более, чем на 120-130 б.п. Инверсия сокращается быстрее ожидаемого в первую очередь из-за высокого дефицита и прироста госдолга.

Если учитывать то, что у Минфина США сформировался избыточный «кэш» на счету (план $750 млрд), давление со стороны выпуска нового долга может немного снизиться. Хотя в середине ноября может опять случиться шатдаун правительства, что может добавить неопределенности, но в моменте давление на долговой рынок со стороны новых размещений должно немного сократиться.

Telegram канал автора: https://t.me/s/truecon

обсуждение