При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Основные каналы влияния конфликта на Украине, связанных с ним санкций против России и контрсанкций на мировую экономику – рост мировых цен на сырье (энергоресурсы, металлы, продовольствие), новый виток нарушений глобальных поставок товаров, удар по системе международных финансовых расчетов, потери производителей импортируемой в Россию продукции и услуг, обеднение российского внутреннего рынка. Ожидаемые итоги – значительное увеличение прогнозов глобальной инфляции, ухудшение перспектив экономического роста, давление на стоимость финансовых активов. В то же время перелом в мировой экономике отражается в статистике с большим временным лагом. В обзоре анализируются первые доступные экономические индикаторы для мира, России, ЕС и США.

Военный конфликт на Украине и последовавшие за ним беспрецедентно жесткие экономические санкции против России, а также ответные меры, отражаются в макростатистике с большим временным лагом. Первые статистические данные стали выходить в последние дни.

Глобально – усиление ценового давления, новый виток проблем с поставками

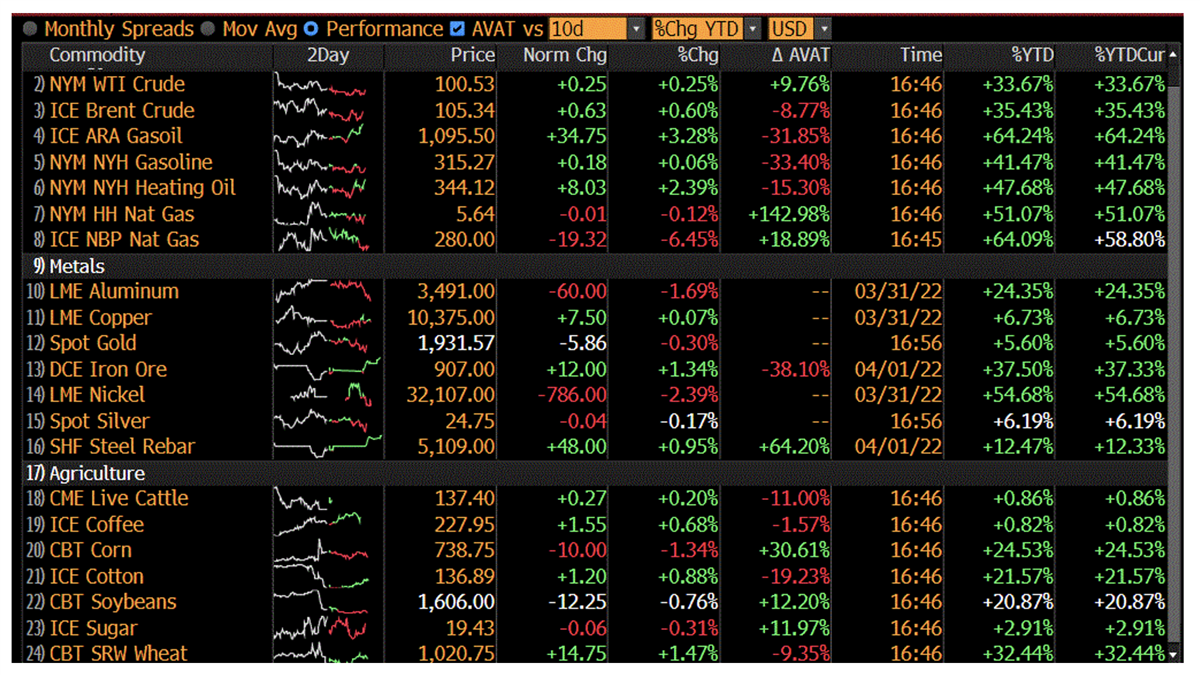

Один из видимых результатов – резкий рост мировых цен на сырье с начала года, т.к. Россия и Украина являются крупными экспортерами продовольствия (пшеница, кукуруза, подсолнечное масло), металлов, а Россия входит в тройку мировых экспортеров энергоресурсов и удобрений.

Рост цен связан с перебоями в поставках из-за военных действий на Украине, антироссийских санкций и их косвенного влияния на нарушение логистических цепочек через отказ многих зарубежных компаний приобретать и перевозить грузы из России и в Россию, а также финансировать эти сделки. Особенно резкий рост цен отмечался в конце февраля-начале марта, когда по многим товарам (нефть, газ, никель, пшеница) были обновлены многолетние максимумы. С тех пор динамика стала более разнонаправленной, например, цены энергоресурсов за последний месяц заметно скорректировались вниз.

Однако опасения дальнейшего ужесточения санкций и ответных мер со стороны России по приостановке экспорта в «недружественные страны» или увязывания экспорта с дополнительными условиями (как, например, по газу – перевод расчетов в рубли) также способствуют сохранению геополитической премии в сырьевых ценах.

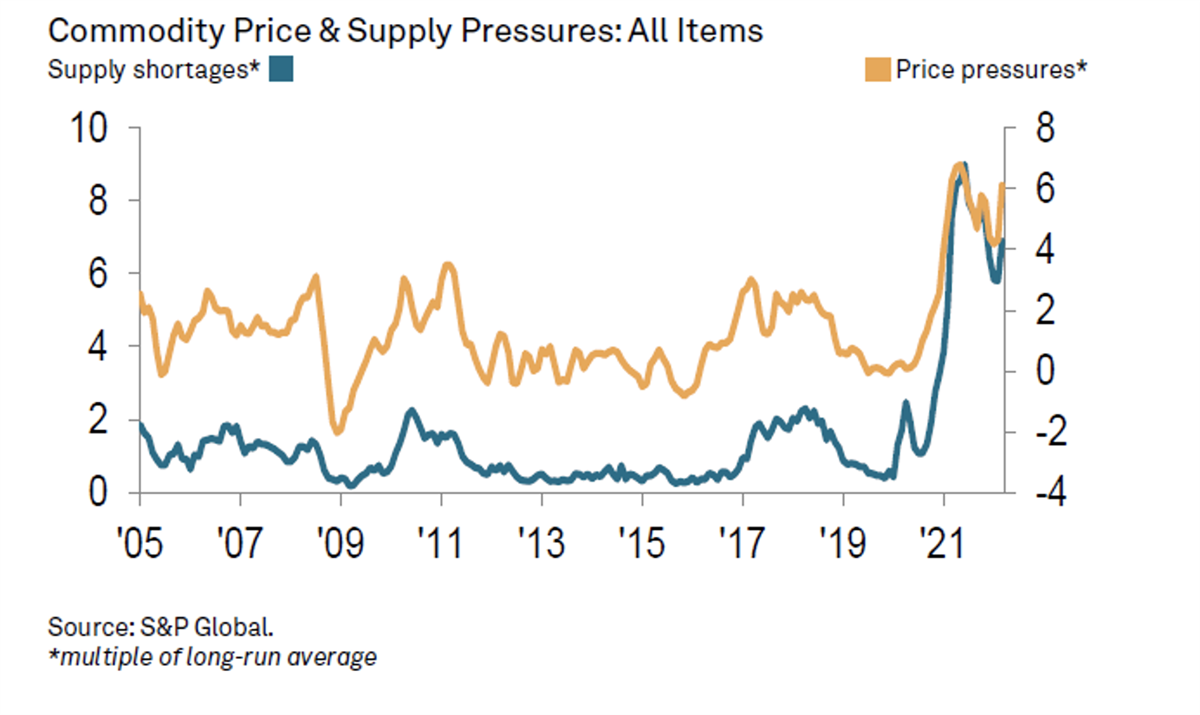

Впервые за несколько месяцев усугубились проблемы с поставками – как следует из отчета S&P Global, число опрошенных компаний, отмечающих их дефицит, увеличилось до максимума за 4 месяца и близко к абсолютному рекорду. Наиболее заметными были перебои с поставками нефти и газа, металлов, отмечается и дефицит контейнеров. Рост цен на нефть и газ привел к повышению расходов на электроэнергию и транспортировку. Обострению логистических проблем в марте способствовал не только украинский кризис, но и возобновление локдаунов в Китае из-за ковида. Глобальный индекс производственной активности (PMI) остался в зоне роста (выше 50), но опустился до минимума за 1,5 года, обозначая замедление расширения активности. Хуже всего ситуация обстоит с новыми экспортными заказами (перешли к спаду). Индексы производственных затрат и отпускных цен (индикаторы инфляции) ускорили рост и росли темпами значительно выше среднеисторических.

Россия – начало экономического кризиса

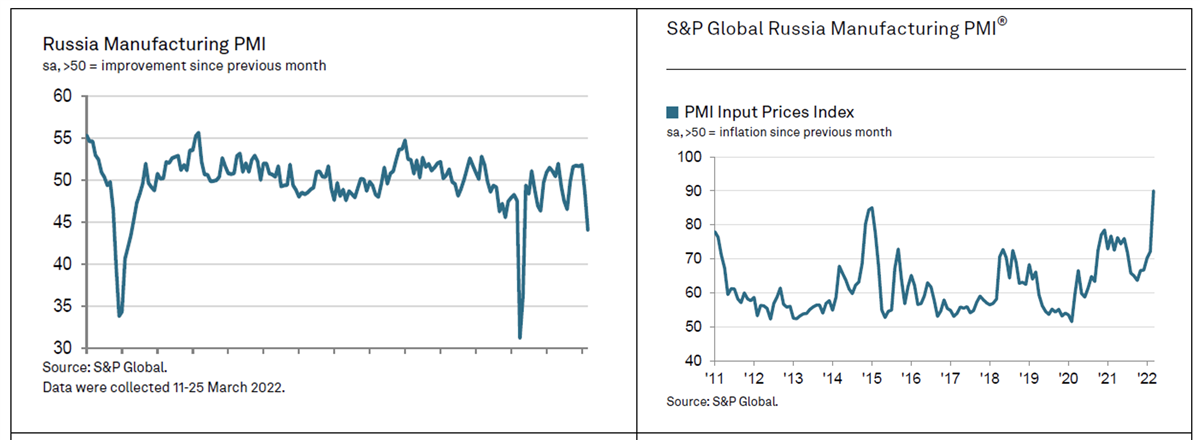

Спад производственной активности. Данные PMI, основанные на опросах менеджеров компаний, сейчас являются фактически первыми показателями спада экономической активности в марте. Индекс производственной активности в России PMI Manufacturing от S&P Global (ранее IHS Markit) в марте усилил начавшийся еще в феврале спад. Показатель рухнул до минимума с мая 2020 г – до 44,1 (тем не менее глубина спада пока меньше, чем весной 2020 г). В исследовании S&P Global отмечается, что спад деловой активности был вызван резким снижением производства и новых заказов на фоне приглушенного внешнего и внутреннего клиентского спроса. Спад новых экспортных заказов стал рекордным за всю историю наблюдений. Темпы снижения занятости стали максимальными за почти 2 года. Сроки поставок увеличились до максимальных за историю наблюдений, нехватка материалов и рост цен поставщиков привели к рекордному росту производственных затрат и отпускных цен. Снижение притока новых заказов и существенные задержки с поставщиками привели к быстрому сокращению закупок ресурсов и усугубило проблемы с пополнением складских запасов как сырья, так и готовой продукции.

Масштабы снижения экспорта и импорта России в марте пока непонятны, оценки сильно варьируются. По оценкам Bloomberg, в отсутствие эмбарго на экспорт энергоресурсов, Россия сможет заработать на их экспорте в текущем году $321 млрд (на треть больше, чем в 2021 г). На данный момент об эмбарго объявили США, Канада, Великобритания (к концу года), в то время как крупнейший потребитель, ЕС пока заявляет, что новые санкции не затронут энергетический сектор. Однако и в отсутствие прямых запретов проблемы с контрактацией нефти на экспорт связаны с логистическими проблемами и неопределенностью с безопасными способами расчетов. По данным Интерфакс, среднесуточная добыча нефти с конденсатом в России по итогам 30 дней марта лишь незначительно снизилась по сравнению с февралем (-0,5%). В то же время Международное энергетическое агентство (IEA) в середине марта прогнозировало, что с апреля экспорт российской нефти и нефтепродуктов могут сократиться на 2,5 млн барр/с (т.е. примерно на 1/3 от текущего суммарного объема их экспорта 7-8 млн барр/с). По всей видимости, сокращение поставок нефти на запад частично компенсируется их переориентацией на восток. По данным консалтинговой компании Kpler, с начала марта в Индию было экспортировано 5 партий российской нефти марки Urals общим объемом 6 млн барр., что соответствует примерно половине от экспорта российской нефти в Индию за весь 2021 год. По данным Bloomberg, РФ предлагает Индии нефть Urals с дисконтами до $35/барр. к ценам, отмечавшимся до спецоперации на Украине; объем первой поставки обсуждается на уровне 15 млн барр. При этом Россия предлагает Индии оплачивать нефть рублями с использованием Системы передачи финансовых сообщений (российский аналог SWIFT). По сообщению Газпрома, экспорт в страны дальнего зарубежья составил 38,5 млрд куб. м – на 27,1% меньше, чем за тот же период 2021 года, при этом в марте экспорт относительно прошлого года увеличился в 9 европейских стран, растут поставки газа в Китай по «Силе Сибири». Пока есть надежда, что снижение физических объемов экспорта и значительные дисконты по цене продажи будут все же компенсированы высокими мировыми ценами на сырье и более слабым, чем заложено в бюджете, курсом рубля (в бюджет 2022 г заложена среднегодовая цена нефти Urals $62,2/барр и среднегодовой курс доллара 72,1 руб/$). По данным Минфина РФ, в январе-марте т.г. средняя цена Urals составила $88,95 за баррель, в том числе в марте $89,05 за баррель, что в 1,4 раза выше, чем в марте 2021 года. При этом средняя цена нефти сорта Brent за март составила около $117/барр. Но мировые цены на нефть уже заметно скорректировались вниз от уровней начала марта в том числе на фоне решения президента США Дж. Байдена о высвобождении примерно 1 млн барр нефти в сутки из стратегических запасов США в течение нескольких месяцев для борьбы с ростом цен на бензин и нехваткой поставок. То есть США в совокупности могут вывести на рынок до 180 млн барр из своего Стратегического нефтяного резерва, ослабив давление, связанное с отказом некоторых стран от российской нефти. Тем не менее, пока экспорт российских энергоресурсов, цветных металлов и удобрений (США даже вывели их из-под возможных санкций) представляется относительно защищенным. Но в перспективе уже нескольких лет риски для российского экспорта и бюджета связаны с намерением ЕС ускорить снижение зависимости от российских энергоресурсов, в то время как на перенаправление их экспорта на азиатские направления потребуется время и новые инвестиции.

Инфляция. Данные Росстата по недельной инфляции показывают резкое ускорение темпов роста цен в первые 2 недели после начала военных действий на Украине (26 февраля – 11 марта) – в недельном выражении они превышали 2%, это соответствует максимальным темпам с 1998 г. Это отражает перенос в цены уже произошедшего ослабления курса рубля, а также всплеск потребительского спроса на отдельные группы товаров на фоне опасений дефицита товаров и роста инфляционных ожиданий. Последние данные Росстата показывают заметное замедление недельных темпов инфляции – до 1,16% (с 19 по 25 марта), хотя они остаются все еще очень высокими. По-видимому, ритейлеры адаптируются к неожиданно быстрому укреплению курса рубля и ослаблению ажиотажного спроса. В годовом выражении инфляция продолжает ускоряться – до 15,7% на 25 марта (по сравнению с 9,15% на конец февраля). Пик ценового шока, возможно, пройден, но дальнейший прогноз инфляции связан с высокой степенью неопределенности. По существу, до сих пор в инфляции отыгрывалась динамика курса рубля (сила которого сейчас во многом искусственно поддерживается жесткими ограничениями на вывод капитала) и ожидания будущего товарного дефицита (отчасти самосбывающиеся из-за повышенного спроса). В дальнейшем на динамику цен будут влиять несколько групп факторов. Во-первых, сокращение предложения товаров и ослабление конкуренции вследствие ухода многих западных компаний, разрыва логистических цепочек (не только с внешними поставщиками, но и с внутренними, которые зависят от внешних поставок), рост цен на импортируемую продукцию могут поддерживать повышенный уровень ценового давления еще достаточно долго. С другой стороны, ожидаемое сокращение платежеспособного спроса (вследствие повышения безработицы, ухудшения экономических ожиданий, снижения доступности кредита), а также перенаправление части ранее экспортировавшегося сырья на внутренний рынок и административная «отвязка» внутренних цен на наиболее значимые товары от мировых цен должны оказывать определенное дезинфляционное влияние. Третий фактор – изменение структуры потребления: по-видимому, ассортимент импортных товаров будет сокращаться и заменяться на более дешевый, но стоимость этих товаров для потребителя может вырасти из-за увеличения транзакционных издержек на новые поставки товаров и комплектующих в условиях санкционных и логистических ограничений. Сохраняется высокая неопределенность и в курсе рубля после того, как текущие капитальные ограничения будут ослаблены и станут яснее потери физических объемов по экспорту и импорту. По нашим оценкам, в марте инфляция может приблизиться к 17% в годовом выражении, в апреле – к 20%, а по итогам года составить 20-25%.

Курс рубля, после обвала до 120 руб/$ на 10 марта, приблизился к уровням, наблюдавшимся до начала военных действий России на Украине (23 февраля). Несмотря на потери экспортных объемов, по-видимому, приток валюты от экспорта, особенно с учетом обязательной продажи 80% валютной выручки, пока достаточен для поддержки курса в условиях сокращения импорта и введенных жестких ограничений на отток капитала. На этом фоне ЦБ сделал первый шаг к ослаблению валютных ограничений, разрешив физическим лицам перевод со своего счета в российском банке на свой счет или другому физлицу за рубежом не более $10 тыс. (через компании, оказывающие услуги по переводу денежных средств без открытия счета, можно перевести в месяц не более $5 тыс.). Эти нормы распространяются на резидентов и нерезидентов из стран, не поддерживающих санкции. Смягчены правила валютного контроля (отменен 30% лимит по авансовым платежам) по внешнеторговым контрактам в сфере транспорта и для малого бизнеса. Вероятно, на фоне быстрого укрепления курса рубля ЦБ сможет и далее осторожно смягчать капитальные ограничения (комиссию на покупку валюты, лимит на снятие валюты, запрет на покупку наличной валюты и т.д.).

Пока ЦБ и Минфину удалось сбить панику на финансовом рынке, избежать дефолта по госдолгу, стабилизировать курс рубля. Однако экономический кризис только начинается. Реальное положение дел в экономике начнет проявляться в ближайшие месяцы, по мере исчерпания складских запасов как потребительских товаров, так и промежуточной продукции для производства.

Европа – риски стагфляции растут

Экономика Европы наиболее чувствительна к военному конфликту на Украине и санкциям в отношении России. В 2021 г Россия была 5-м крупнейшим торговым партнером ЕС в экспорте товаров (с долей 4,1%) и третьим крупнейшим партнером по импорту товаров (с долей 7,5%). Доля российского газа в потреблении ЕС составляет около 40%, на долю России приходится 27% импорта нефти в ЕС и 46% импорта угля).

Индекс производственной активности в регионе в марте, оставаясь в зоне роста, опустился до минимума с января прошлого года – что, по-видимому, уже отражает влияние ухудшения проблем с поставками из-за антиковидных ограничений в Китае и конфликта на Украине. В зону спада впервые почти за 2 года ушли новые экспортные заказы, ухудшились настроения бизнеса, а рост цен на энергоресурсы в сочетании с удлинением сроков поставок способствовали ускорению роста цен.

Совет экономических консультантов правительства Германии резко снизил свой прогноз роста крупнейшей европейской экономики и отметил «существенный» риск рецессии в результате военного конфликта на Украине. Прогноз экономического роста Германии на 2022 год снижен с 4,6% до 1,8%, и теперь предполагается, что ее ВВП не вернется к доковидному уровню до 3Q22. Рост цен на энергоресурсы и электричество сказывается как на финансовом положении домохозяйств (что правительства европейских стран пытаются сдерживать или компенсировать), так и на промышленных предприятиях. Ухудшение экономического положения может быть связано и с массовым притоком беженцев из Украины.

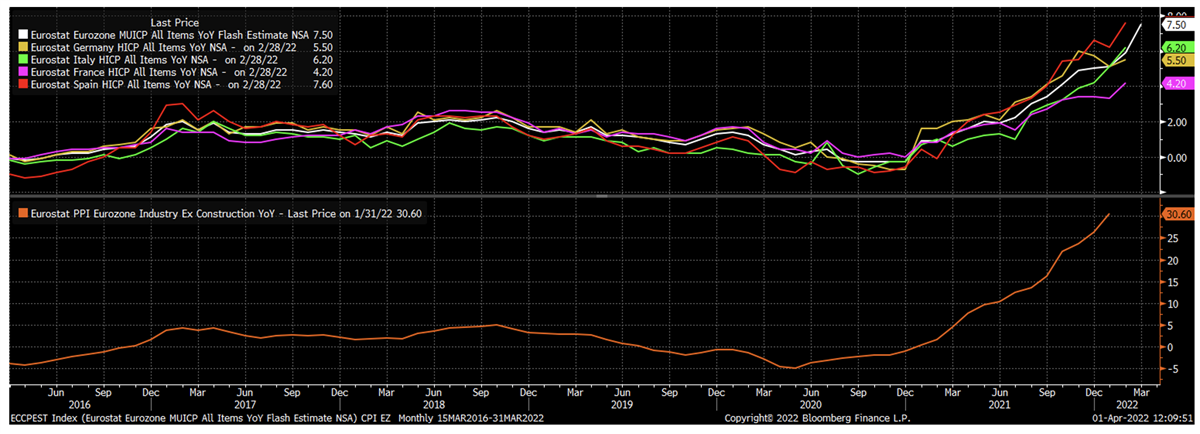

Инфляция в ЕС в марте, по предварительным данным, обновила исторический максимум и достигла 7,5% г/г (при консенсус-прогнозе 6,7% и таргете ЕЦБ 2%). В основном это обусловлено резким ростом цен на энергоресурсы (44,7% г/г против 32% в феврале), но ускорился рост цен и на другие компоненты: продовольствие (5% г/г против 4,2% в феврале), неэнергетические промышленные товары (3,4% против 3,1% в феврале), услуги (2,7% против 2,5%). Новый виток роста цен на энергоресурсы, металлы и продовольствие усилит инфляционное давление. При этом ускоренный отказ от импорта российских энергоресурсов (план Еврокомиссии предполагает полный отказ в 2027 г., но, по данным Spiegel, Германия планирует поэтапное снижение доли российского газа в потреблении с 55% до 10% уже в 2024 г) будет иметь высокую цену для ЕС.

Инфляция в странах еврозоны

В Испании инфляция приблизилась к 10% (9,8%), в Германии 7,3% (максимум с 1981 г).

Риски рецессии (или существенного замедления экономического роста) и неприемлемо высокая инфляция создают серьезную проблему выбора курса монетарной политики ЕЦБ.

США

В марте цены на бензин в США обновили исторический максимум, сейчас немного скорректировались вниз. За год цена на бензин возросла почти на 47%.

Основные проблемы в американской экономике сейчас связаны с инфляцией. Как известно, по итогам февраля она обновила максимум за 40 лет и достигла 7,9%, по итогам марта ожидается дальнейшее повышение. Это сказывается на отрицательной динамике реальных зарплат и потребительских расходов. По различным опросам, в частности, Мичиганского университета, ФРБ Нью-Йорка, на горизонте 1 года потребители ожидают инфляцию в диапазоне 5,4-6% при таргете ФРС 2%. Высокие инфляционные ожидания отражаются на ухудшении потребительских настроений – индекс потребительских настроений от Мичиганского университета в марте опустился до минимума с 2011 г.

Прогнозы экономического роста США на текущий год снижаются, в то же время на американской экономике конфликт России и Украины, а также влияние антироссийских санкций и контрсанкций сказывается менее заметно, чем на европейской.

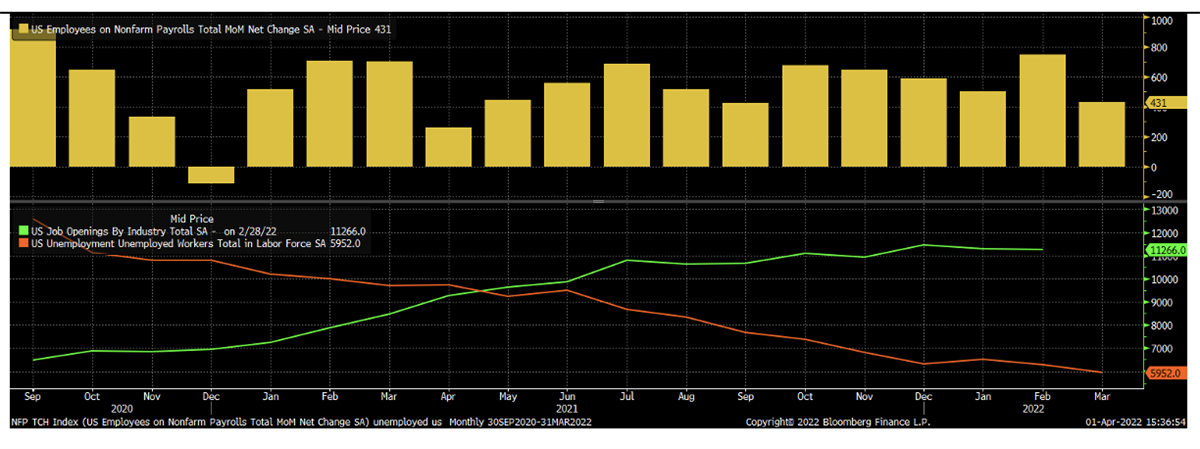

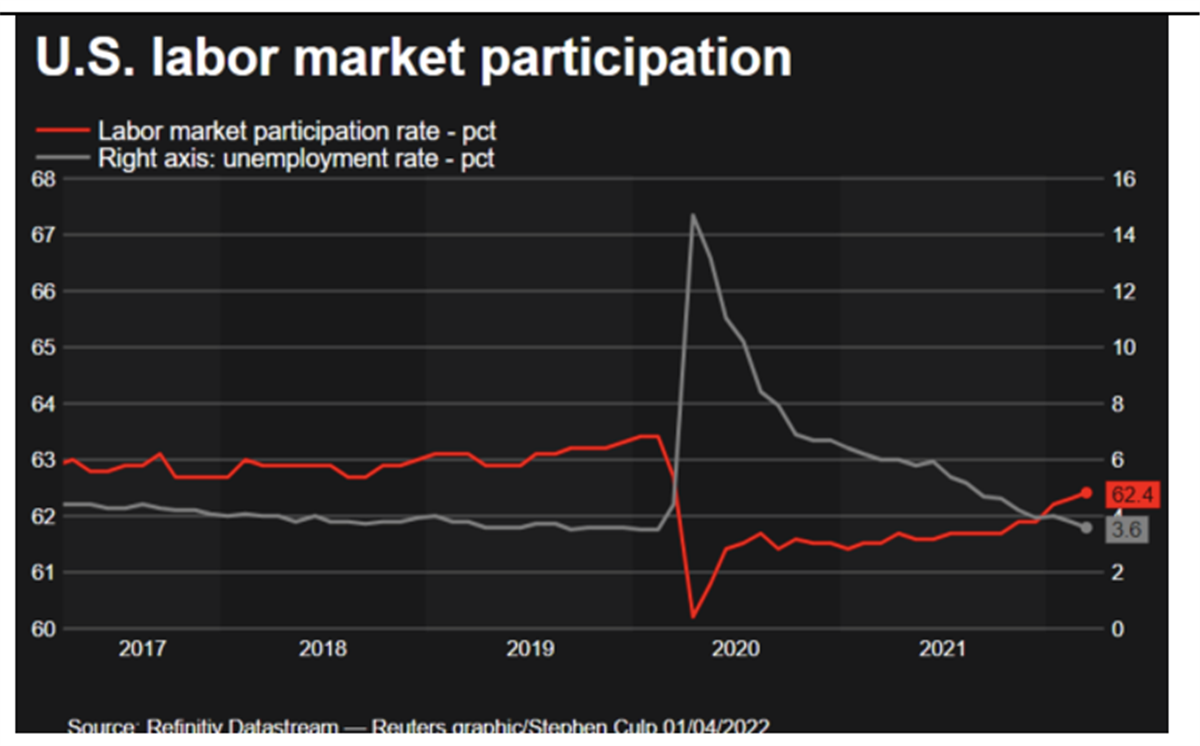

Свежий отчет по рынку труда США за март оказался достаточно сильным. Хотя число новых рабочих мест (431К) оказалось ниже консенсус-прогноза (490К), результат предыдущих 2 месяцев пересмотрен в сторону повышения на 95К. Уровень безработицы продолжил снижение (с 3,8% до 3,6%, что уже близко к доковидным минимумам). Продолжилось восстановление уровня экономической активности населения (participation rate). Рост средней почасовой оплаты труда ускорился в соответствии с ожиданиями рынка (до 0,4% м/м), а в годовом выражении достиг 5,6%. Таким образом, при близком к рекордному числу открытых вакансий (последние доступные данные JOLTS за февраль 11,3 млн) рынок труда в США близок к восстановлению после пандемии (число занятых лишь на 1,6 млн ниже, чем в феврале 2020 г.). Отчет дополнительно усилил ожидания рынка, что ФРС на заседании 3-4 мая может повысить процентную ставку сразу на 50 б.п. (судя по котировкам фьючерсов, рынок сейчас ожидает это с вероятностью почти 70%).

обсуждение