При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Готовимся к медвежьему рынку, ждём укрепления доллара, биткоин – проект спецслужб США и многое другое.

Каким будет следующий медвежий рынок?

Алексей Никонов перевёл материал с Zerohedge: «Как будет выглядеть медвежий рынок?». Интересно. Пару слайдов оттуда:

И вывод: Trump Slide не избежать, но эксперты надеются, что восстановление будет более быстрым, чем после Kennedy Slide.

В 4-ом квартале ждут укрепления доллара

Павел Рябцев тем временем исследует слабость доллара: «Несмотря на худший год для доллара с 2002 года, Казначейство США фиксирует усиление спроса на долларовые активы (как бы странно это ни звучало). За первые 6 месяцев 2017 чистый приток иностранного капитала в американские активы (совокупные покупки минус совокупные продажи) выросли почти в 10 раз с 2016 и составил 225 млрд долл, из которых трежерис 47.3 млрд, агентские бумаги 68 млрд, корпоративные облигации 57 млрд и акции 53.3 млрд.

4 квартал 2017 должен остаться за долларом. Исторически, доллар почти всегда укреплялся в 4 квартале, но суть в другом. Слишком длительное нахождение бакса в зоне слабости непозволительно с точки зрения поддержания статуса резервной валюты. Очевидно, что если вы инвестируете в трежерис под 2%, а доллар снижается по 15% в год, то с точки зрения ведения инвест.счетов это катастрофа и, как минимум, отвратит к новым инвестициям. Как максимум, может спровоцировать бегство из долларовых активов, что еще больше обрушит бакс. Степень контроля ФРС и бангстеров над мировой фин.системой еще очень высока, поэтому минимумы по баксу, по всей видимости, уже показали (по крайней мере на следующие пол года)».

ЦБ срезал ставку

Яков Миркин оставил, пожалуй, лучший комментарий по поводу снижения Банком России ключевой ставки: «Для друзей – журналистов и не только. По поводу сегодняшнего объявления Банком России ключевой ставки.

Сегодня из 82 стран мира ставки центральных банков ниже, чем в России, у 67 стран. Это значит, что у более, чем 80% стран жизнь банков и компаний лучше, чем у нас, а кредит доступней. И даже если сегодня ключевая ставка Банка России будет снижена, например, до 8,75% или 8,5%, то этот вывод останется точно таким же.

А у кого хуже? У центральных банков Аргентины, Анголы, Беларуси, Египта, Ганы, Казахстана, Кении, Малави, Монголии, Мозамбика, Нигерии, Уганды, Украины и Замбии ставки выше, чем в России.

Это и есть наша ниша после четверти века успешного строительства отечественной рыночной банковской системы. Наш личный профессиональный неуспех – всех тех, кто считает себя финансовым человеком».

Крипты

Михаил Ханов рассуждает о будущем криптовалют. Опустим длинное предисловие и оставим только выводы, хоть они, к несчастью, и банальны:

«1. "Еще раз вверх". Сразу скажу, что я лично не вижу будущего ни у одной из существующих криптовалют как единого средства платежа. Возможно, такая единая "монета" и появится, но точно не какая-то из уже запущенных. Дело в том, что лишь некоторые из них (биткойн, эфир) привязаны именно к платформам, к развитию технологии как таковой. У которых, в их текущей архитектуре, пока мало шансов стать единым распределенным реестром данных, чтобы монета, привязанная именно к этой платформе, стала также универсальным средством платежа.

В этом случае, мы сейчас наблюдаем "высаживание лишних пассажиров". Думаю, что следующая станция - 2900, дальше - 1920-1970. И вот тут надо "внимательно следить за руками". Вполне возможна новая порция новостей, которая подстегнет биткойн вверх и быстро. 2500, 3000, 4500 - у всех будут свежи воспоминания, что "было же 5000, можно покупать". И понесут биток на заветные 10.000. Там все крупные игроки выйдут на новостях, что "скоро будет 100.000" и эта монетка за пару месяцев вернется в диапазон 100-200 долларов за монету. А может и меньше.

2. "Сразу вниз". В этом варианте развития все печальнее для тех, кто верит в "туземун" ("to the moon" - то есть цена улетит высоко-высоко )). В этому случае "все уже было". И весь крупняк уже вышел по 5000 и по 4500. Цена спокойно проедет вниз и 3000, и 1900, и 1000. Где она остановится - известно только Сейлор Мун. Или как там звали мифического основателя всего этого представления?».

Биткоин – проект спецслужб США

Илья Азовкин считает, что проект с биткоином придумали американские спецслужбы. Версия вполне себе интересная:

«И повторю свою мысль из предыдущего поста, что ни в какого Сатоши с Битком я не верю. Я думаю, что Биткоин – это проект двух организаций. И обе из трех букв, одна начинается на букву «Ц», а другая на букву «Ф». Обе американские. Такая раскрутка битка по миру не могла произойти сама по себе. Раскрутить такой проект как биток подвластно только этим организациям" https://www.facebook.com/permalink.php?story_fbid=170775860136020&id=100016108202630

Теперь мне стало понятно, почему Япония признала Биткойн платежным средством, почему Южная Корея активно развивает у себя торговлю биткойнами. Чьими геополитическим союзниками являются Япония и Южная Корея ? Чьи военные базы там находятся? Поэтому абсолютно "случайно" эти две страны поощряют Биткойн, а геополитический конкурент США Китай его запрещает. Вы верите в такое совпадение? Я нет... По-моему, абсолютно очевидно становится, чей это проект с Биткойном. Так раскрутить эту тему может только одна страна. А какой грамотный пиар идет этого битка. А символ, который придумали Биткойну! Золотая монета с буквой "B". Здесь явно поработали психологи. Т.е. нам ненавязчиво вбивают ассоциацию биткойна с золотом».

Крипто-лихорадка

Когда Эльвира Набиуллина сказала, что увлечение криптовалютами сродни золотой лихорадки, она была права. Андрей Врацкий продолжает тему: «Из общения с несколькими дядями уровня олигархов-лайт (третий эшелон примерно) за крайние месяц-полтора. Как под копирку разговоры. Все мощно повернуты на трендах, каждый первым делом спрашивает "а не планируешь ли ты, Андрюша, ICO" )))

Когда объясняешь, что ты вообще-то занимаешься совсем земными, банальными, простыми делами, тут и на земле еще есть поля непаханые, прям видно, как глаза резко тухнут, неинтересно им. А дальше, после моих напоминаний, что вы господа уже велись на горячий хайп не раз и не два в недавнем прошлом, и ни разу у вас не выгорело, может ну их нафиг эти новомодные темы, раз не заходит никак. И поработаем пока на земле бренной, тут дофига есть чем заняться. Не, говорят, лучше ты нам принеси какую-нибудь идейку и какой-нибудь прожект, которые сейчас пока не в тренде, но станут таковыми и хайпом обрастут в ближайшем будущем. Ну ок. Будем считать, что это такой у них консенсус на неком следующем уровне пирамиды Маслоу. Который с моей колокольни пока понять и принять невозможно».

Недвижимость и облигации в перспективе 3 лет. - что делать скромному инвестору?

Platforma размышляет, что выгоднее недвижимость или облигации. Выводы следующие:

- Депозит: смысла не вижу, есть ОФЗ, ну или муниципалка или есть?

- Акции: увеличивать портфель акция не хочу, очень сильно возрастают риски, да и быстро войти в акции на такую сумму думаю, будет сложно.

- Другая недвига, но более ликвидная: 1 к. квартира, комнаты и т.д ., вариант рабочий, в принципе буду мониторить, но это может занять много времени, да и большая вероятность, что рынок упадет. Но тем не менее, на случай «удачного вариант» нал. должен быть под рукой — ликвиден.

- Как не крути, только краткосрочные ОФЗ. Риски: изменения стоимости купона в период обращения, при продаже до погашения можно значительно потерять.Резкая девальвация рубля, бетом на этом фоне потеряет, но «чувствительно» меньше. Тем не менее сейчас по ОФЗ можно получить доходность 7.5-8.5, а то и 9.5 % что по сути в два раза больше текущей доходности от аренды.

Мировоззренческая парадигма и экономика

Лонг-рид от Максима Перфильева на тему «Как мировоззренческая парадигма определяет экономику».

ВВП во втором квартале 2017 года

Кирилл Тремасов с анализом ВВП во втором квартале 2017 года:

«1. Экономическая динамика улучшилась.

2. Ускорение экономики пока базируется на внешних факторах, от нас не зависящих.

3. Сектора экономики, связанные с потребительским спросом, в целом стагнируют.

В следующей заметке покажу шестилетнюю динамику по ключевым видам деятельности; посмотрим, где мы находимся по сравнению с 2011 годом».

Про новый золотой стандарт

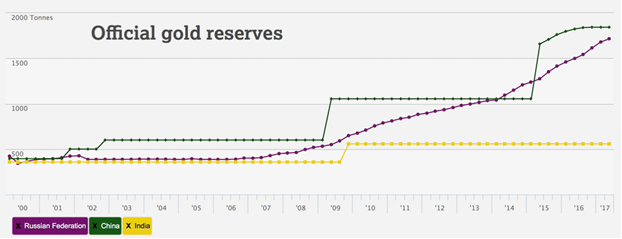

Monetary-policy предсказывает, что дело кончится созданием нового золотого стандарта и создадут его Китай, Индия и Россия.

«В 2016 году объемы торговли составили 24 тысячи тонн. Плюс 43% к объемам 2015 года. Это всё торговля физическим золотом. Есть еще 2 торговые площадки: Лондонская ОТС и COMEX, но на них физическим золотом не торгуют. Когда рынок золота в Китае станет ликвидным, биржи ОТС и COMEX перестанут определять цену золота, все игроки будут ориентироваться на цену золота в Шанхае.

Поэтому скорее пока речь идет о том что ШОС создаст валюту для взаимных расчетов, привязаную к золоту. Аналогичную SDR. Потому что не секрет что ШОС ставит перед собой задачу полностью отказаться от доллара во взаиморасчетах. Но сделать это сложно потому что валюты стран ШОС нестабильны. К примеру, все знают как прыгает рубль. А собственная валюта, аналогичная SDR, привязанная к золоту и обеспеченная золотыми запасами стран ШОС могла бы решить эту проблему. На эту тему сейчас периодически появляются публикации в западных пабликах».

Слишком дешёвый Газпром?

Сергей Суверов об акциях Газпрома: «В последнее время фиксируется спрос на акции Газпрома, акции остаются одними из самых дешевых на российском фондовом рынке (текущий P/E 3,8 против 7,4 по индексу ММВБ в целом), кроме того, динамика бумаг была хуже среднерыночной в последние месяцы. Позитивом для Газпрома стали высокие объемы поставок газа в Европу на фоне низких запасов "голубого топлива" в газохранилищах Старого Света и начала циклического подъема европейской экономики. Страхи по поводу конкуренции газпромовскому газу со стороны американского СПГ сильно преувеличены, пока эти поставки нерентабельны, хотя ситуация может и поменяться по мере развития технологий. Ещё для одного конкурента Газпрома - Катара пока более выгоден азиатский рынок по сравнению с европейским. И все же вряд ли акции Газпрома станут локомотивом для российского фондового рынка: во-первых, газопроводные проекты компании находятся под новыми американскими санкциями; во-вторых, текущие цены поставок Газпрома в районе 210 долл за тыс. куб. относительно низки по историческим меркам, хотя и остаются выше уровней прошлого года (примерно 170 долл за тыс куб). Максимумы цен были в районе 400 долл за тыс куб несколько лет назад.

Илья Азовкин продолжает тему: «Похоже "национальное достояние" собралось на 135 руб. И на дневках и на недельках хорошо смотрится. Вниз нежелательно 119 пробивать. И по логике, не просто так привезли акции Газпрома в зону дивидендного гэпа. 2 месяца мариновали всех, кто хотел на халяву дивы получить. Теперь всех, кто дотерпел, выпускают. Дадут им продать и погонят вверх на 130 и выше. Не забываем, что Дядя Витя в июне на дне тоже прикупил себе акции. А он крутой инвестор, всегда покупает на дне и продает на хаях. А когда ему тяжело продать по хаям, так появляются сразу информационные вбросы, чтоб поддержать акции. Как в феврале 2014 года перед крымскими событиями, появился вброс о возможном buy back Газпромом своих акций. Акции подскочили выше 150, там прошел большой объем и потом акции колом вниз повалились. И такое ощущение, что до квартальной экспирации 21 сентября, наш рынок не упадет. Ведь дно по нашему рынку совершенно «случайно» пришлось на 15 июня, день экспирации квартальных опционов. Прошли колоссальные объемы по всем акциям и с тех пор рынок растет. Т.е. тот, кто эту игру на повышение начал, должен довести ее до логического конца 21 сентября».

Сбербанк vs «Открытие»

Угадайте, кто победит? Хотя, очевидно, такой вопрос и не стоило бы задавать. Олег Максименко делится опытом:

«К вопросу об уровне компетенции сотрудников Сбербанка и банка "Открытие". Сегодня искал, какой московский банк и на каких условиях в рамках эквайринга осуществляет холдирование (замораживание денежных средств на карточном счете покупателя товара или услуги). Позвонил в "Открытие" - специалист ответил, что холдирование и ручной ввод в банке невозможны, но поддержал разговор и четко описал нюансы обеих процедур. А паренёк из Сбера, назвавший себя специалистом по эквайрингу, просто не знал, что такое холдирование, и не ведал, предоставляет ли Сбербанк такую возможность... Но! Он назвал себя специалистом...».

Как государство убивает частный бизнес

Евгений Коган с криком отчаяния: «продолжаем тему, которая была поднята в публикациях по проблеме - необоснованная блокировка банками средств клиентов.

задаю риторические вопросы.

знаю ответы на них. но все же.

явление носит массовый характер.

по моим оценкам это коснется КАЖДОГО, кто ведет в РФ свой частный бизнес.

ЦБ понимает что творит?

власти осознают, что если крыс загонять в угол, последствия будут неприятны.

зачем к выборам создается новый огромный класс недовольных, которым уже нечего терять?

это сознательная провокация?

ребятки. вы формируете огромные массы активных людей, у которых отобрали последнее.

сломали на пустом месте бизнес и фактически лишили средств к существованию.

нахрена!???».

обсуждение