При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

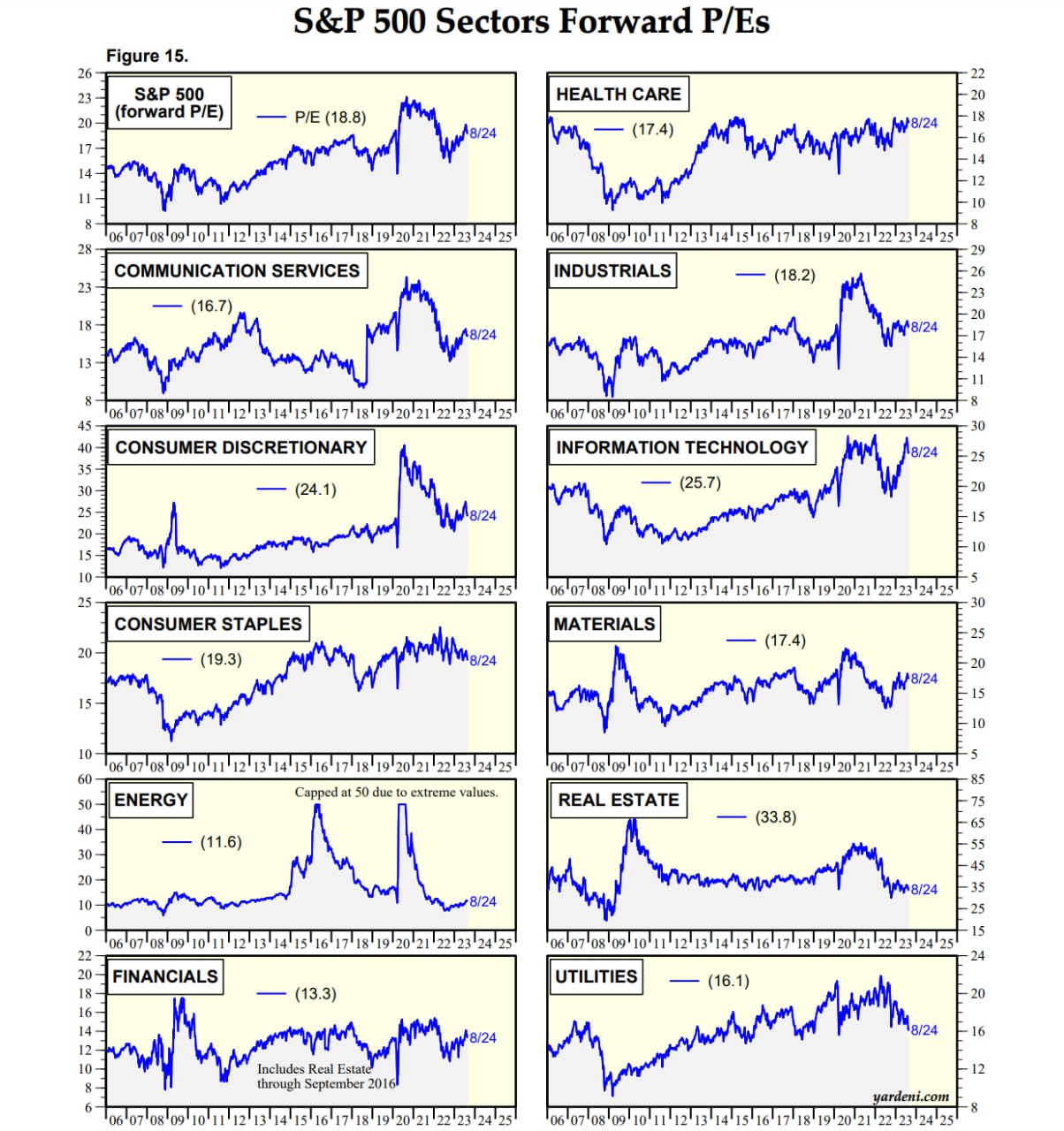

Уровень маржинальности бизнеса и скорость роста финансовых показателей напрямую влияет на рыночные мультипликаторы.

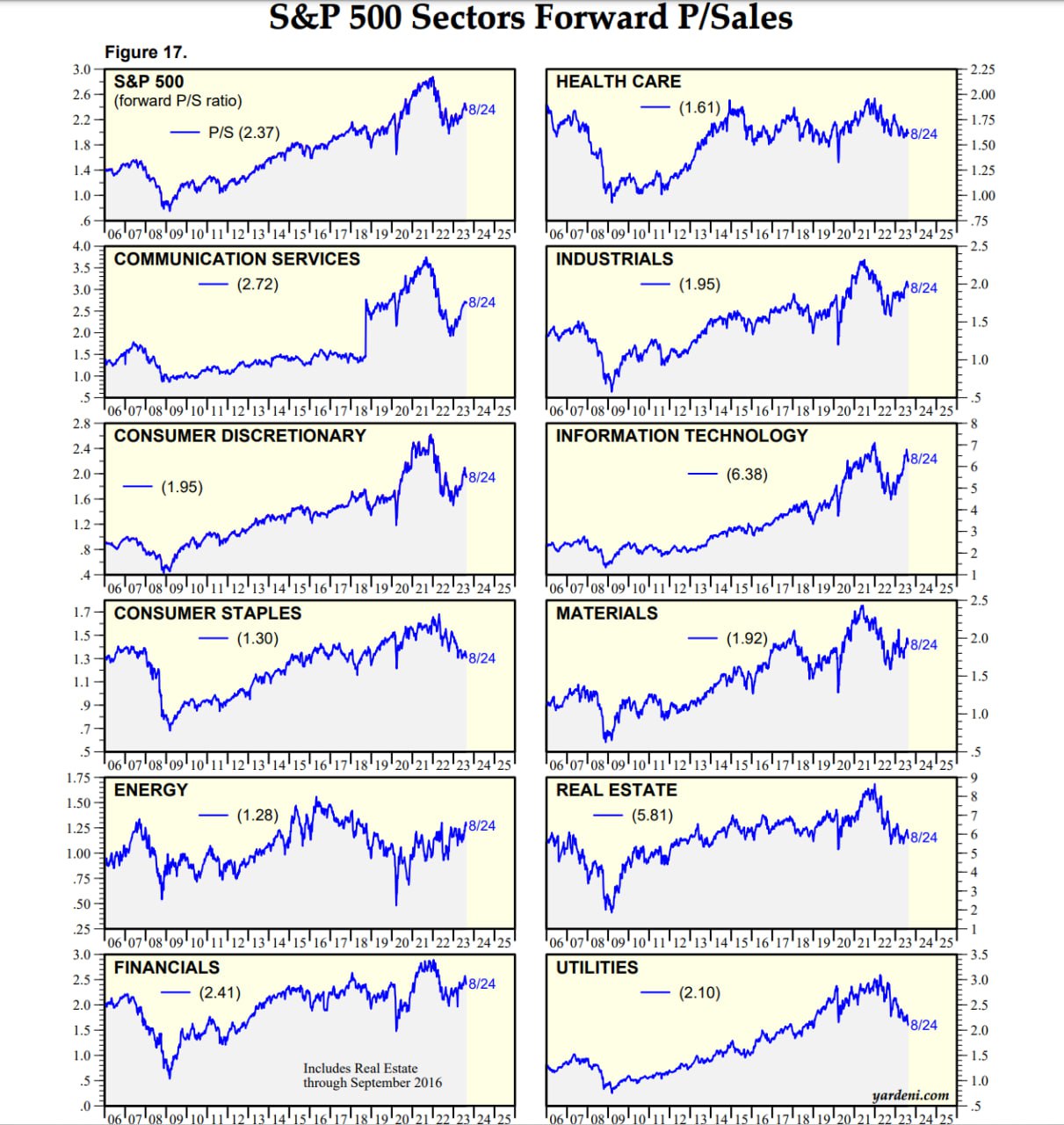

Капитализация к выручке (P/S) американских корпораций из S&P500 весьма показательна. Текущий P/S всего индекса S&P 500 оценивается в 2.45, а в период с 2015 про 2019 диапазон колебания был 1.6-1.9.

Справедливо утверждение, что рынок в сентябре 2023 оценивается в среднем на 40% дороже, чем в 2015-2019 по P/S, но самое интересное то, что в структуре прироста оценки рынка по P/S на ИТ сектор приходится свыше 85%, 10% на сектор потребительских товаров вторичного использования (в основном за счет Tesla) и около 3% на промышленные компании.

Все прочие сектора интегрально оцениваются также, как и в 2015-2019 по корпоративным/рыночным мультипликаторам с плюс-минус небольшими отклонениями.

Говоря о пузыре на рынке акций, подразумевается ограниченное количество компаний и секторов. По сути, речь идет исключительно об ИТ секторе, мультипликаторы по которому практически удвоились. На графиках телекомы в 2018 были расклассифицированы по другой базе расчета.

До Covid кризиса (2015-2019) P/S ИТ сектора оценивался в диапазоне 3-4, а сейчас 6.6-7. Сектор Consumer Discretionary стоил 1.4-1.7, а теперь свыше 2, а промышленные компании оценивались 1.4-1.8, а в сентябре 2023 около 2.

Таким образом, индекс S&P 500 без учета ИТ сектора, Tesla и Amazon имеет рыночную оценку в соответствии со средними значениями 2015-2019.

Это не значит, что рынок дешев, т.к. в 2015-2019 рыночные мультипликаторы были на 25% выше исторической средней за последние 25 лет, но завышенная оценка была обусловлена дифференциалом доходности акций и облигационных/денежных рынков.

В целом, сильное смещение стоимости рынка укладывается примерно в 30 сильно переоцененных компаний преимущественно сконцентрированных в ИТ сегменте.

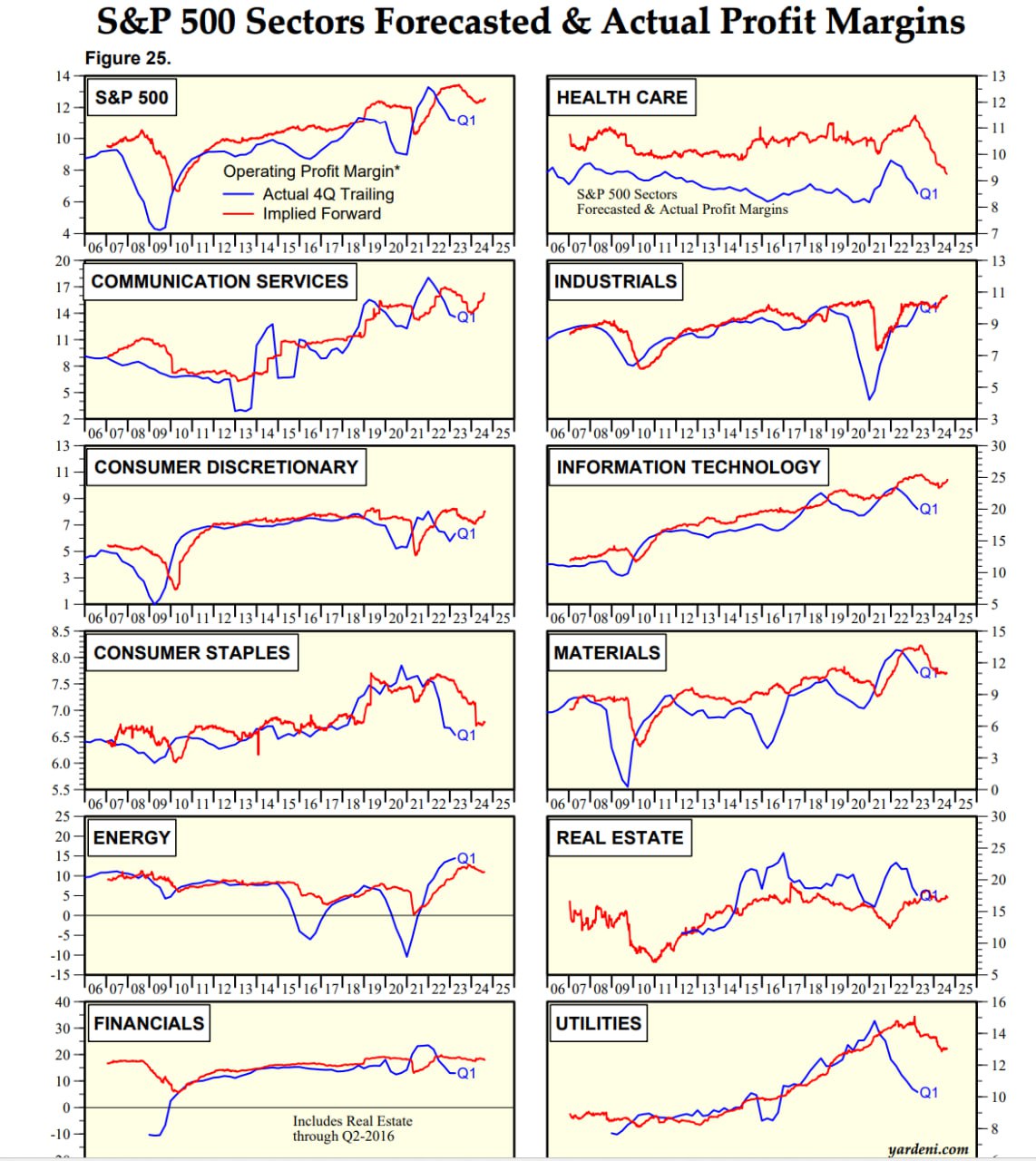

Почему ИТ? Самая высокая маржинальность (20-25%), что вдвое выше рынка и скорость роста операционных показателей.

Telegram канал автора: https://t.me/s/spydell_finance

обсуждение