При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

В то время как доллар США и, в некоторой степени, доходности американских облигаций перед завтрашним заседанием FOMC остановились, рисковые настроения выглядят весьма оптимистичными. Очевидно, рынок предполагает, что Пауэлл и компания не захотят сейчас дестабилизировать ситуацию с прогнозом монетарной политики. Есть еще и вопрос с ограничениями на уровень левериджа банков (SLR), хотя даже если ФРС на ближайшее время решит его, это мало повлияет на долгосрочные проблемы рынка «трежерис».

Главная торговая тема: Заседание FOMC, сроки SLR и точечная диаграмма

Валютный рынок, похоже, в большей степени затаил дыхание, чем фондовый. На завтрашнем заседании FOMC будет представлено ежеквартальное обновление экономических прогнозов и «точечная диаграмма» личных прогнозов ставки от членов совета. Судя по выступлениям представителей Федрезерва, он собирается пока сохранить свой текущий курс, а вероятный рост инфляции считает временным явлением. Поэтому существенные изменения вверх в точечной диаграмме очень маловероятны. Однако возможен довольно громкий сигнал в виде поднятия прогнозов экономического роста и инфляции, а особенно в виде снижения прогноза безработицы. Вспомним, что текущий вариант этих прогнозов был сделан в декабре, когда еще не были известны результаты сенатских выборов в штате Джорджия и еще не был принят пакет стимулирующих мер, инициированный Трампом и удвоенный на прошлой неделе Байденом. А что касается точечной диаграммы, если еще пара членов совета ФРС переместит прогноз первого поднятия ставки на 2022 год, а еще несколько поместят это событие на 2023-й, то доллар и доходности облигаций США вполне могут пойти вверх. См. ниже о доходности пятилетних «трежерис». (Для понимания: пока что лишь один из 17 членов совета прогнозировал поднятие в 2022 году, и только пятеро в сумме ожидали, что в 2023-м ставка будет выше, чем сейчас; из них трое полагали, что достаточно одного поднятия на 25 б.п.) Рынок считает более чем 50-процентным шанс на то, что первое поднятие будет в конце 2022 года, а в 2023-м – еще примерно три.

Вторая проблема связана с истекающим в конце этого месяца сроком исключений из правила SLR: продлят ли его на какое-либо время, может быть, даже на неопределенное? Как объясняется, например, в этой статье, это лишь одна проблема структуры рынка казначейских облигаций США, и она мало связана с его перспективами ближе к концу года, когда объем эмиссии намного превысит не только текущие темпы скупки бумаг Федрезервом, но, вполне вероятно, и возможности покупки внутренними и даже иностранными инвесторами. Как отметила в сегодняшнем подкасте Saxo Market Call Альтеа Спиноцци, наш стратег по рынку облигаций, зарубежный спрос постепенно снижается, несмотря даже на благоприятные по сравнению с той же Европой доходности. В краткосрочной перспективе отказ ФРС продлить исключения из правила SLR (вовсе или более чем на ближайшие квартал-два) может нагнать на рынок страха, что банкам придется сокращать свои позиции по «трежерис».

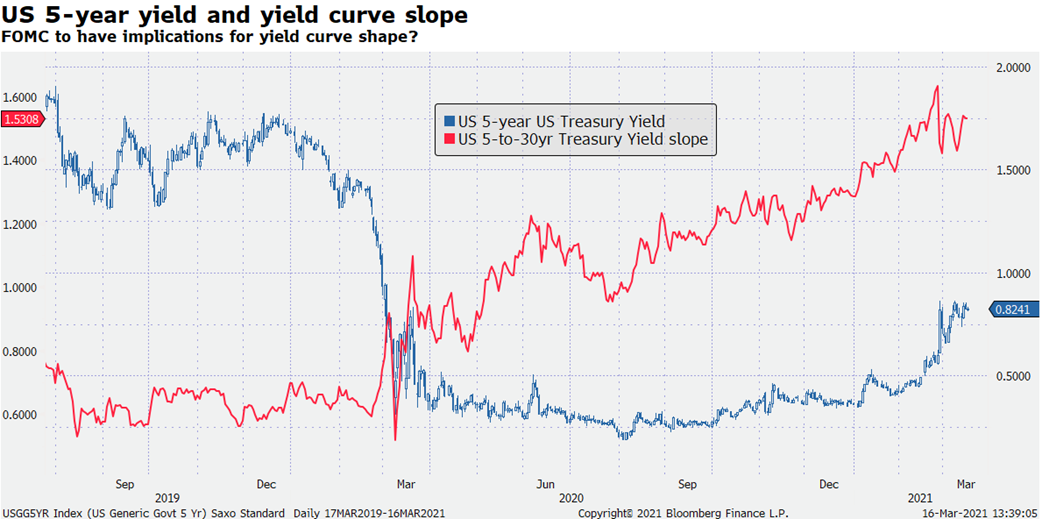

График: доходность 5-летних «трежерис» и наклон кривой доходности на участке от 5 до 30 лет

Доходность 5-летних казначейских облигаций США и темп ее изменения (особенно роста) по сравнению с другими точками кривой доходности – это интересный совпадающий индикатор процессов на других рынках после завтрашних решений FOMC. Вспомним, что именно мощный скачок на участке от 3 до 7 лет задал в конце февраля высокую волатильность на мировых рынках, а когда все ждали постепенного увеличения наклона кривой, он на несколько дней, наоборот, уменьшился. Конечно, ставить на увеличение наклона кривой сейчас рискованно. Изменения ее формы могут оказаться завтра не менее и даже более интересными, чем изменение, например, номинальной доходности 10-летних бумаг. Уплощение кривой при спаде рисковых настроений будет наиболее благоприятно для USD, а «голубиное» выступление ФРС без всяких нововведений может спровоцировать новый раунд снижения доллара.

Источник: Bloomberg

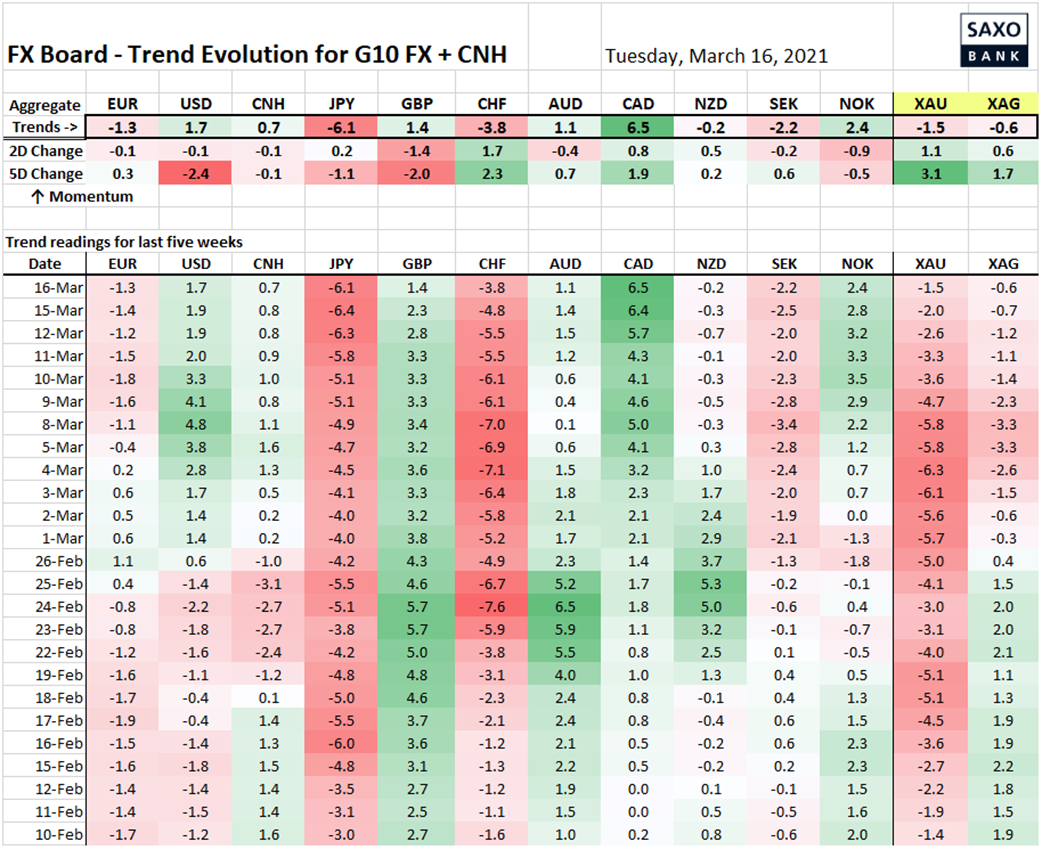

Таблица: Валютные тренды и динамика изменений

Обратите внимание, что мы добавили к валютам оффшорный юань (CNH). Действовавшие в последнее время тренды приостановились, кроме, пожалуй, японской иены, которая перед пятничным заседанием Банка Японии продолжает слабеть. Швейцарский франк несколько консолидировался. На рынке NOK возникло беспокойство. В четверг заседание Банка Норвегии, при этом пара EURNOK несколько дней назад касалась важнейшего уровня 10,00, а NOKSEK ушла заметно выше паритета. А вот нефть после впечатляющего ралли уже вторую неделю находится в боковом тренде. Перспектива роста норвежской кроны может пострадать, если центробанк упомянет ее курс как одну из причин отложить повышение ставки по депозитам.

Источник: Bloomberg, Saxo Group

обсуждение