При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Рынки прониклись рождественским волшебством. Котировки валют после важных решений Центробанков в последние дни идут, казалось бы, вопреки этим решениям.

Как будто «Мальчик-наоборот» у детского финансового аналитика Агнии Барто. Она, наверно, описала бы ситуацию так:

Чудеса под Новый год:

Цены с Банками вразброд.

Ставки Банки поднимают –

Котировка вниз течёт.

Ну а если понижают,

То растёт – наоборот.

Итак, обо всём по порядку. Вот Банк России. Он в пятницу 19 декабря уменьшил ключевую ставку с 16,5% до 16%. Взял ключ на 16 – чуть ослабить гайки. У этого решения была серьёзная интрига. Будет ли процент снижен до 16,5% или более резко – до 15%. Высокая ставка ослабляет подъём цен. И действительно, инфляция упала в текущем году с 10,3% до 5,8%, по Росстату. И теперь ставка 16,5% – анахронизм полный. Надо её снижать и потому, что дорогие кредиты тормозят экономику, у неё низкие темпы роста.

Но Банк России даже при этом не стал доводить ставку до 15,5%, как желали и предполагали многие. Он обозначил осторожность. Нужно не спровоцировать подъём цен. А для него есть причины. Увеличение налогов и тарифов в 2026 году, ужесточение внешней торговли, рост инфляционных ожиданий людей. Так что и сейчас срезание «ключа» небольшое, и на будущее. Глава ЦБ РФ Эльвира Набиуллина сказала на пресс-конференции: «Снижения ставки «в режиме автопилота» не будет».

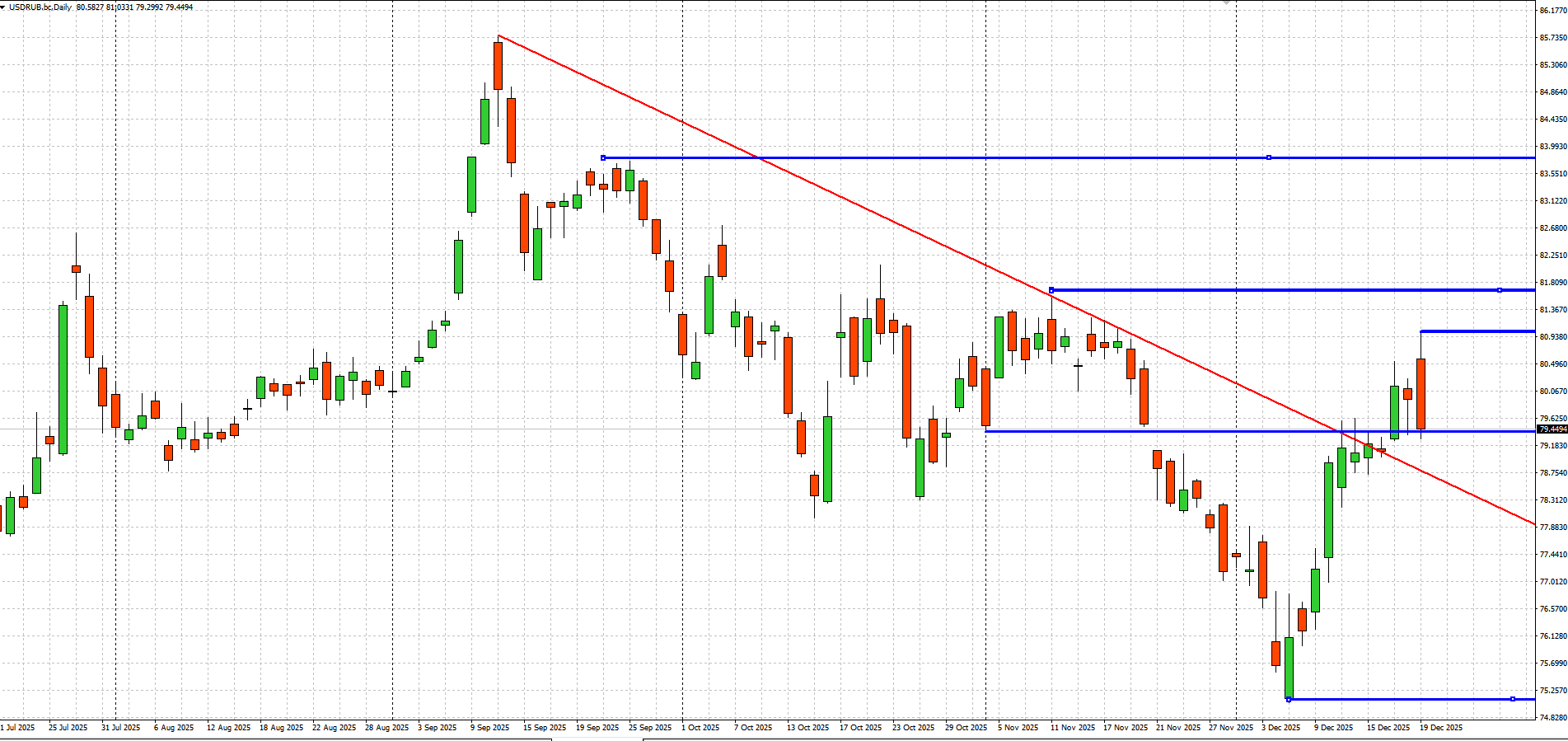

Инвесторы, которые ждали уменьшение ставки, больше отреагировали не на него, а именно на этот жёсткий посыл ЦБ на перспективу. Несмотря на срезание процента, рубль вместо ослабления укрепился от 81 к 79,4 руб./$. Во многом это и из-за того, что в ожидании уменьшения ставки рубль дешевел в последние дни. Курс доллара поднялся в декабре от 75 к 81 руб.

Но дальше будут усиливаться факторы против рубля. Это сокращение притока валюты в страну из-за сжатия экспорта, дефицит бюджета, спрос на импорт, потребность стимулирования экономики. Можно предположить укрепление доллара к рублю в перспективе ближайших месяцев к уровням 84,2-85,9 руб./$.

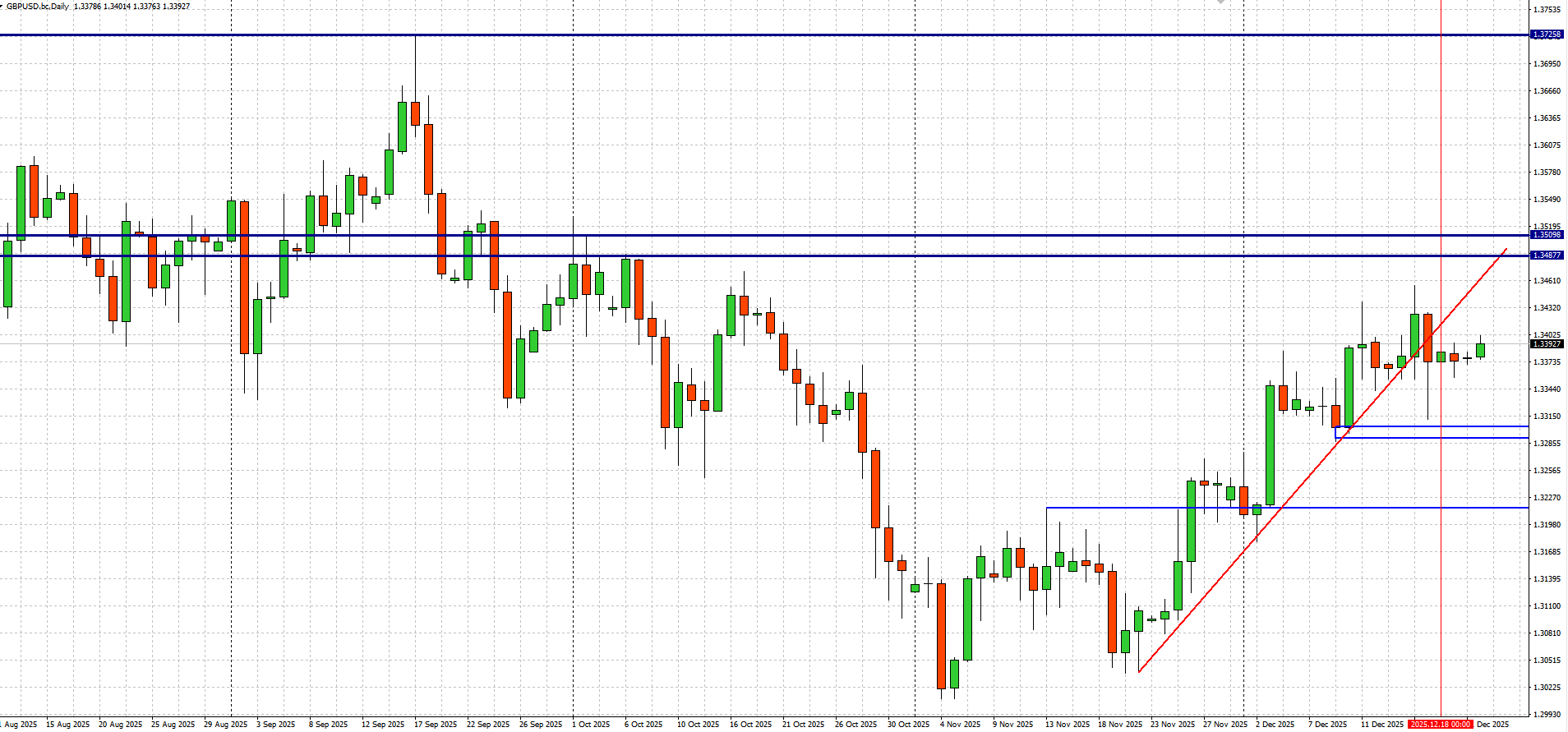

Банк Англии уменьшил свою ставку 18 декабря – с 4% до 3,75%. Это совпало с ожиданиями. Конечно, у него похожие условия – инфляция падает с 3,8% до 3,2%, а рост ВВП почти нулевой. И те же страхи повышения инфляции. Поэтому даже такое решение далось с трудом. За него голосовали 5 чиновников Банка Англии, а против – 4. И снижение ставки, вероятно, остановится. Поэтому фунт на новости не снизился, а немного поднялся. И здесь в паре GBP/USD много будет зависеть от доллара, о нём чуть позже поговорим. По технике по этой паре тренд восходящий. Сейчас, на рубежах 1,34 ближайшие сопротивления и цели роста – 1,34800-1,35000. Поддержки – на 1,32900-1,33000.

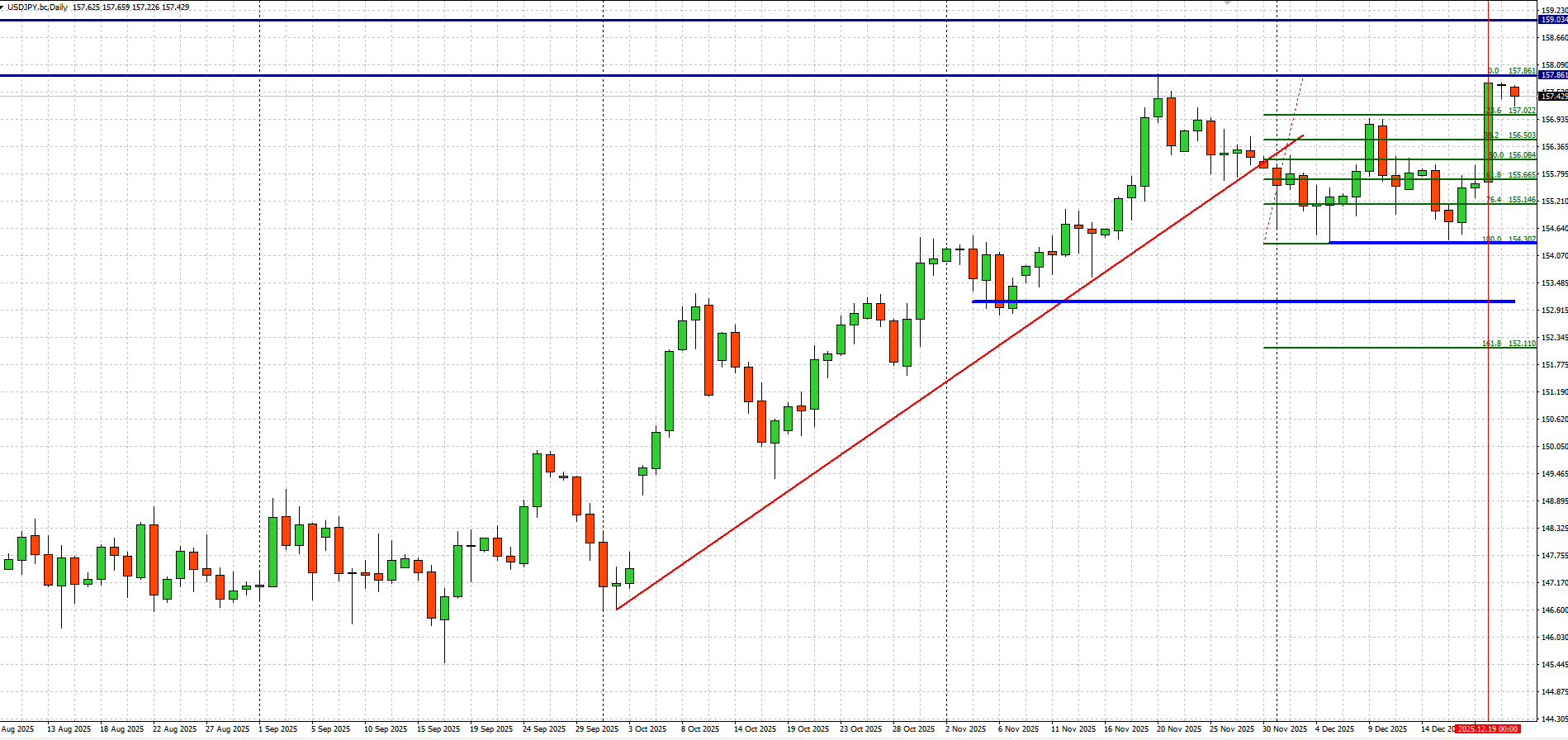

Банк Японии – типичный «мальчик-наоборот». Все снижают ставку, а он повысил. С 0,5% до 0,75%. Хотя и инфляция в ноябре уменьшилась до 2,9% с 3%. Но всё равно японцы считают, что очень много. Но и здесь решение было ожидаемым рынком. А про будущее увеличение ставки Банк Японии ничего не сказал. И по принципу «покупай на слухах, продавай на фактах» инвесторы и стали продавать йену, несмотря на подъём ставки.

Да так, что за один день пятницы доллар/йена подскочила на 200 пунктов с 155,6 до 157,7. Но тут надо осторожнее. Да, тренд восходящий технически. Но фундаментал против доллар/йены. Рост этой пары пугает японские власти, поскольку делает дороже импорт и подстёгивает инфляцию. Что же это? Ставку увеличиваем, чтобы ограничить рост цен, а они поднимаются вслед за ослаблением йены? На этих рубежах уже опасно рассматривать покупки USD/JPY.

И в потенциале снижение процента у ФРС по доллару вместе с его повышением Банком Японии по йене усилит переток долларов в йену и снижение пары. Технически же сейчас она дошла до сильного сопротивления около 158. Сейчас более вероятна коррекция вниз к 156-156,5 – уровням Фибоначчи 38,2% и 50%. Но если будет продолжение подъёма, пробитие и закрепление выше 158, то следующий уровень сопротивления – 159.

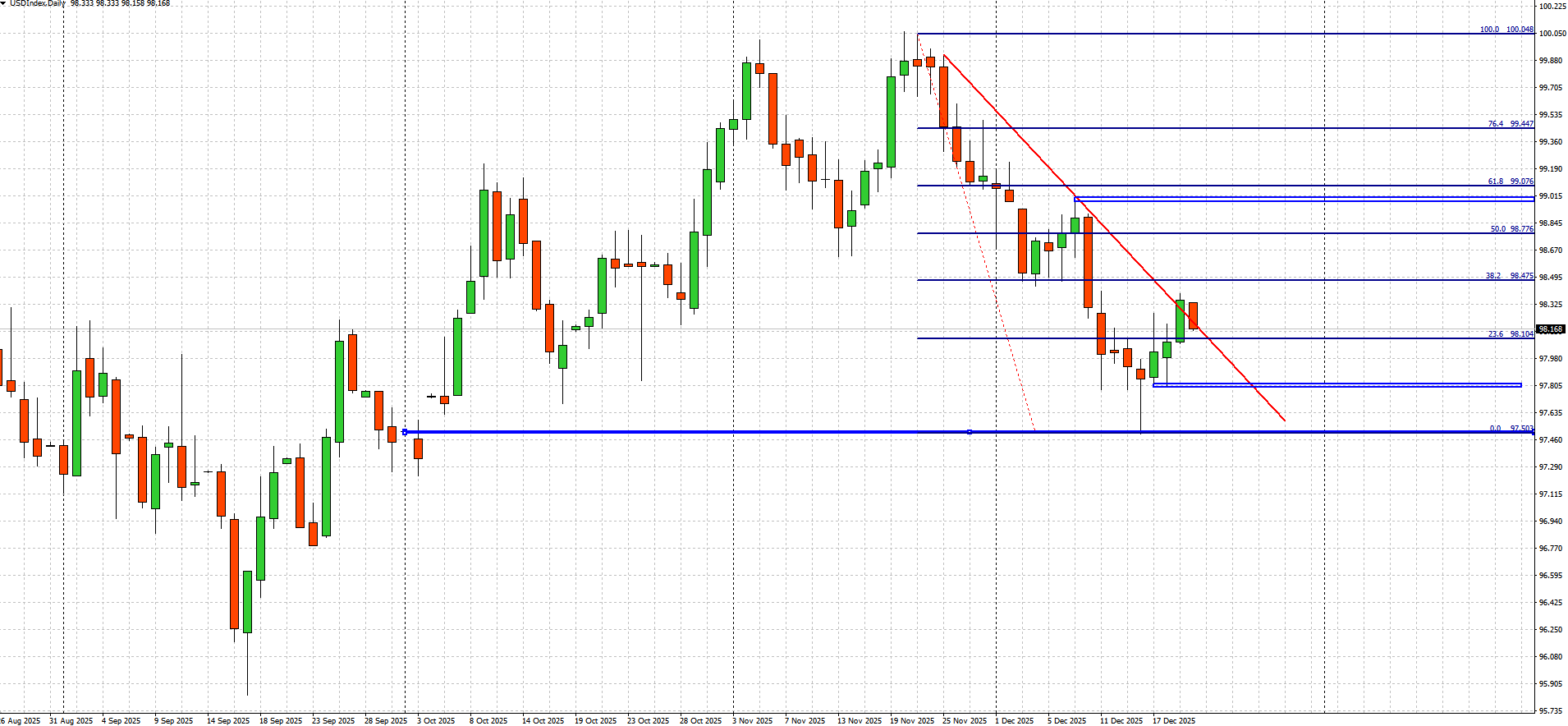

Индекс доллара DXY в целом сделал было попытку роста в последние дни от 97,5 до 98,4 п. Это коррекция после резкого падения в декабре. Даже не обратил внимание на данные 18 декабря о снижении инфляции в США по ИПЦ до 2,7% с 3%. Но теперь ждёт в понедельник более важный для ФРС показатель – ценовой индекс потребительских расходов. И подъём доллара приостановился. Если инфляция снижается, это лишний аргумент для уменьшения ставки ФРС и против доллара. Кроме того, во вторник данные по ВВП , предполагается, что его рост снизился.

Технически динамика тренда нисходящая, уровни сопротивления – 98,47-99 п. Первые цели при снижении – 98,1-97,8 п.

Аналитика Марка Гойхмана публикуется на канале InvestArena: @invest_arena

обсуждение