При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Потребительская инфляция по ИПЦ в России в октябре усилилась до 6,7% с 6% в сентябре, по опубликованным 11 ноября данным.

У инфляции – тяжёлый случай,

Потому что «яйца кур не учат».

Сохрани свой денежный НЗ

Для покупок длинных ОФЗ

А уже за первую неделю ноября среднесуточный прирост цен удвоился (!) даже по сравнению с октябрём – до 0,053% с 0,027% соответственно, по оценке Росстата.

Интересно, что в октябре более всех товаров подорожали «куры охлаждённые и мороженые» – аж на 26,8% год к году. Опередили даже куриные яйца, которые прибавили «лишь» 23,9%. Кажется, разрешилась извечная дилемма – «что было раньше – курица или яйцо». Да, сначала идёт курица, в полном соответствии с поговоркой – «яйца кур не учат»!

ИПЦ растёт неуклонно с апрельских 2,5%, несмотря на повышение ключевой ставки ЦБ вдвое с майских 7,5% к 15% в октябре.

Причём сам ЦБ предполагает и дальнейшее ускорение инфляции. К концу текущего года – до 7-7,5% , по октябрьскому прогнозу. А обычно более оптимистичное Минэкономразвития, тем не менее, ожидает рост цен «по верхней планке» – на 7,5%.

Исходя из этого, регулятор грозится, что готов в борьбе с инфляцией и дальше повышать ставку «ощутимыми шагами». Очевидно, процент останется высоким до тех пор, пока рост цен не станет слабеть. Да, мы помним: должна снижаться раньше – «курица» (инфляция), и только потом – «яйцо» (ставка). Или, языком Росстата, нужно сперва сделать «кур» «охлаждёнными», а лучше – «морожеными»…

Но дело в том, что, как видим, и в данном случае «яйца курицу не учат», то есть увеличение ставки мало влияет на сдерживание роста цен. Во многом из-за того, что одними из основных его причин выступают наращивание бюджетных расходов, давление нехватки рабочей силы. Они повышают денежную массу и спрос быстрее предложения потребительских товаров и услуг. Одним словом, «денег – куры не клюют»… И с данным длящимся фактором ЦБ ничего сделать не может, это вне его полномочий, его арсенал мер воздействия ограничен. «Не ругайте пианиста, он играет, как умеет». Остаётся держать высокие ставки.

Поэтому можно предположить и дальнейшее увеличение инфляции, и среднесрочное сохранение жёсткости регулятора.

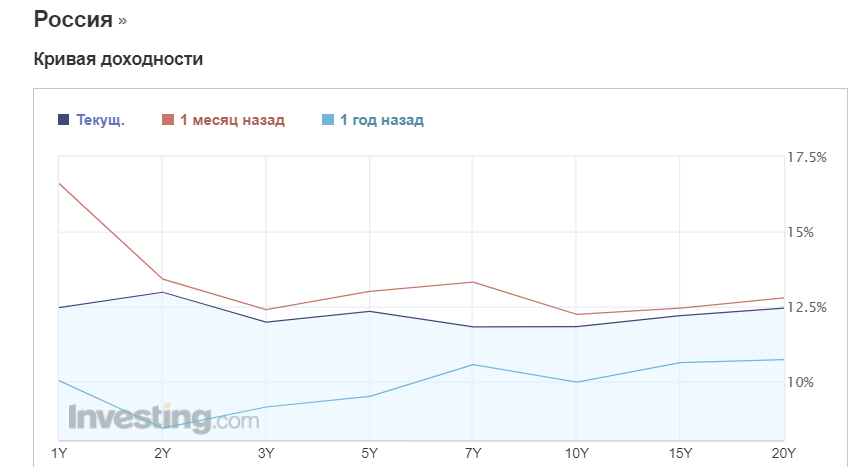

Такое сочетание, помимо прочего, делает ограниченным увеличение котировок облигаций, в частности, ОФЗ. Их доходности могут ещё подрасти, особенно по «длинным» бумагам, как они увеличиваются до сих пор.

https://ru.investing.com/rates-bonds/russia-government-bonds?maturity_from=110&maturity_to=260

Поэтому, если упустили момент повышения цен и снижения доходности после увеличения ключевой ставки до 15% в конце октября, есть смысл подождать с вложениями в «длинные» ОФЗ. Чтобы зафиксировать максимальную доходность на длительный срок. Ведь «курица – не птица», быстро не летает, ожидания роста инфляции и ставки двигают вверх текущую доходность. Пока торопиться не стоит, это было бы недальновидной «куриной слепотой». Ибо для инвестора постепенно «курочка по зёрнышку клюёт»…Стоит рассматривать такие покупки при стабилизации дальнего края кривой доходности гособлигаций.

обсуждение