При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Дивидендные выплаты в декабре 2019 - январе 2020.

Дивидендный сезон в России летом 2019 года принес инвесторам одни из самых высоких дивидендов за последние годы. Благодаря выдающимся финансовым показателям по итогам 2018 года большое число компаний выплатили в дивидендный сезон рекордные дивиденды. Дивидендная доходность индекса МосБиржи в период с мая по июль 2019 года составила 4,8%. При этом годовая дивидендная доходность отечественного фондового рынка уже превышает средние ставки по рублевым банковским вкладам и составляет в настоящий момент около 6,5%, что более чем в 2 раза превышает среднюю доходность индексов других развивающихся и развитых стран.

Дивидендные выплаты интересны не только сами по себе, но и являются драйвером роста стоимости акций. С начала 2019 года индекс МосБиржи продемонстрировал рост на 25%. Несмотря на достижение 3000 пунктов по индексу МосБиржи, российский рынок остается одним из самых недооцененных в мире. По состоянию на 30 сентября 2019 года мультипликатор Р/Е для российского рынка составлял лишь 5,6х, тогда как данный показатель для сопоставимых рынков находится на уровне 10-15х. Никакой другой рынок в мире не обеспечивает подобную комбинацию высокой доходности и потенциала для роста акций.

Источник: Московская Биржа, расчет QBF

Из 56 компаний, которые выплачивали дивиденды летом, 23 корпорации закрыли дивидендный гэп в первые 10 торговых дней после отсечки, а их средняя дивидендная доходность составила 4,3%. В конце сентября-начале октября состоялся мини-дивидендный сезон, в ходе которого ряд компаний выплатили промежуточные дивиденды за II квартал и 6 месяцев 2019 года.

В декабре-январе состоится мини-сезон промежуточных выплат по итогам III квартала и 9 месяцев текущего года. Дивиденды выплатят представители сталелитейного сектора «Северсталь», «ММК» и «НЛМК», нефтяники «ЛУКОЙЛ» и «Татнефть», компании потребительского сектора «М.видео», «Детский мир», «Магнит» и ряд других эмитентов. «Норильский никель» объявил о выплате специальных дивидендов впервые с 2016 года. Стоит отметить, что среди эмитентов, которые будут осуществлять выплаты, «ФосАгро», «ЛУКОЙЛ» и «Юнипро» обновили в 2019 году дивидендную политику. Среди лидеров по уровню дивидендных выплат можно выделить следующих эмитентов: «Татнефть», «ЛУКОЙЛ», «Северсталь» и «ММК» выплачивают 100% свободного денежного потока, «ФосАгро» – не менее 75% свободного денежного потока, «Детский мир» – 100% чистой прибыли, «Норильский никель» – 60% EBITDA.

Таблица 1. Календарь дивидендных выплат по итогам III квартала и 9 месяцев 2019 года

(для компаний, входящих в индекс МосБиржи)

|

Акция |

Дивиденд |

Ожидаемая дивидендная доходность |

Дата отсечки (Т+2) |

|---|---|---|---|

|

Северсталь* |

27,47 руб. |

2,9% |

29.11.2019 |

|

Юнипро* |

0,111 руб. |

4,2% |

11.12.2019 |

|

М.видео* |

33,37 руб. |

7,1% |

12.12.2019 |

|

Детский мир* |

5,06 руб. |

5,2% |

13.12.2019 |

|

ЛУКОЙЛ* |

192 руб. |

3,1% |

18.12.2019 |

|

Норильский никель* |

604,09 руб. |

3,3% |

25.12.2019 |

|

НЛМК* |

3,22 руб. |

2,5% |

06.01.2020 |

|

Татнефть, ао |

18,03 руб. |

2,3% |

06.01.2020 |

|

Татнефть, ап |

18,03 руб. |

2,7% |

06.01.2020 |

|

НМТП |

0,2648 руб. |

3,2% |

06.01.2020 |

|

Магнит |

102,05 руб. |

3,1% |

08.01.2020 |

|

Ростелеком, ао |

2,5 руб. |

3,2% |

09.01.2020 |

|

Ростелеком, ап |

2,5 руб. |

3,8% |

09.01.2020 |

|

ММК* |

1,65 руб. |

4,3% |

13.01.2020 |

|

ФосАгро |

68,34 руб. |

2,8% |

31.01.2020 |

Источник: Московская Биржа, данные компаний, расчет QBF

* размер дивиденда и дата закрытия реестра рекомендованы Советом директоров компании

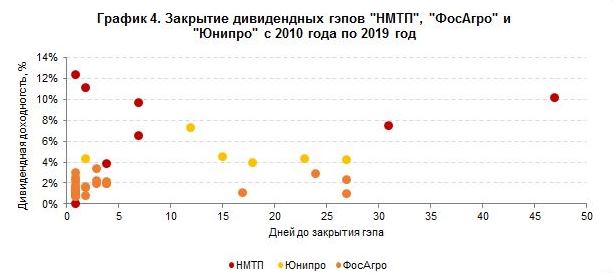

Основываясь на исторических данных, можно выделить ряд компаний, которые с высокой вероятностью закроют дивидендный гэп в сжатые сроки. В частности, к ним относятся «ЛУКОЙЛ», «Татнефть», «Северсталь», «ММК», «НЛМК», «НМТП», «ФосАгро» и «Юнипро». В 75% случаев акции перечисленных компаний закрывают дивидендный гэп в течение 30 рабочих дней после отсечки, что позволяет инвестору получить дополнительный доход за короткий промежуток времени.

Источник: Московская Биржа, данные компаний, расчет QBF

Ожидается, что в 2020 году дивидендная доходность российского фондового рынка продолжит расти и достигнет 7% годовых. Факторами роста дивидендной доходности остаются улучшение финансовых результатов компаний, ожидаемое обновление дивидендной политики крупных эмитентов, в частности, «Газпрома», «Газпром нефти» и «Сбербанка», повышение коэффициента дивидендных выплат компаний с государственным участием до 50% чистой прибыли. С 2010 года по настоящее время совокупный коэффициент дивидендных выплат компаний, входящих в индекс МосБиржи, вырос почти в 4 раза с 10% до 40% чистой прибыли, и дальнейший потенциал к росту уровня дивидендных выплат сохраняется. Кроме того, российские эмитенты за последние несколько лет существенно снизили уровень долга по показателю долг/EBITDA с 2,6 в 2013 году до 1,7 в 2018 году. Таким образом, покупку дивидендных бумаг можно рассматривать не только в краткосрочной, но и, прежде всего, в долгосрочной перспективе. Ввиду начала цикла снижения ключевой ставки ЦБ РФ дивидендные акции становятся все более привлекательными по сравнению с ценными бумагами с фиксированной доходностью, зависящей от ключевой ставки.

обсуждение