При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Обзор акций Citigroup и Morgan Stanley.

Citigroup

Если инвестора профессионала спросить про самый крупный финансовый холдинг в мире, он, скорее всего, не задумываясь, назовёт Citigroup. Обладая большими активами, этот финансовый конгломерат оказывает услуги как частным лицам, так и финансовым организациям в более чем 120 странах мира. По всему миру Citigroup имеет более 2000 отделений. Сам холдинг образовался не так давно, в конце прошлого века в результате объединения банковской компании Citicorp и страховой компании Travelers Group.

История Citigroup

История Citigroup

Да, сам конгломерат появился лишь двадцать лет назад, но его истоки берут начало в XIXвеке. Прародителем Citigroup стал City Bank of New York, который был основан в США в 1812. Вскоре он был переименован в The National City Bank of New York, и в первой половине XX века он стал самым крупным банком Северной Америки.

Такое быстрое продвижение стало возможным благодаря зарубежным операциям холдинга и из-за того, банк стал частью Федерального резерва.

Перед началом Великой Депрессии в 1929 году будущий холдинг стал крупнейшим банком в мире. Уже тогда он внедрял новые банковские технологии, например, он ввёл городские кредитные карты обслуживания.

Во второй половине XX века эмитент стал активно заниматься банковскими картами. В 90-е годы руководство корпорации задумалось о слиянии с Citicorp Travelers Group для диверсификации бизнеса. В то время Travelers Group занималась исключительно страхованием, а также делала инвестиции в недвижимость. В конце 90-х эти две компании сообщили о своём объединении. В новом виде банк просуществовал до финансового кризиса 2008 года, после которого подвергся реорганизации.

Бизнес структура Citigroup

Успех Citigroup зависит от выбранного курса и правильного менеджмента банка. Были объединены различные банковские и финансовые организации. Диверсификации позволила корпорации максимизировать прибыль во всех известных финансовых нишах. Вдобавок руководство конгломерата легко отказывается от неприбыльных проектов, всегда в поиске новых, ищет путиснижения стоимости собственных услуг за счёт увеличения общего капитала всех подразделений.

Как мы уже писали, корпорация работает в двух направлениях:

- Компания Citicorp занимается банковскими услугами и работает с крупными клиентами, организовывает международное банковское обслуживание и работает с кредитными картами;

- Citi Holdings – это розничный бизнес и брокерские услуги.

Финансовый конгломерат обрабатывает каждое направление с максимальной отдачей. Например, кредитные карты американского холдинга можно открыть даже в тех странах, где нет его филиалов.

Дивидендная политика

Citigroup выплачивает дивиденды примерно раз в год. Обычно выплаты происходят весной календарного года, который следует за отчётным периодом.

Согласно статистике, последние годы владельцы акций получали дивиденды в размере от $0,03 и до $21,60 за одну акцию. В среднем доходность выплат за указанный период составляла от 0,06% и даже до 16,70% годовых.

Обычно после объявления выплаты дивидендов акции корпорации показывают рост, что привлекает к ценным бумагам банка новых инвесторов.

Факторы, которые влияют на курс акций

Зачастую на динамику ценных бумаг Citigroup влияет популярность американских биржевых активов. Уже не раз отмечен рост акций корпорации Citigroup после притока инвестиций из европейского и азиатского региона в американский фондовый рынок.

Нормативные требования со стороны ФРС также влияют на динамику торгового инструмента. Часто из-за требования регулятора банковскому конгломерату приходится формировать дополнительные резервы, что снижает прибыль эмитента.

Бумаги корпорации могут падать и в случае роста ставки по займам, используя которые крупные банки США привлекают дополнительные средства, чтобы вести свой бизнес. Рост и снижение акций обуславливается и квартальной отчётностью компании.

Не последнюю роль играет и общее состояние мировой экономики. Экономические и политические кризисы влияют на денежные потоки. В период рецессии или бегства от рисков общий спад на фондовом рынке также тянет за собой акции банковского конгломерата.

Квартальная отчётность

III квартал 2019 года оказался успешным для американской корпорации. Так, чистая прибыль эмитента выросла до $4.91 млрд с $4.61 млрд за аналогичный период 2018. Стоимость одной акции составила $2.07, а годом ранее она была $1.73. Скорректированная прибыль Citigroup вышла на уровне $1,97 за одну бумагу, тогда как независимые эксперты ожидали этот показатель на уровне $1.95.

Рост чистой прибыли более чем на 5% руководство банка объясняет снижением эффективной ставки налога и повышением выручки. Финансовый конгломерат показал хорошие результаты в розничном бизнесе и по операциям с институциональными клиентами.

К тому же корпорация выкупила 76 млн акций и вернула держателям своих акций в виде дивидендов $6,3 млрд.

Техническая картина рынка

Минувший 2019 год с технической точки зрения выдался для корпорации удачным. Позитивные тенденции доминировали на рынках, и акции американского банка уверенно росли. Большую часть прошлого года актив пытался преодолеть сопротивление $71.50. Это препятствие было пробито в ноябре, после чего цены продвинулись до отметки $80.80, которую сейчас пытаются преодолеть.

EMA100 направлена вверх и даёт нам сигнал на покупку. По индикатору MACD отмечается некоторый спад покупательской силы, но повода для беспокойства мы пока не видим. Стохастик в зоне перепроданности, а это сигнал к покупке бумаг эмитента.

Планы Citigroup на будущее и прогноз

По прогнозам экспертов американского банковского конгломерата в ближайшие годы стоит ждать роста выручки и прибыли. И основная часть будет поступать из филиалов в развивающихся странах, и она на порядок превысит прибыль из стран Северной Америки.

Эксперты Citigroup делают ставку на развитие экономик в странах третьего мира как в среднесрочной, так и в долгосрочной перспективе. Планам компании может помешать лишь прогнозируемая мировая рецессия, которая может начаться в 2021 и 2022 году. До этого момента показатели компании будут устойчиво расти.

Мы даём позитивный прогноз по этому инструменту и рекомендуем его приобретать. Возможные точки для отката $73.00 и $68.70. Покупатели в свою очередь будут стремиться поднять рынок в район $85.00, а после к отметке $88.00.

Банк Morgan Stanley

Банк Morgan Stanley, пожалуй, является одним из самых известных банковских холдингов не только в США, но и во всем мире. Большие объёмы прибыли и хорошая выручка делают этого эмитента привлекательным объектом для инвестиций.

Банк Morgan Stanley, пожалуй, является одним из самых известных банковских холдингов не только в США, но и во всем мире. Большие объёмы прибыли и хорошая выручка делают этого эмитента привлекательным объектом для инвестиций.

Банк Morgan Stainley прошёл долгий путь и занял свое место в мировой банковской системе. На данный момент это крупнейшая банковская корпорация в США. Свою деятельность банковский холдинг осуществляет через банки-посредники и множество своих филиалов, которые расположены во всех американских штатах.

Эмитент консультирует по вопросам слияния, поглощения, даёт советы по инвестициям и проводит торги на валютных и фондовых биржах. Отдельно холдинг проводит исследования экономических показателей и рыночных тенденций, занимается составлением экономических прогнозов. Вдобавок банковский холдинг выдаёт кредиты и займы.

История зарождения легенды

Банк был создан в 1935 году, когда два акционера J.P. Morgan & Co. отделились от него, образовав новую компанию. J.P. Morgan & Co. первое время оказывала поддержку новоиспеченному банку, что позволило ему за достаточно короткий срок продвинуться в своем развитии. Так, уже за первые годы Morgan Stanley сумел завладеть более чем 20% всего рынка IPO в Штатах.

В 60-е годы XX века в банке создали компьютерную модель, которая позволила проводить качественный анализ и давать точную оценку финансовым рынкам. Таким образом, передовые технологии и анализ данных, использование информационных инноваций – стали одним из факторов роста популярности банка.

В 1986 году холдинг выпустил свои акции, став тем самым акционерным обществом.

В долгой истории эмитента есть и грустные моменты. В 2001 году у холдинга штаб-квартира располагалась в одной из башен Всемирного торгового центра. Атака террористов 11 сентября нанесла серьёзный финансовый ущерб эмитенту, не говоря уже о погибших сотрудниках.

Затронул банк и финансовый кризис 2008 года, когда он потерял более $128 млрд инвестиций. Тогда Morgan Stanley был спасен ФРС, который выдал ему кредит.

После этого дела у эмитента наладились, и сейчас он является одним из успешных банков в своей сфере.

Банковская деятельность Morgan Stanley

Этот банковский холдинг во многом отличается от обыкновенных коммерческих банков. Его основное поле деятельности – инвестиционно-банковский бизнес, который приносит более 85% всех доходов.

В частности, Morgan Stanley владеет индексом MSCI, который считается наиболее авторитетным международным индикатором, отображающий состояние фондового рынка. Отметим, что кредитами и займами Morgan Stanley стал заниматься лишь с 2008 года, и только из-за того, что в 2007 году банк пострадал от ипотечного кризиса на 8 млрд. долларов убытка. Чтобы обезопасить свое будущее, руководство холдинга приняло решение диверсифицировать бизнес и освоить другие направления банковской деятельности.

На данный момент банк занимается тремя направлениями: во-первых, эмитент управляет частными капиталами, во-вторых, занимается управлением корпоративными. Третье направление включает в себя кредитование корпоративного сектора.

Дочерние структуры

Для более эффективного ведения бизнеса Morgan Stanley создал ряд дочерних компаний в разных регионах мира, что позволяет эмитенту оказывать свои услуги, учитывая действующие на территории той или иной страны законодательство.

Например, в Нидерландах дочерняя компания банковской корпорации занимается только выпуском ценных бумаг.

Дочерняя организация из Великобритании оказывает только финансовые услуги, а в США дочерняя компания занимается торговлей на фондовом рынке.

Что влияет на курс бумаг эмитента

Так как это банковский сектор услуг, то на курс ценных бумаг банка влияет, в первую очередь, состояние экономики США. Не последнюю роль играет состояние экономик тех стран, где эмитент имеет свои дочерние организации. Таким образом, любые кризисы, которые связаны с мировой экономикой, или кризисы в отдельных регионах мира, негативно сказываются на прибыли холдинга, что, в свою очередь, отправляет акции вниз. Например, торговая война между США и Китаем, которая длилась последние годы, ухудшила финансовые результаты многих американских банков.

На динамику акций влияет курс доллара. Любое ослабление курса доллара приводит к снижению акций эмитента. С другой стороны, укрепление этой валюты способствует росту акций.

Не последнюю роль играет и эффективность работы дочерних организаций. Как мы уже писали, Morgan Stanley работает по трем направлениям. И если хотя бы одно из них показывает слабые результаты, то страдает прибыльность всего концерна.

Поэтому, составляя прогноз этого торгового инструмента, следует тесно отслеживать состояние экономики США, в первую очередь, и уже во вторую, смотреть, как дела в филиалах корпорации.

Квартальная отчётность

Последний квартальный отчёт, который был опубликован осенью, порадовал рынки, так как его цифры превзошли ожидания аналитиков. Так, выручка от торговли выросла более чем на 20% по сравнению с показателями за тот же период 2018 года.

Прибыль на одну бумагу в III квартале выросла на 9%. В цифрах это $1.26, при ожиданиях $1.11. Чистая прибыль за квартал выросла до $2.06 млрд. За аналогичный период 2018 года это число составляло $2.02 млрд. Доход банка вырос на 2% и достиг $10,1 млрд.

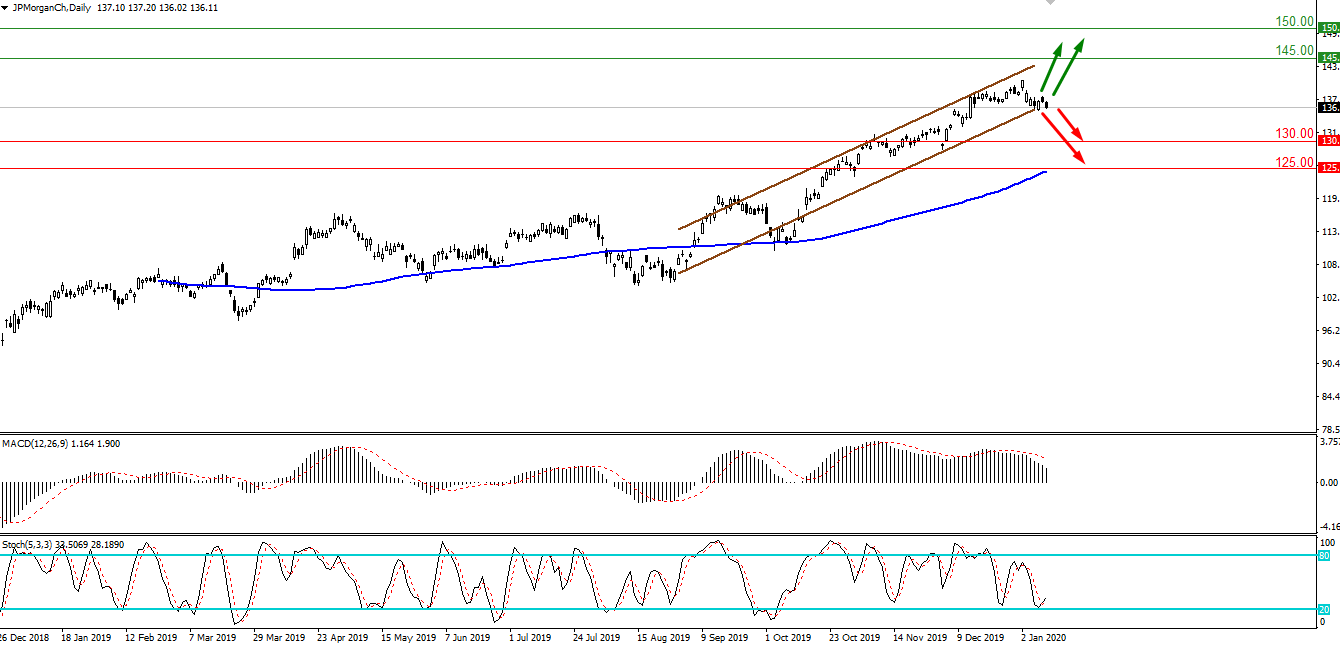

Техническая картина по эмитенту

Прошлый 2019 год выдался очень удачным для банка. С первых дней рынок рос и значительно продвинулся в северном направлении к концу года. Так, рост начался в районе $97.00, а к декабрю рынок уже штурмовал сопротивление $139.00. Последняя волна роста началась в августе после продолжительной стагнации, которая длилась более трех месяцев. И с конца лета рост ценных бумаг непрерывный.

В первые числа 2020 года актив всё же достиг заветной цели в $140.00, но не остался здесь, что было ожидаемо, и отступил к значению $136.00. Здесь проходит нижняя граница восходящего канала, и пока что нет признаков развития нисходящего движения.

Основные технические индикаторы MACD и Стохастик показывают на некоторое ослабление сил покупателей. EMA100 при этом уверенно даёт сигнал на покупку. Если предстоящий отчёт вновь порадует рынок, то нас ждет очередное ралли, цели которого $145.00 и $155.00. Если отчёт окажется неблагоприятным, мы рекомендуем открывать сделки на продажу в сторону зоны $130.00.

Итак, давайте подведем итоги. Банковский холдинг Morgan Stanley явно заслуживает внимания инвесторов. Последние кварталы прибыль и выручка этого эмитента только растёт, техническая картина на фондовом рынке также благоприятна, а среднесрочный прогноз самой компании более чем оптимистичый. В последнее время трейдинговое отделение банка фиксирует уверенное повышение выручки. Смело рекомендуем добавить этот актив в свой инвестиционный портфель.

обсуждение