При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Обзор акций Alibaba Group и Walt Disney. Финансовые отчёты прошлой недели.

Alibaba

Среди инвесторов компания Alibaba находится на хорошем счету. Многие считают, что покупка акций компании – это надёжная долгосрочная инвестиция в быстро развивающийся технологический сектор КНР. Эта корпорация владеет в Китае крупнейшими в стране площадками для электронной коммерции и облачной инфраструктуры. Сфера её бизнеса охватывает рынок рекламы, СМИ, программное обеспечение и игры. При этом эмитент постоянно удваивает доход и показывает рост прибыли.

При всех своих многочисленных плюсах за последние шесть месяцев эмитент столкнулся с рядом внутренних и внешних трудностей и утратил почти пятую часть своей рыночной стоимости. Сегодня мы рассмотрим причины этих потерь и узнаем, есть ли будущее у этой бумаги.

Alibaba Group Holding Limited – лидер на рынке онлайн-торговли. Компания существует более 20 лет, и за это время она создала свою экосистему, которая используется в качестве платформы для третьих лиц. При этом эмитент не занимается прямыми продажами, не конкурирует с продавцами, которые пользуются его платформой, и не имеет складских помещений.

У Alibaba есть и другая платформа для коммерческой торговли – Taobao Marketplace, и Tmall, платформа для владельцев брендов и розничных продавцов. И все мы знаем о сайтах Alibaba.com и AliExpress.

Что коммерческая корпорация сделала, так это предоставила своим клиентам нужную для их бизнеса инфраструктуру, которая позволяет продавцам вести торговые операции с клиентами и деловыми партнёрами через интернет.

Есть у Alibaba и бизнес в сфере облачных услуг, продуктовые гипермаркеты, кинокомпания, и логистическая сеть, а также доля в финтехкомпании Ant Group.

Огонь, вода и медные трубы

Итак, с какими вызовами пришлось иметь дело этой торговой площадке за последние полгода? – Их два. Один исходил от США, второй – от властей Китая. И именно «исходил», так как сейчас небо над китайской коммерческой площадкой расчистилось.

Начнём по порядку. Как вы знаете, бывший президент США Дональд Трамп объявил Китаю «крестовый поход». Атакам Белого дома подверглись не только экономика Поднебесной, но и частный капитал. И как вы понимаете, Alibaba в этом списке была одной из первых.

Президент Трамп покинул свой пост, но дело его живёт. В марте 2021 стало известно, что акции Alibaba могут попасть под делистинг США. SEC в марте начала выполнять принятый Трампом закон, который обязывает иностранные компании, которые торгуются на фондовом рынке, предоставлять материалы аудита американским регулирующим органам.

Конфликт сейчас только разгорается, но стоит ли переживать за детище Джека Ма? – Не думаем. Да, Белый дом будет оказывать давление на Пекин и на крупный китайский бизнес, но до делистинга вряд ли дойдёт. И вот почему.

Во-первых, Уолл-стрит вряд ли захочет потерять такую дойную корову в лице китайских компаний, которые хотят попасть на американские торговые площадки.

Кроме того, многие компании, которые управляют активами, например, Blackrock, Vanguard и T. Rowe Price, являются крупнейшими акционерами Alibaba. И вряд ли они в восторге от хаоса, который может возникнуть при запрете компании стоимостью $600 млрд. Скорее всего, они уже начали усиленно лоббировать этот вопрос, и сделают всё, чтобы Alibaba не попала в чёрный список.

Вторым вызовом, с которым столкнулась китайская коммерческая платформа, стало правительство Китая. Все знают, что в Китае права человека и свобода слова попираются. К сожалению, Джеку Ма пришлось это узнать на себе. Правда, гнев Пекина он вызвал сам, раскритиковав китайского регулятора. Недолго думая, регулирующие органы КНР нанесли ответный удар. Первым делом они отменили IPO Ant Group, дочерней компании Alibaba. Затем они начали аудит бизнеса Alibaba на предмет монополизации, а после наложили многомиллиардный штраф. Хочет Пекин уничтожить Джека Ма? – Опять-таки мы так не думаем.

Коммунистическая партия Китая не хочет сокрушать Alibaba. Вряд ли Пекин хотел бы предстать перед мировым сообществом «убийцей» такого бизнеса. Это невыгодно ни с политической, ни с экономической точек зрения. Что Пекин хочет, так это показать –такие гиганты должны знать своё место. В Китае выше партии не может быть ни компания, ни простой человек. На наш взгляд, они в этом преуспели. Они могли бы давно арестовать Джека Ма и получить контроль над всеми активами Alibaba, но и Ма, и компания до сих пор с нами. Так что, мы не удивимся, если к концу 2021 года вопрос о IPO дочки Alibaba Ant вновь вернётся на повестку дня.

Бизнес Alibaba процветает

«То, что нас не убивает, то делает нас сильнее», — это высказывание можно отнести и к китайской компании. Она прошла все испытания, и не только не пострадала, но и смогла продолжить расцветать. Так, в прошлом квартале эмитент отчитался о росте выручки на 30%, а чистая прибыль вышла на уровне $28.8 млрд.

Эту корпорацию можно сравнить с американской Amazon. Во-первых, они работают в области электронной коммерции и облачных сервисов. Последние годы выручка Amazon выросла примерно на 206%, а её акции выросли на 424%. Эти же показатели Alibaba выросли примерно на 200% и на 425% соответственно. С другой стороны, акции Alibaba Group дешевле Amazon примерно на 200%.

Вокруг таких компаний как Alibaba всегда много негатива. При этом нужно смотреть, как при этом чувствует себя основной бизнес. Alibaba остаётся лидером в сфере электронной коммерции в крупнейшей развивающейся рыночной экономике и на крупнейших технологических рынках XXI века. Если вы купите акции эмитента сегодня, через пять лет вы будете довольны собой. Ведь для долгосрочных инвесторов любое снижение – это преимущество, особенно, когда бизнес компании процветает.

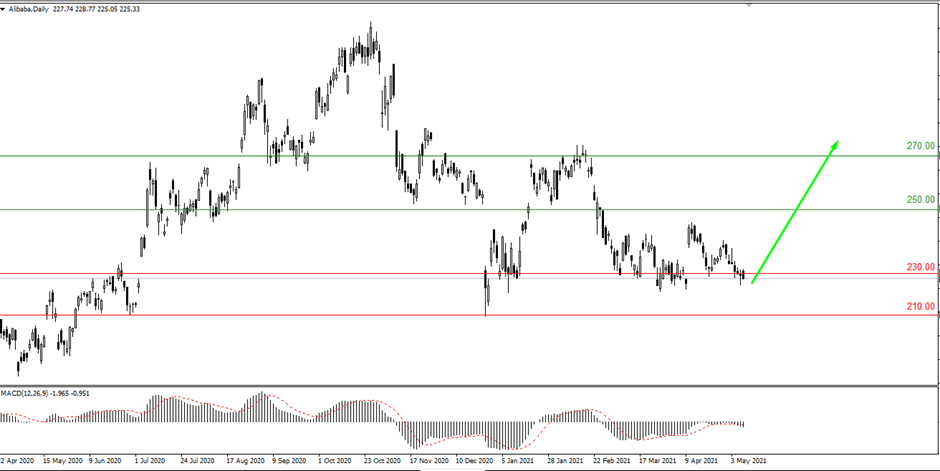

Сейчас акции Alibaba торгуются в районе 225 $. Актив остаётся под давлением, но, похоже, что покупателям удалось остановить продавцов. Сейчас им нужны новые драйверы, чтобы вернуть акции к росту. Вполне может быть, что именно предстоящий отчёт и станет этим катализатором.

Правда, не стоит торопиться. Корректировка может и затянуться. Поэтому рекомендуем дождаться закрытия выше области 235–240 $ и покупать актив в сторону 280 $.

Walt Disney

Мир развлечений, наверное, был бы совершенно другим без компании Walt Disney. Эта компания оказывает такое же влияние на бизнес, связанный с развлечениями, как Кока-Кола влияет на сферу продаж газированной воды, а Apple – на развитие мобильных гаджетов.

Уолт Дисней бесспорно является мировым лидером в индустрии развлечений. Эта корпорация считается одним из самых дорогих брендов в мире, обладающим сильными операционными показателями и высокими темпами роста.

В своё время бизнес этой компании начинался как киностудия, а сейчас он широко диверсифицирован, как с точки зрения географии, так и бизнес-сегментов.

Эмитент ведёт свою деятельность в более чем 170 странах, а число сотрудников превышает 200 000. Компания владеет 1300 телеканалами, среди наиболее известных ABC, Disney Channel.

Долгое время парки аттракционов считались одним из основных направлений бизнеса, которые приносит доход. Но в последние годы центр внимания корпорации сместился на мир кино и стриминговые сервисы.

Дочерняя организация эмитента Walt Disney Studios продюсирует и создаёт видеоконтент. Walt Disney Studios производит не только мультфильмы, но и фильмы, и сериалы для разных возрастных групп зрителей.

Знали ли вы, что этой компании принадлежит последние серии фильма «Звёздные войны», а также фильмы про супергероев «Марвел»?

Дочерняя компания Disco Music Group занимается разработкой аудиоряда для студийной продукции.

Начало киноимперии

Весной 2019 года эмитент приобрёл все медиаактивы 21st Century Fox. После этого Disney становится крупнейшим медиацентром по обе стороны Атлантики.

До этой покупки Disney уже владела студией Pixar, имела права на супергероев Marvel и на франшизу «Звёздных войн», но с приобретением 21st Century Fox киносемья компании пополнилась «Людьми Икс», «Фантастической четвёркой», «Дэдпулом».

Благодаря сделке Disney получил доступ к телевизионным сетям Fox, таким как FX Networks и National Geographic, а также к платформе потокового вещания Hulu.

У Disney и до этого был собственный потоковый сервис Disney+, что вкупе с Hulu стало серьёзным ударом по прямому конкуренту – Netflix.

В декабре 2020 года количество подписчиков Disney+ превысило 85 млн. Отметим, что в октябре число подписчиков было в районе 73,7 млн и 60,5 млн в начале августа. Стриминговые сервисы компании, включая Disney+, Hotstar, Hulu и ESPN+, имеют более 137 миллионов подписчиков.

В текущем году Disney+ должен расширить своё влияние на рынки Восточной Европы, Южной Кореи, Гонконга и других стран.

В планах Disney+ к 2024 году охватить 230–260 миллионов подписчиков. Для сравнения, у компании Netflix 195 миллиона подписчиков.

Осенью прошлого года Уолт Дисней объявила о реструктуризации своих медийных и развлекательных сегментов. Руководство компании решило отделить разработку и производство от дистрибуции. Это должно помочь компании оперативнее реагировать на изменения потребностей и интересы зрителя.

Сейчас производством видеоконтента будут заниматься три группы. Кинопродукцией займутся такие компании как Lucasfilm, Pixar, Marvel, 20th Century Studios и студия Disney. Кабельные каналы, такие как BBC News, National Geographic будут относиться к группе ТВ развлечений. Отдельный последний сегмент видеоконтента –спортивный.

Дистрибуцией всего видеоконтента займётся специально сформированное подразделение Disney. В приоритете будут стриминговые сервисы.

Восстановление после пандемии

Корпорация не сидела сложа руки во время локдаунов, и занималась не только медийными сервисами, но и подготовкой своих парков к летнему сезону. Так, тематический парк Калифорнийского Диснейленда претерпел ряд изменений и улучшений.

В июне в парке откроется новая тематическая зона «Мстители» с аттракционом «Человек-паук», с актёрами, переодетыми в костюмы супергероев.

Медиакомпания подписала долгосрочное соглашение с Национальной футбольной лигой, что ещё больше повысило привлекательность её сетей ESPN и ABC, а также стримингового сервиса ESPN+. В конце зимы эмитент также расширил своё влияние сегмента Disney+ на международном рынке, представив международной публике свой бренд Star.

В прошлом году именно фильмы и сериалы, а также стриминговое телевидение помогли компании избежать крупных потерь, когда развлекательные парки были закрыты на карантин. Сейчас, когда вакцинация в США успешно осуществляется, стали открываться и парки развлечений, что должно к концу года улучшить финансовые показатели эмитента.

Покупать или продавать акции Walt Disney?

Чистая прибыль эмитента в I квартале нового финансового года составила $17 млн, или 0.2 $ за одну акцию. Годом ранее этот показатель вышел на уровне $2.107 млрд, или 1.17 $ за одну бумагу. Скорректированная прибыль показала снижение до 0.32 $ с 1.53 $.

Выручка медийной компании, наоборот, выросла до $16,20 млрд с прошлого значения 15,8 млрд долл. США.

Несмотря на позитивный отчёт, акции компании так и остались под давлением. Корректировка началась ещё в марте, и до сих пор покупатели не смогли переломить ход торгов в свою пользу. Пока им удаётся держать оборону в районе 180 $, накапливая силы для рывка вверх.

Хорошая новость заключается в том, что во II квартале у компании есть больше шансов на улучшение показателей и на рост акций. Успешная вакцинация в США позволит заполнить парки развлечений, а если сюда добавить ещё и успех Disney+, то явно вторая половина года завершится в положительной зоне.

Сигналом к покупке станет закрытие выше области 185–190 $. Среднесрочной целью станет уровень 200 $, долгосрочной целью может стать сопротивление 230 $.

Корпоративные отчёты прошлой недели

Square Inc.

I квартал нового финансового года компания Square Inc. завершила с чистой прибылью благодаря хорошим результатам сервиса Cash App.

Этот показатель за отчётный период составил $39 млн, или 0.8 $ в расчёте на акцию. Для сравнения год назад компания завершила I квартал с чистым убытком в размере 106 млн долларов, или 0,24 $ на акцию. Скорректированная прибыль эмитента составила 0.41 $ на акцию против прошлогоднего убытка в 0.2 $. Выручка повысилась до $5.1 млрд с $1.38 млрд годом ранее.

По прогнозам скорректированная прибыль должна была составить 0.17 $ на акцию при выручке в $3.34 млрд. Капитализация Square Inc. с начала 2021 года подскочила втрое и выросла на 2,9%.

После выхода отчёта акции компании ожидаемо снизились, правда, они не достигли целевого уровня 210 $ и на подходе к нему развернулись и начали расти. Сейчас рекомендуем дождаться закрытия выше 250 $ и затем покупать в сторону 290 $.

Activision Blizzard

В I квартале 2021 года компания Activision Blizzard заработала $2.28 млрд, что на 27% больше, чем год назад. Общий доход компании вырос на 36% и достиг $2,07 млрд, а прибыль достигла $619 млн.

Позитивный настрой рынка способствовал росту актива. Отскочив от уровня 90 $, актив вырос к значению 95 $. Сейчас должно произойти закрепление выше 95 $, пробой уровня 100 $ и рост цен в сторону 110 $.

обсуждение