При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

Несмотря на известную присказку, что «темнее всего бывает перед рассветом», это правило не работает в случае фондового рынка. Иногда после отвесного падения на следующий год индекс взлетает как ракета. А иногда – нет. Почему и какой урок из этого может извлечь инвестор?

Прошлый год оказался одним из худших в истории для фондового рынка. Индекс S&P500 снизился более, чем на 18%. А сам кризисный год вошёл в историю как Великая Инфляция.

Даниэль Канеман, нобелевский лауреат и один из основоположников поведенческой экономики, писал, что по какой-то причине наш мозг запрограммирован предполагать, что за большими потерями последуют дополнительные потери. Точно так же, как мы предполагаем, что за большими прибылями последуют дополнительные выгоды.

Особенность больших потерь на фондовом рынке в том, что иногда за ними следуют большие убытки... но иногда за ними следуют и большие прибыли.

Берег красный, берег – зелёный

Просто посмотрите на каждый год снижения индекса S&P500 с двузначными цифрами, начиная с 1928 года, вместе с последующими доходами в следующем году:

Исторически сложилось так, что после неудачного года наступает праздник или голод. Вы либо получите огромный рост, либо дальнейшие сокрушительные потери.

Из 12-ти кризисных лет в шести последующих годах индекс показывал приличный рост – это почти половина. А в пяти – дальнейшее падение.

«Уже на середину года индекс S&P500 побил прогнозы от 15-ти международных инвестиционных домов»

Не было предрешено, что акции в этом году вырастут так сильно, как они выросли сейчас: S&P500 вырос почти на 14%, в то время как Nasdaq 100 вырос почти на 27% с начала года. Однако всё могло быть хуже, если бы ФРС не обуздала инфляцию или рецессия случилась, или ещё какое-либо форс-мажорное обстоятельство.

– Независимо от результата, это хороший урок о том, как важно не сбиваться с курса в качестве инвестора. И я считаю, что сохранение курса было правильным шагом, независимо от того, упали ли акции ещё больше или взлетели, как ракета, – пишет Бен Карлсон, портфельный управляющий Ritholtz Wealth Management.

Как 15 стратегов попали в молоко

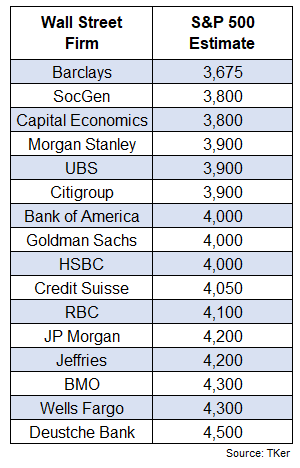

В начале года экономист Сэм Ро опубликовал список целевых цен S&P500 на конец года от 16 крупнейших фирм с Уолл-стрит:

Индекс S&P500 завершил 2022 год на отметке 3840, поэтому была горстка стратегов, которые ожидали незначительных потерь в 2023 году, в то время как большинство ожидало незначительного роста.

Обратите внимание, что по данным на середину года индекс достиг отметки в 4373. Со своим прогнозом пока «держится» лишь Deutsche Bank.

Стратеги с Уолл-стрит впадают в пессимизм, когда акции падают, и в оптимизм, когда они растут, замечает Бен Карлсон:

– Я делюсь этим с вами не для того, чтобы подшутить над Уолл-стрит. Смысл этого упражнения в том, чтобы доказать, насколько сложно делать прогнозы относительно будущего, особенно в том, что касается краткосрочных колебаний на фондовом рынке.

Что же делать? Экономист настаивает, что единственный способ «остаться в живых» – придерживаться своего инвестиционного плана – в самых разных рыночных и экономических условиях.

«Когда акции падают, наши эмоции заставляют нас думать, что они упадут ещё больше. И когда акции растут, наши эмоции заставляют нас верить, что они вырастут ещё больше», – Бен Карлсон, Ritholtz Wealth Management

А придерживаться выбранного курса – значит временами идти наперекор своим собственным эмоциям. Придерживаться выбранного курса означает думать и действовать в долгосрочной перспективе, даже если в краткосрочной перспективе это кажется неправильным.

Придерживаться курса – значит готовиться, а не предсказывать.

Придерживаться выбранного курса означает ничего не делать, когда этого требует ваш план.

К сожалению, ничегонеделание – тяжёлая работа, потому что рынки постоянно соблазняют вас внести изменения в портфель.

Притча о слесаре

Есть старая притча о слесаре, которому требовалось много времени, чтобы открыть двери, когда люди теряли ключи. Люди видели, как он потел, и усилия его были очевидны, поэтому в конце работы он получал щедрые чаевые.

Но по мере того, как он медленно, но верно постигал тонкости этого ремесла, он научился вскрывать замки быстрее, и это требовало гораздо меньших усилий. Беда в том, что люди стали платить ему меньше. Зачем платить много, если это такая лёгкая работа для него? И были правы.

В этой истории есть хороший урок для инвестирования.

Умные инвесторы понимают, что усилия часто обратно пропорциональны результатам на рынке. Просто потому, что вы делаете больше или стараетесь усерднее, но это не гарантирует лучших результатов. На самом деле, делать больше чаще всего вредит эффективности ваших инвестиций.

Делать меньше или вообще ничего не делать большую часть времени – это правильный путь для большинства инвесторов.

Вот почему нужно придерживаться выбранного курса.

обсуждение