При перепечатке материалов просим публиковать ссылку на портал Finversia.ru с указанием гиперссылки.

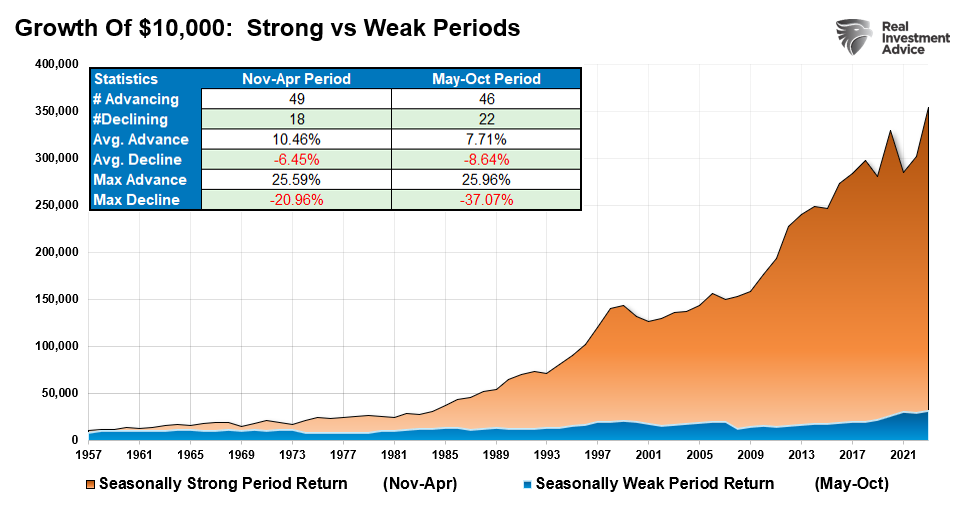

Исторические данные по доходности с ноября по апрель значительно превышают соответствующие данные за май-октябрь. Однако есть и риски, о которых следует помнить.

Йель Хирш, создатель «Альманаха биржевого трейдера», является одним из самых известных специалистов по изучению сезонной торговли. Он убедительно доказал, что в определённые периоды года у инвесторов есть больше возможностей для получения прибыли, в то время как в другие периоды следует проявлять осторожность.

Знаменитая поговорка «Продавай в мае и уходи» именно про это. Про то, что в летние месяцы рынок, как правило, слабее, чем в зимние. Почему за лето принимаются май и октябрь? Потому, что в Штатах это самые теплые (летние) месяцы. Хотя в России октябрь – холодный осенний месяц, а в мае случаются и заморозки. Но это Россия, да.

Вот, как это выглядит на диаграмме ниже:

Впечатляет.

Лэнс Робертс, главный портфельный стратег RIA Advisors, добавляет, что максимальные просадки, действительно, оказались значительно выше в периоды «продаж в мае». Предыдущие важные даты крупных рыночных спадов пришлись на октябрь 1929, 1987 и 2008 годов.

В тоже время, в 2020 и в 2021 годах рынок в мае хорошо вырастал. Правда это было связано с тем, что Федеральная резервная система осуществляла масштабные интервенции. Таким образом, искусственно вмешиваясь в торги.

Однако сезонные тенденции подтверждаются и техническими индикаторами. Как выяснил Хирш посредством такого индикатора, как MACD (это индикатор на основе импульса, который измеряет соотношение между двумя скользящими средними цены ценной бумаги – обычно 12-дневной и 26-дневной экспоненциальными скользящими средними (EMA). Когда краткосрочная EMA пересекает более долгосрочную EMA, это служит сигналом к покупке, указывая на потенциальное начало восходящего тренда. В сезонном инвестировании этот технический индикатор используется в сочетании с сезонными трендами Хирша для более точного определения времени входа на рынок.

Лэнс Робертс приводит данные за 11 октября 2024 года. По его словам, в этот день индекс S&P500 подал сезонный сигнал MACD на покупку, ознаменовав начало исторически сильного сезона для фондового рынка. Этот сигнал появился незадолго до ноября, подтвердив выводы Хирша о том, что в ближайшие месяцы доходность, как правило, выше.

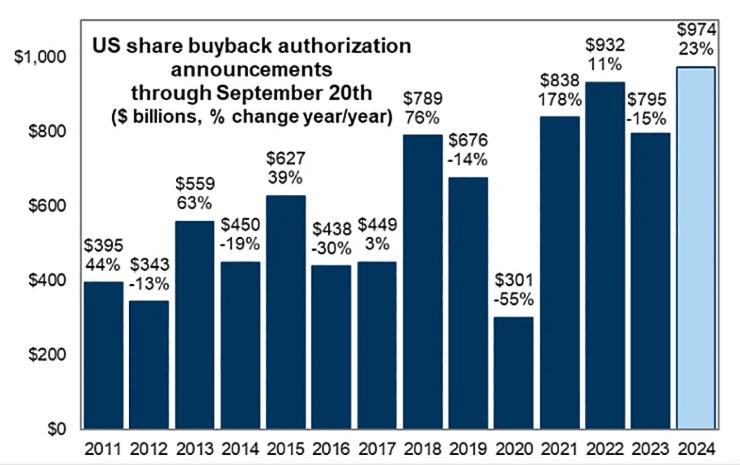

Ещё один фактор, который будет поддерживать рынок в этом году – это очень большие объемы обратного выкупа акций корпорациями. Речь идёт о $1 трлн. Как правило корпорации стремятся завершить buy back в течение ноября-декабря – до завершения налогового периода. Таким образом, ежедневно на рынок будет поступать не менее $6 млрд новой ликвидности.

Вот как это выглядит на диаграмме ниже:

Теперь о рисках, поскольку предыдущие результаты не гарантируют будущие. И это аксиома в инвестировании.

Один из таких рисков, на которой указывает Робертс, это политика ФРС. Не исключено, что ФРС может разочаровать рынок и тогда случится коррекция. Среди других рисков, о которых сегодня говорят все эксперты, это выборы президента в США, возможная эскалация конфликта между Израилем и Ираном, что может привести к резкому росту цен на нефть.

обсуждение